Cuộc họp cuối cùng trong năm của Fed đang được nhìn nhận một cách phiến diện

Triển vọng: Trước không dưới năm quyết định của ngân hàng trung ương trong tuần này, hôm nay chúng ta nhận được chỉ số CPI của Mỹ, có khả năng sẽ giảm nhẹ do giá dầu giảm, xuống 3,1%.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Triển vọng: Trước không dưới năm quyết định của ngân hàng trung ương trong tuần này, hôm nay chúng ta nhận được chỉ số CPI của Mỹ, có khả năng sẽ giảm nhẹ do giá dầu giảm, xuống 3,1%. CPI cơ bản được hầu hết mọi người dự báo sẽ tăng 0,3% hoặc 4% so với cùng kỳ, nhưng giờ đây người ta thường bỏ khái niệm y/y và chuyển sang phiên bản aq/q hoặc 6 tháng hàng năm, dành cho lõi. là 2,8%.

Như đã lưu ý trước đó, CPI không phải là phiên bản mà Fed sử dụng và trong mọi trường hợp, nó bị mắc kẹt trong việc trình bày dữ liệu theo cách công chúng tiếp nhận và đó chủ yếu là năm/năm. Kỳ vọng lạm phát của Fed NY đang hợp tác - 3,4% trong triển vọng một năm, mức thấp nhất trong hơn hai năm. Cuối ngày hôm nay chúng ta sẽ nhận được phiên bản điều chỉnh của Fed Cleveland.

Các thị trường tài chính có quan điểm sâu sắc rằng dữ liệu có thể được chứng minh là không gây lạm phát và điều đó sẽ cho phép Fed tạm dừng vào ngày mai và có thể áp dụng giọng điệu ôn hòa một cách mơ hồ hoặc ít nhất là ngừng nói rằng lãi suất vẫn có thể tăng nếu dữ liệu cho thấy như vậy.

Thị trường ngoại hối yên tĩnh một cách kỳ lạ và đó không phải là điều tốt. Điều đó có nghĩa là dải Bollinger đang thu hẹp đáng kể và sự siết chặt này có xu hướng dẫn đến sự đột phá, ngay cả khi chỉ tồn tại trong thời gian ngắn. Một lý do có thể hiểu được cho sự đột phá lâu dài hơn có thể là lợi suất vẫn ổn ở mức hiện tại và quyết định về CPI và Fed vào ngày mai sẽ không thay đổi nhiều. Nói cách khác, chỉ số CPI vui vẻ và các đợt cắt giảm mở của Fed đã được định giá.

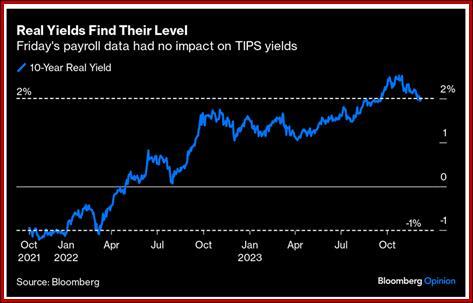

Hãy nhìn vào tỷ suất lợi nhuận thực theo cách khác – trái phiếu T đã điều chỉnh lạm phát, hay TIPS. Như Auters (Bloomberg) xuất sắc đã viết ngày hôm qua, ở mức khoảng 2% (và không thay đổi một inch nào trong câu chuyện về bảng lương vào thứ Sáu), lợi nhuận thực sự là đúng. Điều đó có nghĩa là đường cong lãi suất có thể tiếp tục đảo ngược, không đảo ngược hoặc đảo ngược nhiều hơn, tùy thuộc vào điểm dữ liệu nào khiến bạn thích thú. Chúng tôi có xu hướng không thích TIPS vì số lượng người tham gia thực sự rất ít (chủ yếu là vì bạn cần có bằng Tiến sĩ và sự kiên nhẫn của Job để điều hướng trang web của Kho bạc để có được một số thứ). Nhưng đó cũng là một người dẫn đầu. Điều này có nghĩa là Fed vẫn có thể thận trọng và thận trọng.

Cuộc họp cuối cùng trong năm của Fed đang được nhìn nhận một cách phiến diện – tất cả đều tốt, không có nhược điểm nào. Nhưng điều này không bao giờ đúng trong việc đánh giá một nền kinh tế và bạn có thể đặt cược vào hai điều – các ngân hàng trung ương đang gọi điện cho nhau (thậm chí có thể hợp tác về từ vựng) và lưu tâm đến một số câu hỏi khó xử mà họ sẽ phải đối mặt.

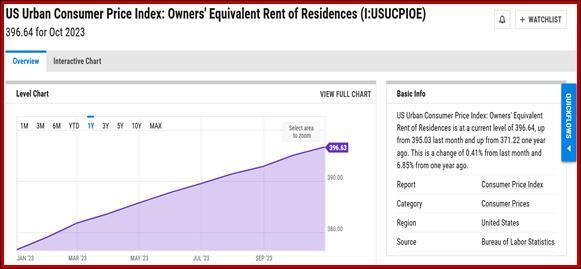

Đầu tiên là con số lạm phát nào? Không chỉ CPI so với PCE và m/m, q/q, hàng năm, v.v., mà các ngân hàng trung ương cũng nên gắn cờ các mặt hàng cụ thể được thiết kế kém hoặc không đồng bộ? Ở Hoa Kỳ, đó là nơi trú ẩn và một số dịch vụ khác, đồng thời xem bên dưới để biết giá thuê tương đương của chủ sở hữu.

Sau đó là QT. Bạn có nhớ khi một số Fed hay người khác nói rằng QT đã làm đủ tốt công việc không? Fed dự kiến sẽ duy trì kế hoạch QT mà không sửa đổi nhưng có rất nhiều khoảng trống trong đó. Một số chuyên gia cho rằng họ có thể ngửi thấy vấn đề về thanh khoản.

Thứ ba là bản thân “tốc độ hợp lý”. Nếu Fed bắt đầu tăng lãi suất muộn nhưng sau đó vượt quá giới hạn, liệu Fed có nên áp dụng một tốc độ thận trọng hơn trên đường đi xuống không? Và thành thật mà nói, liệu nó có một con số hợp lý trong đầu không? Các ô chấm luôn khá ngớ ngẩn. Liệu lần này chúng có phù hợp hơn với phân tích thị trường tài chính không?

Tidbit: Một số nhà phân tích vẫn đang cưỡi ngựa lạm phát thực sự theo mục tiêu của Fed nếu chỉ “Tiền thuê tương đương với chủ sở hữu” (OER) được đo lường chính xác. Nó chiếm 30% CPI và 40% lõi và ngu ngốc đến mức không thể chịu nổi - đó là tiền thuê giả định mà một người chủ ước tính anh ta có thể nhận được nếu thuê căn nhà của mình thay vì sống trong đó. Không cần phải nói rằng không ai thực sự trả tiền cho OER và do đó nó không phải là giá thực sự (ngoại trừ có thể là giá do trí tưởng tượng của chủ sở hữu nhà).

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

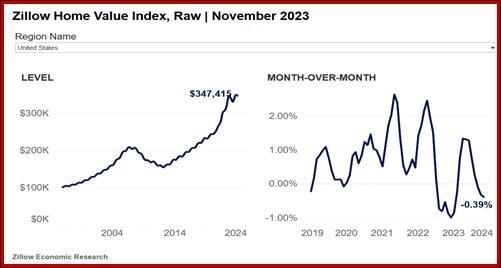

Các so sánh với mức giá thực tế hơn bao gồm Case-Shiller (bị tụt lại nghiêm trọng) và Chỉ số Giá trị Nhà Zillow (ZHVI) —và lưu ý rằng từ viết tắt cũng không bao gồm từ “giá”. Zillow cũng có dự báo, chỉ số giá thuê, số ngày bán, căn hộ và chuồng trại, v.v., tất cả đều theo khu vực. Trong tháng 11, có chỉ số CPI mà chúng ta chờ đợi hôm nay, Zillow có chỉ số giá trị giảm 0,39% . Giá thuê, tính riêng, chỉ tăng 3,3% so với cùng kỳ. Đúng là có rất nhiều người chỉ trích Zillow. Nó chỉ nhận được 1/5 sao trên một số trang đánh giá. Nhưng nhóm kinh tế không giống nhóm mua/bán/thuê, và theo đánh giá của các nhà thống kê, có vẻ khá tốt.

Trong khi đó, thông tin chính thức của chính phủ là OER đã tăng 6,85% so với cùng kỳ, như được thể hiện trong biểu đồ Y-Charts.

Vậy khiếu nại là đúng. Loại trừ số tiền thuê tương đương của chủ sở hữu hoặc định giá hợp lý sẽ mang lại một bức tranh thực tế hơn về lạm phát trong nền kinh tế Mỹ. Nếu Fed nhìn mọi thứ theo cách này, ý tưởng cắt giảm lãi suất vào tháng 3 có thể không quá điên rồ.

À, nhưng Fed không nhìn mọi thứ theo cách này, công chúng cũng vậy. Công chúng nhìn thấy tỷ lệ lạm phát (ví dụ) là 3,1% và họ không tính toán để điều chỉnh tỷ lệ đó xuống. Trong phạm vi mà Fed tin rằng kỳ vọng lạm phát có thể tự thực hiện, Fed phải dự báo kỳ vọng lạm phát dựa trên những con số được báo cáo, dù tệ hại hay không.

Điều này đặt ra vấn đề ai là khán giả của Fed? Fed được cho là độc lập và bịt tai trước các chính trị gia. Nó được cho là không thể tiếp cận được đối với những người đi vay lớn trong nền kinh tế, dù là nhà sản xuất, nhà cung cấp dịch vụ hay ông trùm bất động sản. Chủ đề này đã là trọng tâm của nhiều cuốn sách đã học và chúng tôi không thể trả lời nó - nhưng chúng tôi biết rằng kỳ vọng lạm phát của công chúng nằm trong danh sách các cơ quan cấu thành của Fed và có thể đứng đầu danh sách đó.

Một câu hỏi nghiêm túc hơn là Fed xem tỷ suất lợi nhuận thực tế như thế nào. Nếu họ biết lạm phát không cao như các báo cáo đưa ra, dù là chỉ số CPI tiêu đề hay PCE cốt lõi của chính họ, thì tỷ lệ thực tế phải cao hơn so với mức trên cơ sở danh nghĩa đơn giản. Giả sử lạm phát thực sự là 2% hoặc sẽ sớm xảy ra. Bây giờ Thêm vào đó là 1,5-2%, tức là lợi nhuận thực tế thông thường mà thị trường mong muốn từ tận đáy lòng. Điều đó đưa chúng ta tới 3,5-4%. Trong khi đó, trái phiếu kỳ hạn 1 năm có lãi suất 5,17% vào lúc 10:15 sáng ngày hôm qua. Có thể nói đây là một phần thưởng bổ sung cho nhà đầu tư/người tiết kiệm và nhiều hơn mức cần thiết.

Trong khi đó, lãi suất trái phiếu 10 năm cùng thời điểm là 4,262% (và sáng nay thấp hơn). Chúng ta có nên mong đợi một sự đảo ngược sẽ diễn ra trong vài tháng tới không? Đường cong lợi suất đảo ngược là không bình thường. Sẽ không phải là một sự gián đoạn và sốc khi điều này xảy ra?

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Và tác động lên đồng đô la là gì khi đường cong lợi suất trở lại bình thường? Chúng tôi nghĩ rằng nó đã đi theo hướng đó vào tháng 10, nhưng thay vào đó nó lại rút lui. Xem biểu đồ từ St. Louis Fed. Nhìn vào tỷ giá EUR/USD , dường như thời điểm kết thúc quá trình đảo ngược đã có dấu hiệu tích cực rõ rệt đối với đồng đô la. Điều này khiến chúng tôi tự hỏi liệu chúng tôi có sớm thu hồi được đồng đô la hay không.

Tuy nhiên, đó không phải là điều đã xảy ra khi Thống đốc Fed Waller thả con mèo ra khỏi túi, như chúng ta đã nói vào thời điểm đó. Ông nói (ngày 28 tháng 11), theo Reuters, "'Tôi ngày càng tin tưởng rằng chính sách hiện đang được định vị tốt để làm chậm nền kinh tế và đưa lạm phát trở lại mức 2%', ông nói, và cũng 'tự tin một cách hợp lý' khi làm như vậy mà không cần phải lo lắng." tỷ lệ thất nghiệp tăng mạnh , hiện ở mức 3,9%.

Ông nói: “Nếu lạm phát tiếp tục giảm "trong vài tháng nữa ... ba tháng, bốn tháng, năm tháng ... chúng tôi có thể bắt đầu hạ lãi suất chính sách chỉ vì lạm phát thấp hơn". "Nó không liên quan gì đến việc cố gắng cứu nền kinh tế. Nó phù hợp với mọi quy tắc chính sách. Không có lý do gì để nói rằng chúng tôi sẽ giữ tỷ lệ này ở mức thực sự cao."

Lưu ý rằng ngày hôm sau, khi nhận xét của Waller nhận được sự chú ý rộng rãi, đồng đô la bắt đầu giảm giá. Làm thế nào để giải thích sự khác biệt này? Vâng, có thể là chủ nghĩa ngắn hạn và chủ nghĩa dài hạn. Một số nhà phê bình cho rằng Waller đang lấn lướt Chủ tịch Fed Powell, người thích ít thẳng thắn hơn. Điều đó khiến chúng ta có hai phe, có giá trị như nhau theo cách riêng của họ. Về lâu dài, nền kinh tế Mỹ và việc bình thường hóa đường cong lợi suất sẽ chiếm ưu thế. Đó là nếu lịch sử lặp lại và không chỉ có vần điệu. Nhưng hãy cẩn thận! Điều này sẽ không xảy ra qua đêm. Có thể phải mất cả năm tới và đến năm 2025 để đường cong đảo ngược.

Dự báo: Thị trường đã định giá những đợt cắt giảm nhiều hơn và sớm hơn mức mà Fed có thể đưa ra vào ngày mai, ngay cả khi cơ quan này thừa nhận lạm phát đang diễn biến tốt hơn và không nên mong đợi bất kỳ đợt tăng lãi suất bổ sung nào. Các nhà phân tích sẽ phân tích từng câu để tìm ra sự vắng mặt của “sự tăng vọt có thể xảy ra” đó. Về giá trị thực tế, S&P có lẽ cũng đã đi quá xa, đóng cửa ở mức cao nhất trong năm ngày hôm qua. Nước mắt, hoặc ít nhất là thu lợi nhuận, có thể theo sau. Bất chấp một ngày quá yên tĩnh ngày hôm qua và hôm nay, có vẻ như đồng đô la đang hướng tới một đợt bán tháo, ngay cả khi nó chỉ tồn tại trong thời gian ngắn.

Đây là một đoạn trích từ “The Rockefeller Morning Briefing,” dài hơn nhiều (khoảng 10 trang). Bản tóm tắt đã được xuất bản hàng ngày trong hơn 25 năm và thể hiện những phân tích và hiểu biết sâu sắc có kinh nghiệm. Báo cáo cung cấp kiến thức nền tảng sâu sắc và không nhằm mục đích hướng dẫn giao dịch ngoại hối. Rockefeller tạo ra các báo cáo khác (giao ngay và tương lai) cho mục đích giao dịch.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

- Chiến lược đầu tư hiệu quả bền vững của Giao Lộ Đầu Tư xem báo cáo qua Myfxbook

Barbara Rockefeller