Dự báo hàng tuần về đồng đô la Mỹ: Triển vọng chuyển sang tăng giá trên đường SMA 200 ngày

Đồng đô la Mỹ (USD) tiếp tục có diễn biến mạnh mẽ trong vài ngày qua, kéo dài đà tăng trong tuần thứ ba liên tiếp, bao gồm cả đợt kiểm tra đường SMA 200 ngày quan trọng ở mức quanh 103,80

- Chỉ số đồng đô la Mỹ đạt mức tăng hàng tuần thứ ba liên tiếp.

- Khả năng Fed sẽ cắt giảm lãi suất 25 điểm cơ bản vào tháng 11 là rất cao.

- Địa chính trị, dữ liệu vững chắc của Hoa Kỳ và chính trị hỗ trợ đồng Đô la Mỹ.

Đồng đô la Mỹ (USD) tiếp tục có diễn biến mạnh mẽ trong vài ngày qua, kéo dài đà tăng trong tuần thứ ba liên tiếp, bao gồm cả đợt kiểm tra đường SMA 200 ngày quan trọng ở mức quanh 103,80 khi được Chỉ số đô la Mỹ (DXY) theo dõi lần đầu tiên kể từ mùa hè.

Điều đáng nhớ là Đồng bạc xanh đã bắt đầu đợt tăng giá hiện tại ngay sau khi các nhà đầu tư tiếp nhận động thái cắt giảm lãi suất nửa điểm bất ngờ của Cục Dự trữ Liên bang (Fed) vào ngày 18 tháng 9. Kể từ đó, động thái này đã được hỗ trợ bởi nền kinh tế Hoa Kỳ phục hồi, thị trường lao động dần hạ nhiệt và ngày càng có nhiều đồn đoán về việc cắt giảm lãi suất 25 điểm cơ bản (bps) vào tháng tới thay vì cắt giảm 50 bps.

Nhìn về phía trước, đồng Đô la sẽ chuyển sang triển vọng mang tính xây dựng hơn khi vượt qua Đường trung bình động đơn giản (SMA) 200 ngày vào thứ Sáu ở mức 103,77.

Việc cắt giảm lãi suất 25 điểm cơ bản đang thu hút sự chú ý trong bối cảnh nền kinh tế Hoa Kỳ phục hồi

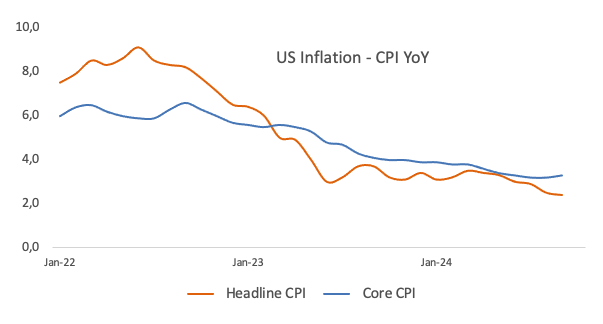

Sau đợt cắt giảm lãi suất 50 điểm cơ bản bất ngờ vào tháng 9, những người tham gia thị trường hiện đang theo dõi chặt chẽ hiệu suất của nền kinh tế Hoa Kỳ để đánh giá khả năng cắt giảm thêm. Sự tập trung cao độ này phản ánh sự thay đổi của Cục Dự trữ Liên bang đối với các điều kiện thị trường lao động, mặc dù lạm phát cốt lõi — không bao gồm thực phẩm và năng lượng — đã chứng minh là dai dẳng hơn so với dự đoán ban đầu.

Vào ngày 30 tháng 9, Chủ tịch Fed Jerome Powell nhận xét rằng nền kinh tế Hoa Kỳ dường như đang trên đà tiếp tục giảm lạm phát, có khả năng cho phép ngân hàng trung ương hạ lãi suất chuẩn thêm nữa và tiến tới mức trung lập hỗ trợ tăng trưởng kinh tế. Ông cũng gợi ý rằng việc cắt giảm lãi suất trong tương lai là 25 điểm cơ bản mỗi cuộc họp có thể trở thành cách tiếp cận tiêu chuẩn.

Các quan chức Fed đã đưa ra nhiều quan điểm khác nhau về việc cắt giảm lãi suất trong tương lai trong suốt tuần. Trong khi nhiều nhà hoạch định chính sách dường như ủng hộ việc cắt giảm một phần tư điểm vào tháng tới, không phải tất cả đều chia sẻ quan điểm này.

Về vấn đề đó, Neel Kashkari, Chủ tịch Ngân hàng Dự trữ Liên bang Minneapolis, cho biết khả năng Fed sẽ tiếp tục cắt giảm lãi suất khi tiến gần hơn đến mục tiêu lạm phát 2%. Đồng nghiệp của ông, Chủ tịch Fed San Francisco Mary Daly, cho biết nếu lạm phát giảm như dự đoán, "một hoặc hai" lần cắt giảm lãi suất trong năm nay có thể là một hướng đi hợp lý đối với ngân hàng trung ương, mặc dù bà nhấn mạnh rằng các quyết định trong tương lai sẽ phụ thuộc vào dữ liệu, cho phép linh hoạt điều chỉnh lãi suất cho phù hợp. Raphael Bostic, Chủ tịch Cục Dự trữ Liên bang Atlanta, lập luận rằng ông chỉ tính đến một lần cắt giảm lãi suất 25 điểm cơ bản bổ sung cho năm nay trong dự báo của mình. Tuy nhiên, ông làm rõ rằng dự báo của mình không phải là cố định, nhấn mạnh rằng ông sẽ điều chỉnh dựa trên dữ liệu kinh tế mới, đặc biệt là về lạm phát và việc làm, đồng thời nói thêm rằng ông "giữ [các] lựa chọn của mình mở".

Công cụ FedWatch của CME Group hiện ước tính khả năng cắt giảm lãi suất 25 điểm cơ bản tại cuộc họp ngày 7 tháng 11 là 92%, tăng mạnh so với khả năng dự kiến là 62% chỉ một tháng trước.

Khi Fed chuyển trọng tâm từ việc theo dõi chặt chẽ lạm phát sang chú ý nhiều hơn đến thị trường lao động, hiệu suất của nền kinh tế nói chung đã trở thành một yếu tố quan trọng trong việc định hình các quyết định chính sách tiền tệ trong tương lai.

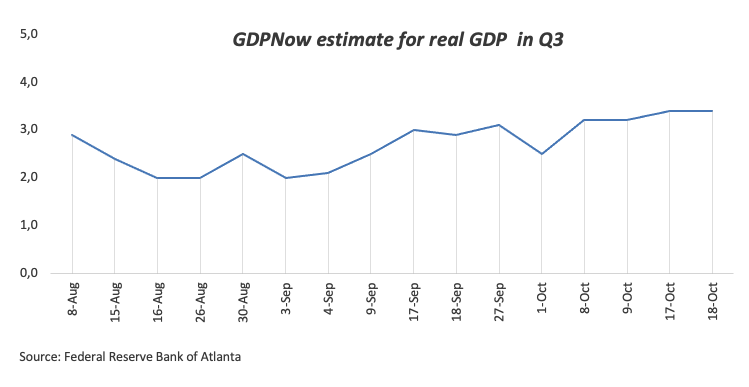

Vào tháng 9, dữ liệu Bảng lương phi nông nghiệp (NFP) cho thấy có thêm 254 nghìn việc làm, với Tỷ lệ thất nghiệp giảm xuống còn 4,1%. Báo cáo của ADP cũng vượt quá kỳ vọng vào tháng trước, trong khi số đơn xin trợ cấp thất nghiệp hàng tuần tiếp tục hỗ trợ quan điểm về một thị trường lao động mạnh mẽ.

Mặc dù hoạt động của khu vực công nghiệp có chậm lại một chút, nhưng vẫn có khả năng phục hồi đáng kể và khu vực dịch vụ tiếp tục cho thấy sự tăng trưởng mạnh mẽ.

Các số liệu GDP gần đây càng củng cố thêm triển vọng này, củng cố niềm tin rằng nền kinh tế không hướng đến suy thoái — cả hạ cánh mềm lẫn hạ cánh cứng đều không có vẻ sắp xảy ra.

Khi so sánh hiệu suất hiện tại của nền kinh tế Hoa Kỳ với các nước G10, có thể thấy rõ lý do tại sao đồng Đô la Mỹ có thể tiếp tục tăng giá so với các đối thủ của mình trong trung và dài hạn.

TIN ĐÁNG CHÚ Ý TUẦN TỚI

- Dự báo Vàng hàng tuần: XAU/USD tăng lên mức cao kỷ lục mới khi môi trường lãi suất toàn cầu thay đổi

- Tuần tới: BoC sẽ đẩy nhanh việc cắt giảm lãi suất – PMI chớp nhoáng được chú ý để tìm manh mối tăng trưởng

- Dự báo hàng tuần về Bitcoin: Liệu đợt tăng giá “Uptober” có đạt mức cao kỷ lục mới không?

Câu đố về lãi suất: Quan điểm toàn cầu

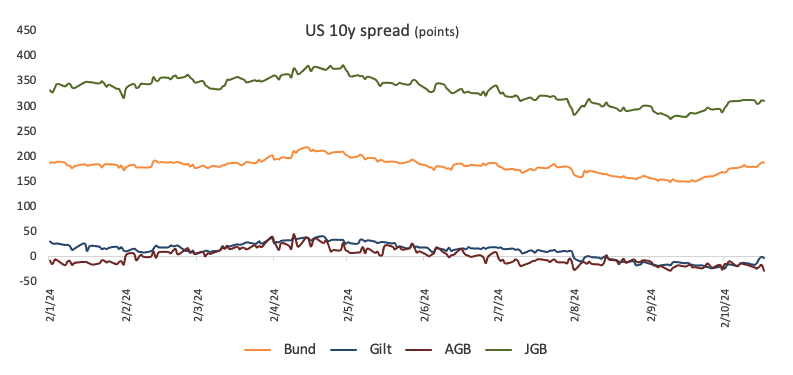

Khu vực đồng tiền chung châu Âu, Nhật Bản, Thụy Sĩ và Vương quốc Anh đang vật lộn với áp lực giảm phát gia tăng, với hoạt động kinh tế ngày càng trở nên khó lường.

Để ứng phó, Ngân hàng Trung ương châu Âu (ECB) đã cắt giảm lãi suất 25 điểm cơ bản vào ngày 17 tháng 10, mặc dù các quan chức đã kiềm chế không cung cấp thêm thông tin chi tiết hoặc hướng dẫn về các hành động trong tương lai của ngân hàng trung ương.

Tương tự như vậy, Ngân hàng Quốc gia Thụy Sĩ (SNB) cũng đã giảm lãi suất 25 điểm cơ bản vào ngày 26 tháng 9.

Ngân hàng Anh (BoE) gần đây đã giữ nguyên lãi suất chính sách ở mức 5,00%, viện dẫn lý do cho quyết định này là lạm phát dai dẳng, giá cả dịch vụ tăng cao, chi tiêu tiêu dùng mạnh mẽ và GDP ổn định. Tuy nhiên, những bình luận gần đây của Thống đốc Andrew Bailey cho thấy BoE có thể áp dụng cách tiếp cận tích cực hơn đối với việc cắt giảm lãi suất trong tương lai.

Trong khi đó, Ngân hàng Dự trữ Úc (RBA) giữ nguyên lãi suất tại cuộc họp ngày 24 tháng 9 nhưng vẫn giữ quan điểm cứng rắn trong các tuyên bố sau đó, với các nhà phân tích dự đoán lãi suất có thể giảm vào cuối năm 2024 hoặc đầu năm 2025.

Ngân hàng Nhật Bản (BoJ) vẫn duy trì lập trường ôn hòa tại cuộc họp ngày 20 tháng 9, với kỳ vọng của thị trường chỉ hướng đến mức tăng lãi suất khiêm tốn là 25 điểm cơ bản trong 12 tháng tới.

Vũ điệu tinh tế của chính trị và chiến lược kinh tế

Khi cuộc bầu cử ngày 5 tháng 11 đang đến gần, các cuộc thăm dò gần đây vẫn cho thấy cuộc cạnh tranh gay gắt giữa Phó Tổng thống Kamala Harris, ứng cử viên tổng thống của đảng Dân chủ, và đối thủ của đảng Cộng hòa, cựu Tổng thống Donald Trump.

Nhìn vào các kịch bản tiềm tàng, chiến thắng của Trump có thể dẫn đến việc áp dụng lại thuế quan, có khả năng làm gián đoạn hoặc đảo ngược xu hướng giảm phát hiện tại trong nền kinh tế Hoa Kỳ, từ đó có thể thúc đẩy Fed cắt đứt chu kỳ nới lỏng của mình.

Ngược lại, chính quyền Harris có thể ủng hộ việc tăng thuế và thúc đẩy chính sách tiền tệ nới lỏng hơn từ Cục Dự trữ Liên bang, đặc biệt là nếu các dấu hiệu suy thoái kinh tế bắt đầu xuất hiện.

Trong mọi trường hợp, có vẻ như chính sách tài khóa sẽ vẫn là trọng tâm của cuộc tranh luận, bất kể ai trở thành Tổng thống Hoa Kỳ tiếp theo.

Tuần tới có gì mới?

Tuần tới sẽ cung cấp những hiểu biết mới về hoạt động kinh doanh trong tháng này với việc công bố PMI Sản xuất và Dịch vụ tiên tiến. Cùng với các báo cáo này, Đơn đặt hàng Hàng hóa Bền vững và thước đo Tâm lý Người tiêu dùng Michigan sẽ được công bố, cũng như Sách Beige của Fed.

Trong khi đó, hoạt động xung quanh bài phát biểu của các quan chức Fed dự kiến sẽ ở mức tối thiểu.

Kỹ thuật trên Chỉ số đô la Mỹ

Trong bối cảnh chỉ số US Dollar Index (DXY) đang tăng , mục tiêu quan trọng tiếp theo là mức cao nhất trong tháng 10 là 103,87 (được thiết lập vào ngày 17 tháng 10), một mức được hỗ trợ bởi Đường trung bình động đơn giản (SMA) 200 ngày. Một động thái duy trì trên khu vực này có thể mở đường cho một đợt tăng giá hướng tới mức cao nhất trong tuần là 104,79, được ghi nhận vào ngày 30 tháng 7.

Mặt khác, trong khi áp lực giảm đối với DXY đã lắng xuống trong những ngày gần đây, ngưỡng hỗ trợ mạnh vẫn ở mức thấp nhất trong năm là 100,15, được thiết lập vào ngày 27 tháng 9. Nếu áp lực bán xuất hiện trở lại và DXY phá vỡ mức này, nó có thể kiểm tra lại mốc tâm lý 100,00, có khả năng dẫn đến mức giảm xuống mức thấp nhất năm 2023 là 99,57 từ ngày 14 tháng 7.

Ngoài ra, Chỉ số sức mạnh tương đối (RSI) trên biểu đồ hàng ngày đã quay trở lại từ vùng quá mua, ám chỉ động thái điều chỉnh tiềm năng trong ngắn hạn. Ngoài ra, Chỉ số định hướng trung bình (ADX) đã tăng một chút lên khoảng 33, báo hiệu sức mạnh khiêm tốn của xu hướng hiện tại.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Pablo Piovano