Hoa Kỳ – Dưới nắp ca-pô: Chức năng phản ứng của Cục Dự trữ Liên bang

Hiểu rõ về hàm phản ứng của ngân hàng trung ương là điều quan trọng. Nó ảnh hưởng đến kỳ vọng lạm phát và lãi suất, mức lợi suất trái phiếu, khẩu vị rủi ro của nhà đầu tư và niềm tin kinh tế nói chung.

Hiểu rõ về hàm phản ứng của ngân hàng trung ương là điều quan trọng. Nó ảnh hưởng đến kỳ vọng lạm phát và lãi suất, mức lợi suất trái phiếu, khẩu vị rủi ro của nhà đầu tư và niềm tin kinh tế nói chung. Tại Hoa Kỳ, các loại thông tin khác nhau giúp cải thiện sự hiểu biết của chúng ta về hàm phản ứng của Cục Dự trữ Liên bang: các quy tắc chính sách tiền tệ - đóng vai trò nổi bật trong tài liệu do đội ngũ Fed chuẩn bị cho các cuộc họp của FOMC -, mối quan hệ giữa lạm phát, tăng trưởng, thất nghiệp và lãi suất quỹ liên bang trong Tóm tắt dự báo kinh tế của các thành viên FOMC cũng như các bài phát biểu và họp báo. Những nội dung sau tiếp tục đóng vai trò trung tâm khi xem xét rằng khả năng phản ứng của FOMC đối với dữ liệu kinh tế (lạm phát, thất nghiệp, khoảng cách sản lượng) dao động theo thời gian.

Hiểu rõ về hàm phản ứng của ngân hàng trung ương là điều quan trọng. Nó ảnh hưởng đến kỳ vọng về lạm phát và lãi suất chính thức và theo đó là mức lợi suất trái phiếu, khẩu vị rủi ro của nhà đầu tư và niềm tin kinh tế nói chung. Điều này thậm chí còn quan trọng hơn đối với Cục Dự trữ Liên bang, xét đến tác động lan tỏa ra quốc tế của các quyết định chính sách của mình. May mắn thay, những người theo dõi Fed có rất nhiều thông tin có sẵn để cải thiện sự hiểu biết của họ về những gì ngân hàng trung ương có thể làm tiếp theo. Phải thừa nhận rằng, vào cuối ngày, quyết định tăng, cắt giảm hoặc giữ nguyên lãi suất quỹ liên bang sẽ phụ thuộc vào dữ liệu - Jerome Powell và các đồng nghiệp của ông đã nhiều lần nhấn mạnh điều này - nhưng những dữ liệu này không nên được xem xét một cách riêng lẻ. Điều quan trọng là chúng cho chúng ta biết điều gì về triển vọng lạm phát và, xét đến nhiệm vụ kép của Fed, tỷ lệ thất nghiệp. Đối với người theo dõi ngân hàng trung ương, phân tích này tạo thành cơ sở để xây dựng kỳ vọng về lãi suất chính sách. Một cách tiếp cận chính thức của quá trình này bao gồm việc sử dụng các quy tắc chính sách tiền tệ, trong đó một số ít các yếu tố kinh tế vĩ mô được sử dụng để mô tả hàm phản ứng của các nhà hoạch định chính sách. Ở Hoa Kỳ, có một truyền thống lâu đời về các quy tắc chính sách tiền tệ, bắt đầu từ đầu những năm 1990 với công trình của John B. Taylor và quy tắc được đặt theo tên ông. Chúng cũng đóng vai trò nổi bật trong các đầu vào do nhân viên Cục Dự trữ Liên bang chuẩn bị cho các cuộc họp của FOMC.

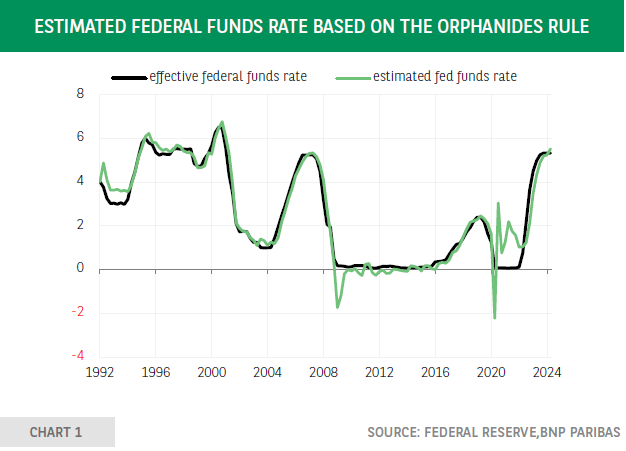

Các biến chính là lãi suất trung lập, lạm phát mục tiêu, khoảng cách lạm phát, khoảng cách sản lượng, khoảng cách thất nghiệp, trọng số giả định của các biến tương ứng và hệ số quán tính, phản ánh chủ nghĩa dần dần trong việc thực hiện chính sách tiền tệ. Mặc dù số lượng biến hạn chế tập trung sự chú ý vào những gì thực sự quan trọng, nhưng lãi suất chính sách được khuyến nghị thay đổi rất nhiều tùy thuộc vào đặc điểm mô hình. Để minh họa cho điểm này, tại cuộc họp FOMC tháng 12 năm 2018, phạm vi mục tiêu cho lãi suất quỹ liên bang đã được nâng lên 2,25-2,50% trong khi lãi suất này dựa trên các quy tắc chính sách tiền tệ khác nhau dao động trong khoảng từ 2,03% đến 4,66%. Với điều này, có thể hợp lý hơn khi tập trung vào thay đổi được khuyến nghị thay vì mức tuyệt đối. Một bài báo gần đây của Athanasios Orphanides trình bày một quy tắc theo đó sự thay đổi hàng quý trong lãi suất quỹ liên bang bằng 0,5 lần chênh lệch giữa tăng trưởng GDP danh nghĩa dự kiến và tốc độ tăng trưởng tự nhiên. Quy tắc này theo dõi chặt chẽ sự phát triển quan sát được của lãi suất quỹ liên bang và có thể hữu ích cho người theo dõi Fed khi tiến hành phân tích kịch bản dựa trên các dự báo kinh tế khác nhau (biểu đồ 1).

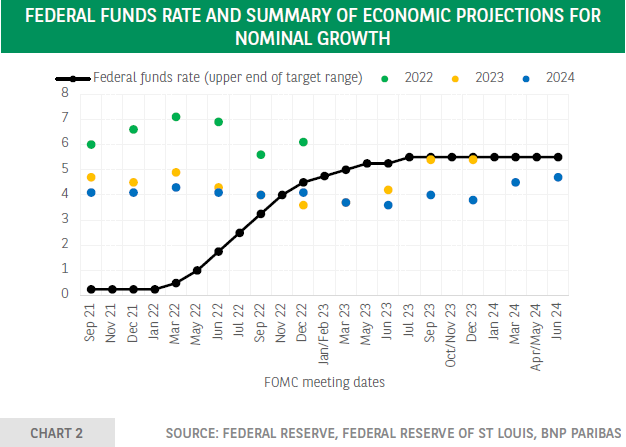

Bản tóm tắt dự báo kinh tế (SEP) của các thành viên FOMC cũng làm sáng tỏ hàm phản ứng của họ. Biểu đồ 2 cho thấy dự báo về tăng trưởng GDP danh nghĩa và giới hạn trên của phạm vi mục tiêu của lãi suất quỹ liên bang. Biểu đồ 3 cho thấy dự báo về lạm phát chi tiêu tiêu dùng cá nhân (PCE). Dự báo tăng trưởng danh nghĩa cho năm 2022 đã được điều chỉnh tăng trong năm 2022 sau khi dự báo lạm phát được điều chỉnh tăng đáng kể, vì vậy có vẻ như điều sau là động lực chính của việc thắt chặt tiền tệ bắt đầu vào năm đó. Cho đến tháng 6 năm 2023, dự báo tăng trưởng danh nghĩa cho năm 2023 và 2024 không cho thấy xu hướng rõ ràng. Tuy nhiên, nó vẫn ở mức cao, do đó biện minh cho lập trường tiền tệ hạn chế, thậm chí còn đúng hơn khi xem xét rằng trong nửa cuối năm 2023, dự báo tăng trưởng danh nghĩa đã tăng lên, được thúc đẩy bởi kỳ vọng tăng trưởng thực tế mạnh hơn.

Rõ ràng, phân tích trực quan về một chu kỳ thắt chặt tiền tệ đơn lẻ không cho phép đưa ra kết luận chung. Một cách tiếp cận thống kê nghiêm ngặt đã được thực hiện trong một bài báo gần đây của Cục Dự trữ Liên bang, trong đó các tác giả phân tích hàm phản ứng của người tham gia FOMC trung bình: dự báo trung bình cho lãi suất quỹ liên bang phản ứng như thế nào với những thay đổi trong dự báo trung bình cho lạm phát và tỷ lệ thất nghiệp? Kết quả chỉ ra rằng khả năng phản ứng với lạm phát và khoảng cách sản lượng dao động theo thời gian và trong thế giới hậu đại dịch, phản ứng với lạm phát đã tăng đáng kể. Rõ ràng, kết quả như vậy không có gì đáng ngạc nhiên khi xét đến kinh nghiệm lạm phát gần đây.

Tóm lại, quy tắc chính sách tiền tệ do Orphanides đề xuất, phân tích về chu kỳ thắt chặt mới nhất và ước tính kinh tế lượng về những yếu tố thúc đẩy sự thay đổi trong dự báo lãi suất của các thành viên FOMC - 'biểu đồ chấm' - cho thấy vai trò quan trọng của lạm phát (so với mục tiêu), tăng trưởng GDP danh nghĩa và sự khác biệt giữa mục tiêu sau và dự báo dài hạn của nó trong các quyết định chính sách của FOMC. Tuy nhiên, khả năng phản ứng của Ủy ban dao động theo thời gian, mỗi chu kỳ thắt chặt hoặc nới lỏng đều khác nhau, điều này ngụ ý rằng những người theo dõi Fed nên bổ sung cho việc phân tích các biến số được đề cập ở trên bằng cách chú ý chặt chẽ đến các bài phát biểu của các thành viên FOMC cũng như các cuộc họp báo của Chủ tịch Powell.

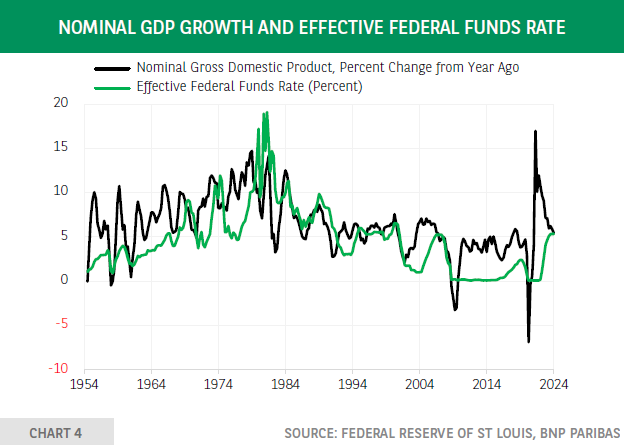

Về mặt này, điều tốt là phải ghi nhớ rằng các phương pháp phân tích đơn giản cũng có thể mang lại giá trị. Như thể hiện trong biểu đồ 4, giữa đầu những năm tám mươi và cuộc khủng hoảng tài chính toàn cầu, có một mối quan hệ chặt chẽ giữa tăng trưởng GDP danh nghĩa được quan sát và lãi suất quỹ liên bang. Với khả năng phục hồi của tăng trưởng Hoa Kỳ và sự giảm phát chậm trong chu kỳ hiện tại, có nhiều khả năng mối quan hệ này có thể được thiết lập lại.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

BNP Paribas Team