Trọng tâm tuần này sẽ là CPI của Mỹ - Fed quan tâm sâu sắc đến uy tín của mình

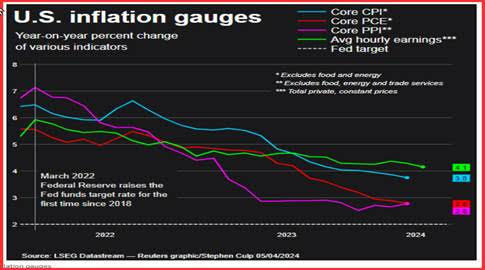

Trọng tâm trong tuần này sẽ là CPI của Mỹ vào thứ Tư, dự báo tăng 0,4% hàng tháng và 3,1% so với cùng kỳ (từ 3,2%). trước 2%.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Quan điểm

Trọng tâm trong tuần này sẽ là CPI của Mỹ vào thứ Tư, dự báo tăng 0,4% hàng tháng và 3,1% so với cùng kỳ (từ 3,2%). trước 2%. Cốt lõi dự kiến sẽ giảm tốc độ xuống 0,3% m/m và 3,7% so với cùng kỳ. Chúng tôi cũng nhận được biên bản của Fed. Cuối tuần sẽ có một số báo cáo thu nhập của các ngân hàng lớn (Citi, JP Morgan, Wells Fargo). Bên lề là những người lo lắng về sự thất bại của thị trường bất động sản thương mại sắp xảy ra.

Trong một tuần đầy dữ liệu, hãy lưu ý rằng ECB họp vào thứ Năm. ( BoC cũng họp.) Hơi mơ hồ nhưng giám đốc Lagarde dường như đã chuẩn bị sẵn sàng cho việc cắt giảm vào tháng 6, ngay cả khi điều đó có vẻ hơi sớm. Nếu cuộc tranh luận ở Mỹ về việc Fed sẽ/có thể/không nên thực hiện hành động này vào tháng 6, thì nó sẽ trở thành một sự dàn dựng cho một cuộc đổ bộ.

Chúng ta bị mắc kẹt với những cuộc nói chuyện không ngừng nghỉ về lạm phát ở Mỹ. Câu hỏi hàng đầu được đặt ra trong vài tháng nay là liệu nền kinh tế nóng bỏng của Mỹ có quá nóng để có thể cắt giảm lãi suất như đã hứa hay không. Ngoài kinh tế vĩ mô, chúng tôi thấy có hai lý do để Fed tiếp tục giữ vững quan điểm của mình càng lâu càng tốt.

Đầu tiên, Fed quan tâm sâu sắc đến uy tín/danh tiếng của mình. Đây hẳn là một phần của lời khẳng định tại cuộc họp chính sách vừa qua. Chúng tôi không biết mức độ gia tăng lạm phát là cần thiết để lật đổ Fed khỏi vị trí của mình, nhưng nó sẽ phải khá lớn và được chấp nhận rộng rãi. Ý tưởng này đẩy chúng ta vào cuộc tìm hiểu về con số lạm phát (CPI so với PCE), khung thời gian, hàng năm hoặc năm/năm, v.v. Do thiếu sự đồng thuận về các vấn đề đo lường đó, bất kỳ sự gia tăng lạm phát nào cũng sẽ phải được xác định cẩn thận và kỹ lưỡng. Do đó, chúng tôi tin rằng Fed sẽ giữ nguyên giới hạn cho đến khi nó bị buộc phải dừng lại.

Powell đã bày tỏ điều đó một cách hoàn hảo: "Dữ liệu gần đây không ... thay đổi đáng kể bức tranh tổng thể, tiếp tục là một trong những tăng trưởng vững chắc, thị trường lao động mạnh mẽ nhưng tái cân bằng và lạm phát giảm xuống 2% trên con đường đôi khi gập ghềnh."

Việc vội vàng nhận định rằng tháng Sáu sẽ không đảm bảo cho việc tăng giá chỉ là—một sự vội vàng. Mọi người và Larry Summers đều cho rằng nền kinh tế quá nóng để có thể cắt giảm lãi suất vào tháng Sáu. Summers thậm chí còn cho rằng các điều kiện hiện tại là “dễ dàng”, điều này đúng trong sơ đồ tổng thể của mọi việc. Nhưng anh ấy gần như gọi một số điều kiện hiện tại là một tập hợp bong bóng, và điều đó thật khó chịu.

Thứ hai, vấn đề chính trị. Fed được cho là độc lập với chính trị và thờ ơ với chúng. Nhưng chắc chắn họ sẽ ghi nhận rằng Trump sẽ yêu cầu Fed tham gia vào việc giải tán, thu hẹp quy mô và làm tê liệt Cơ quan liên bang nếu ông đắc cử vào tháng 11. Fed phải muốn chứng tỏ mình là người có năng lực và không thể thiếu. Trong kế hoạch lớn của chính trị bầu cử, chỉ một chút chủ nghĩa thể chế có thể ảnh hưởng đến một số ít cử tri.

Trong thế giới tài chính, việc thể hiện sự hữu ích đối với các nhà tài trợ doanh nghiệp lớn sẽ cần phải là đối trọng với những lời hứa của Trump về việc bãi bỏ quy định và cắt giảm thuế, vốn là mật hoa cho ong. Những tập đoàn lớn đó cần một hệ thống ngân hàng ổn định và đáng tin cậy. Hệ thống sẽ sụp đổ nếu không có Fed, phải không? Có FDIC, Fed Wire, cho vay khẩn cấp, repo và repo ngược, và toàn bộ ý tưởng về “người cho vay cuối cùng”. Chúng ta không còn có một người thực sự tên là JP Morgan để kéo chiếc bàn là ra khỏi đám cháy nữa.

Phóng đại? Ồ, vâng, bởi vì nhiều luật và quy định pháp lý khác nhau tạo thành nền tảng của hệ thống Dự trữ Liên bang, có thể là kỳ lạ (nó một phần riêng tư và một phần công cộng - rất lộn xộn). Người điều hành không thể vung đũa phép và làm cho nó biến mất. Trump đang nói nhảm. Chúng tôi đã tìm kiếm lần cuối cùng Trump hoặc các cộng sự nói về việc giải tán Fed và đó là cách đây nhiều năm. Hãy xem mẩu tin “hơi ngớ ngẩn” của chúng tôi dưới đây. Vấn đề vẫn là chỉ nói về việc loại bỏ hoặc thu hẹp quy mô của Fed cũng có thể gây nguy hiểm cho đồng đô la.

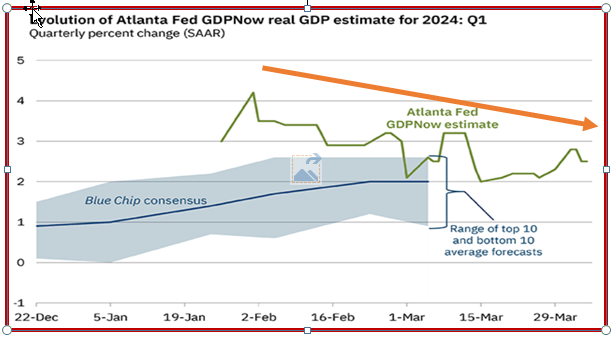

Thông tin chi tiết: GDP của Atlanta vào tuần trước có mức tăng trưởng quý 1 ở mức 2,5%, từ mức 2,8% vào ngày 1 tháng 4.

Bản cập nhật tiếp theo là thứ Tư, ngày 10 tháng 4. Chúng ta có thể dễ dàng lập luận rằng tốc độ tăng trưởng đang chậm lại và điều đó gần như có nghĩa là lạm phát cũng đang chậm lại theo định nghĩa. Bằng chứng nằm ở bánh pudding, hay còn gọi là xu hướng dữ liệu CPI.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

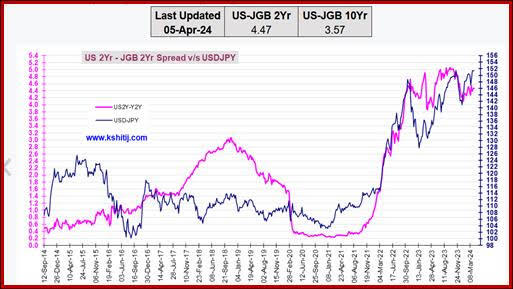

Về đồng Yên: Chúng tôi liên tục nhận thấy những ồn ào gay gắt từ chính phủ Nhật Bản về việc thương nhân bán đồng yên ở mức quá thấp. Thủ tướng Kishida đe dọa sẽ hành động chống lại "những động thái quá mức của đồng yên" và BoJ Gov Ueda trở nên thực tế hơn với đề xuất về một đợt tăng lãi suất khác. Chúng tôi gọi đây là "tất cả mũ và không có gia súc", gia súc là các quốc gia G7 khác sẵn sàng tham gia can thiệp thực tế Nhưng ít nhất là đôi khi, việc cắt hàm lại hoạt động cực kỳ hiệu quả, và đây là một trong số đó. Kể từ ngày 20 tháng 3, việc cắt hàm đã giữ đồng đô la/yên trong khoảng từ 150,80 đến 151,97, tránh (cho đến nay) mức 152 có thể gây ra một cuộc chạy khác.

Đó là một điều tốt vì nó thể hiện sự tôn trọng đối với các tổ chức (MoF và BoE). Đó là một điều tồi tệ theo nghĩa đó là sự thao túng tiền tệ của chính phủ, rõ ràng và đơn giản. Gov Ueda có ý tưởng đúng. Ở mức độ chênh lệch lợi suất làm mất lợi thế của đồng yên, việc thu hẹp nó là một điều tích cực. JGB kỳ hạn 10 năm là 0,7710% (tính đến thứ Sáu) so với Hoa Kỳ là 4,406%. Nhà đầu tư hợp lý thích cái nào hơn?

Xem biểu đồ từ trang web tuyệt vời kshitij.com. Điều này cho thấy trái phiếu kỳ hạn 2 năm so với đồng đô la/yên. Như trường hợp của Bund và đồng euro, mối tương quan không tệ. Hầu hết các nhà phân tích sẽ đưa ra quan điểm rằng điều có lợi cho đồng yên không phải là lãi suất của Nhật Bản tăng mà là lãi suất của Mỹ giảm. Điều đó tiếp tục bị trì hoãn khi dữ liệu nóng của Mỹ liên tục xuất hiện. Bạn phải tự hỏi liệu ông Ueda có đang nhìn vào biểu đồ như thế này hay không, ngoài những cân nhắc về điều kiện vĩ mô trong nước. Khi bạn quét internet để tìm dự báo năm 2024, bạn cũng có thể nhổ nước bọt xuống biển. Các nghi phạm thông thường (ngân hàng lớn) hiển thị phạm vi từ 120 yên đến 160 yên.

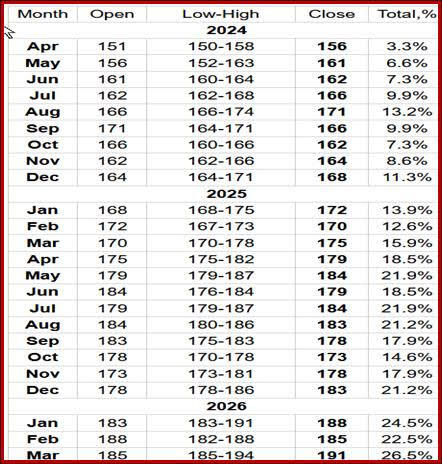

Như chúng tôi đã viết trước đây, chúng tôi ủng hộ con số 160. Điều này chủ yếu là do cách giải thích hành vi thể chế sau nhiều thập kỷ theo dõi MoF và BoJ. Những người ủng hộ việc tăng lãi suất nhiều hơn cũng giống như một chiếc đinh đóng lại - họ sẽ nhận được chiếc búa. Sự đồng thuận mất nhiều thời gian để xây dựng và sự đồng thuận là vấn đề được cân nhắc hàng đầu ở các tổ chức này.

Chúng tôi đã tìm thấy một trang web có tên “Cơ quan Dự báo Kinh tế” với dự báo về đồng đô la/yên đến năm 2029 tại https://longforecast.com/usd-jpy-forecast-2017-2018-2019-2020-2021-dollar-yen. Chúng tôi không biết nó lấy những con số ở đâu. Trang web tuyên bố sử dụng các mô hình ưa thích kết hợp giá cả từ khắp nơi, tính chu kỳ, v.v. Những dự báo này khác biệt đáng kể so với những dự báo trên báo chí Nhật Bản (có xu hướng cho thấy đồng yên tăng giá). Xem bảng. Nó sẽ đốt cháy tất của bạn.

Nhật Bản thực sự đang có lạm phát. Năm 2023 mang đến lạm phát cao nhất trong 41 năm! Vào tháng 2, tỷ lệ lạm phát hàng năm đã tăng từ 2,2% lên 2,8% và đừng bận tâm rằng phần lớn sự gia tăng là do các tác động cơ bản (như chấm dứt trợ cấp chi phí năng lượng).

Tóm lại, chúng tôi cho rằng G7 sẽ từ chối (hoặc đã từ chối) tham gia cùng BoJ để can thiệp nghiêm túc. Nó có thể thoát khỏi rất nhiều khó khăn, nhưng cuối cùng, sự chênh lệch về năng suất sẽ quyết định vấn đề. Thủ tướng Kishida sẽ tới Washington vào cuối tuần này. Chúng tôi nghi ngờ rằng ông ấy thậm chí sẽ yêu cầu sự giúp đỡ can thiệp của Mỹ. Và dù sao thì Mỹ cũng khó muốn cung cấp số tiền đó - đồng đô la mất giá vốn dĩ sẽ gây ra lạm phát.

Dự báo: Phản hồi về báo cáo việc làm có phần phóng đại nhưng không sai. Chúng ta có thể chỉ nhận được một hoặc hai đợt cắt giảm trong năm nay thay vì ba đợt mà Fed đã kêu gọi. Tính đến thời điểm hiện tại trong tuần này, hợp đồng tương lai CME đang hướng tới hai con số nhưng đó là một dòng sông chảy xiết. Nhiều nhà phân tích kỳ vọng thời gian sẽ bị đẩy sang tháng Bảy. Rất nhiều điều phụ thuộc vào việc liệu sự gia tăng sản lượng có được duy trì hay không. Không nên như vậy - chúng ta vẫn đang ở trong một môi trường nới lỏng. Hiện tại, chúng ta cần gác lại cuộc thảo luận mới về tỷ lệ “trung lập” sắp kết thúc, một trong những tội lỗi tồi tệ nhất của ngành kinh tế đối với lẽ thường. Vì vậy, Giai đoạn thứ nhất: Lợi suất trái phiếu Mỹ cao, đồng đô la mạnh. Giai đoạn thứ hai: Lợi suất trái phiếu Mỹ giảm dần, đồng đô la theo dõi - ngay cả khi ECB cắt giảm trước.

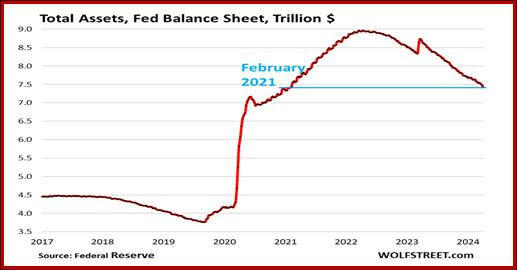

Tin tức hơi ngớ ngẩn về Fed: Bãi bỏ Fed? Điều gì sẽ xảy ra nếu Fed bị giải tán và toàn bộ kho trái phiếu và trái phiếu được tung ra thị trường? Tính đến tuần trước, con số đó là 3,9 nghìn tỷ USD và cộng thêm các tài sản thế chấp là 2,4 nghìn tỷ USD.

Chúng ta đừng tranh cãi về số lượng chính xác và dưới dạng nào - đó là một số lượng rất lớn và khó tiêu theo đúng nghĩa đen. Hãy để điều đó bay ra khỏi cửa và chúng ta quay trở lại thế giới của Irving Fisher/Milton Friedman – lạm phát là một hàm của cung tiền.

Đây là hồ chứa nước, hệ thống dẫn nước, hệ thống ống nước, kỹ thuật của hệ thống tài chính. Nước là huyết mạch thiết yếu của đế chế La Mã và tín dụng được giám sát bởi cơ quan quản lý tiền tệ của Fed là huyết mạch của hệ thống chủ nghĩa tư bản Hoa Kỳ.

Ngay cả khi Fed bị rút ruột, các ngân hàng thương mại vẫn có thể liên kết với nhau để thành lập người cho vay cuối cùng - họ đã chi hàng tỷ USD cho việc thanh toán bù trừ và các biện pháp khác. Họ có thể đạt được số vốn, ngay cả khi nó sẽ lớn hơn rất nhiều so với số tiền 100 tỷ USD mà NATO đang dự tính đối với NATO chống Trump.

Nhưng điều đó không có nghĩa là chỉ riêng cuộc nói chuyện cộng với bất kỳ sự can thiệp thực sự nào (như sa thải Powell và bổ nhiệm một số quan chức không đủ tiêu chuẩn) sẽ gây rối loạn nghiêm trọng cho hệ thống tài chính. Đồng đô la sẽ sụp đổ.

Những thay đổi thể chế và chính sách tiềm năng khác dưới thời Trump II cũng khủng khiếp không kém, từ thuế quan 100% đối với mọi thứ của Trung Quốc cho đến việc vỡ nợ chính phủ. Chỉ nói thôi.

Cập nhật hông: một kết quả tuyệt vời ở mặt trước xương. Nhưng hóa ra việc gây mê, kháng sinh, tiêm thuốc giảm đau và có trời mới biết điều gì khác khiến bạn hết sức ngu ngốc. Hóa ra ngay cả Tylenol cũng ảnh hưởng đến chức năng nhận thức - hãy tra cứu nó; nó thật đáng sợ. Có lúc chúng tôi đã nhầm lẫn giữa Google và Amazon và viết sai chính tả một nửa số từ mà chúng tôi đang cố gắng nhập. Bạn chắc chắn sẽ tốt hơn nếu không có cuộc họp!

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Barbara Rockefeller