Tuần tới – Một tuần quyết định đối với USD với NFP và nhiều hơn nữa – BoJ họp

Quyết định bất ngờ của Cục Dự trữ Liên bang vào tháng 9 về việc cắt giảm lãi suất nhiều hơn dự kiến 50 điểm cơ bản dường như đã trở thành ký ức xa vời, khi các nhà hoạch định chính sách một lần nữa đưa ra những tuyên bố cứng rắn.

- Một tuần quan trọng sắp tới với báo cáo việc làm của Hoa Kỳ, GDP tăng và lạm phát PCE.

- Ngân hàng Nhật Bản dự kiến sẽ giữ nguyên lãi suất, nhưng liệu có tăng lãi suất vào cuối năm không?

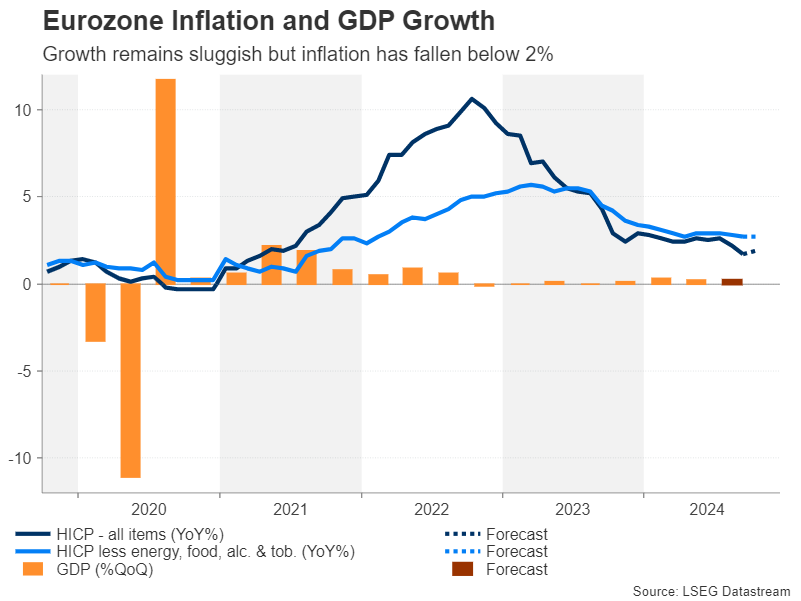

- Dữ liệu GDP và CPI nhanh của khu vực đồng euro cũng được mong đợi.

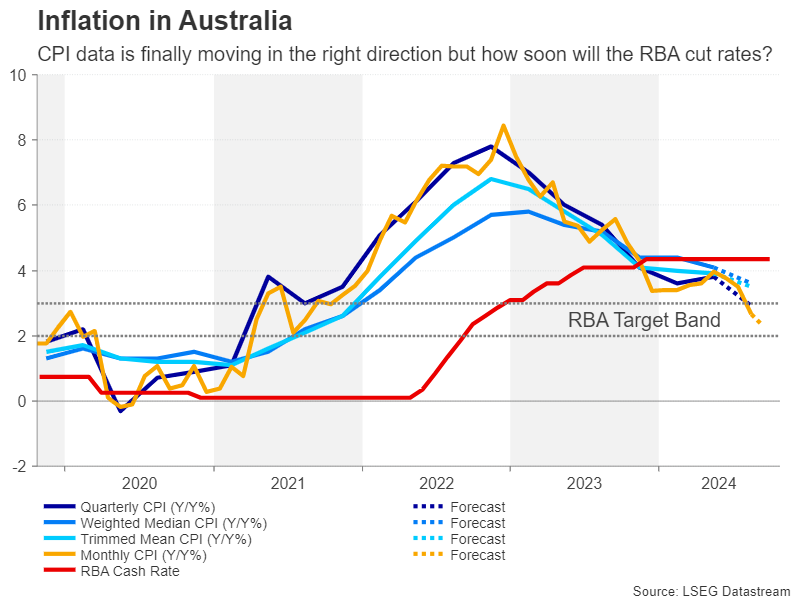

- CPI quý của Úc và ngân sách của Anh cũng nằm trong chương trình nghị sự .

Mọi con mắt đổ dồn vào dữ liệu của Hoa Kỳ khi Fed lại trở nên cứng rắn

Quyết định bất ngờ của Cục Dự trữ Liên bang vào tháng 9 về việc cắt giảm lãi suất nhiều hơn dự kiến 50 điểm cơ bản dường như đã trở thành ký ức xa vời, khi các nhà hoạch định chính sách một lần nữa đưa ra những tuyên bố cứng rắn.

Các chỉ số kinh tế của Hoa Kỳ kể từ cuộc họp tháng 9 đã ở mức mạnh, bao gồm báo cáo CPI, với các quan chức Fed cảnh báo rằng khả năng cắt giảm 50 điểm cơ bản khác là không thể trong tương lai gần. Sự thay đổi đột ngột trong câu chuyện từ 'hạ cánh cứng' sang 'hạ cánh mềm', hoặc thậm chí có thể là 'không hạ cánh', đã thúc đẩy sự đảo ngược mạnh mẽ trong lợi suất trái phiếu kho bạc, điều này đến lượt nó đã đẩy đồng đô la Mỹ lên cao hơn.

Khi quyết định chính sách tháng 11 của Fed đang đến gần, dữ liệu của tuần tới sẽ đóng vai trò cập nhật kịp thời về sức mạnh của nền kinh tế Hoa Kỳ cũng như lạm phát.

Chậm lại, chậm lại thế nào?

Bắt đầu là chỉ số niềm tin người tiêu dùng tháng 10 và việc làm JOLTS cho tháng 9 vào thứ Ba. Nhưng các bản phát hành hàng đầu không bắt đầu cho đến thứ Tư khi ước tính đầu tiên về GDP quý 3 được công bố.

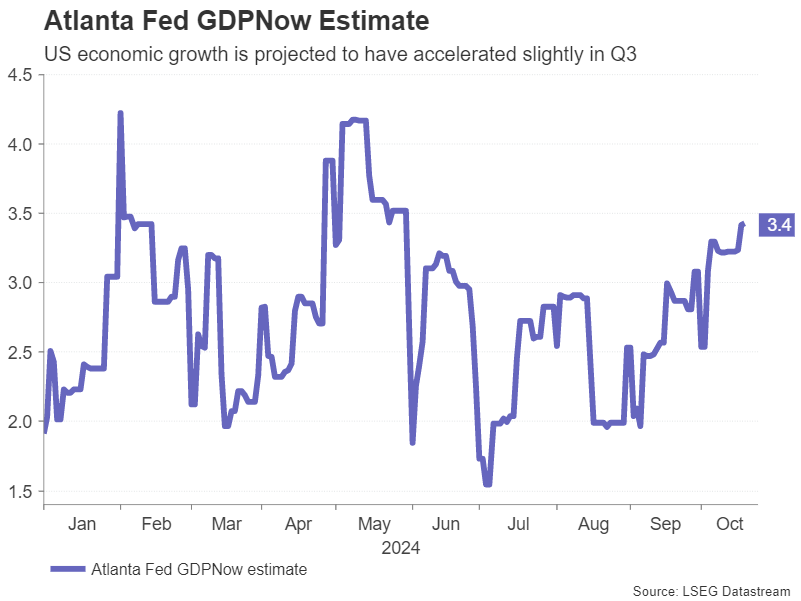

Nền kinh tế Hoa Kỳ dự kiến sẽ tăng trưởng với tốc độ hằng năm là 3,0% trong quý 3, cùng tốc độ như trong quý 2. Đây không chỉ là mức tăng trưởng cao hơn mức trung bình mà còn có nhiều khả năng xảy ra bất ngờ theo chiều hướng tích cực hơn là tiêu cực vì mô hình GDPNow của Cục Dự trữ Liên bang Atlanta ước tính ở mức 3,4%.

Các dữ liệu khác vào thứ Tư sẽ bao gồm báo cáo việc làm tư nhân của ADP, cung cấp cái nhìn sơ bộ về thị trường lao động và doanh số bán nhà đang chờ xử lý.

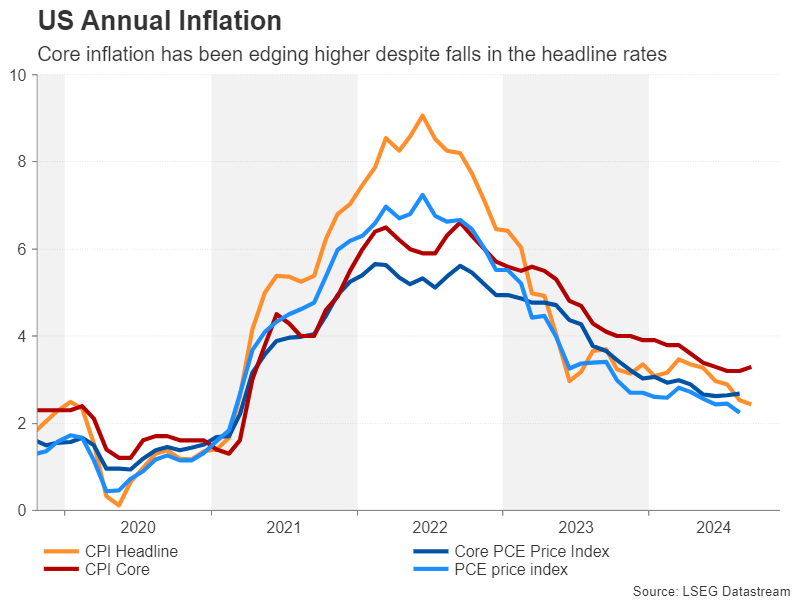

Tập trung vào lạm phát PCE sau CPI hỗn hợp

Cả CPI và PCE đều cho thấy sự khác biệt giữa các số liệu chính và số liệu cốt lõi. Chỉ số giá PCE cốt lõi, mà Fed coi trọng nhất trong quá trình ra quyết định, đã tăng lên 2,7% so với cùng kỳ năm ngoái vào tháng 8 ngay cả khi PCE chính giảm xuống còn 2,2%. Có khả năng cả hai số liệu đều không thay đổi vào tháng 9 hoặc giảm nhẹ. Do đó, các số liệu lạm phát có thể không thực sự hữu ích đối với Fed hoặc các nhà đầu tư.

Tuy nhiên, số liệu về thu nhập cá nhân và tiêu dùng công bố cùng ngày sẽ cung cấp thêm manh mối cho các nhà hoạch định chính sách, trong khi số liệu về việc sa thải nhân viên Challenger trong tháng 10 và chi phí việc làm theo quý cũng sẽ được theo dõi.

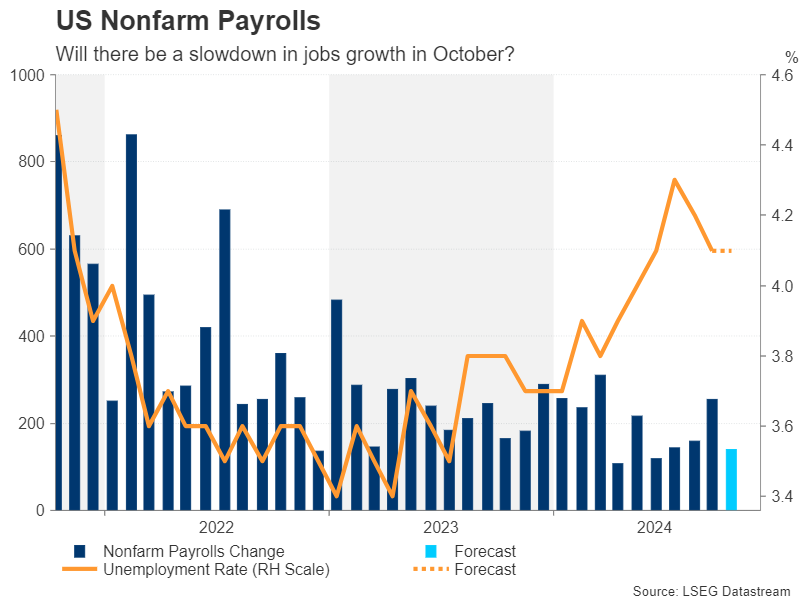

Báo cáo NFP có thể nắm giữ các lá bài

Cuối cùng vào thứ Sáu, điểm nhấn của tuần - báo cáo bảng lương phi nông nghiệp tháng 10 - sẽ được đưa ra. Sau mức tăng vững chắc 254 nghìn vào tháng 9, dự kiến thị trường lao động Hoa Kỳ đã tạo ra 140 nghìn việc làm mới vào tháng 10, báo hiệu sự chậm lại đáng kể. Tuy nhiên, tỷ lệ thất nghiệp dự kiến sẽ giữ ở mức 4,1%, trong khi thu nhập trung bình theo giờ dự kiến sẽ giảm nhẹ từ 0,4% xuống 0,3% m/m.

Cũng quan trọng không kém là chỉ số PMI sản xuất của ISM, dự kiến sẽ cải thiện từ 47,2 lên 47,6 vào tháng 10. Với việc Fed hiện lo lắng nhiều hơn về thị trường việc làm hơn là lạm phát, bảng lương thấp có thể đưa quan điểm trở lại ôn hòa hơn.

Liệu đồng đô la Mỹ có thể tiếp tục đà phục hồi không?

Hơn nữa, bất kỳ dấu hiệu nào cho thấy nền kinh tế Mỹ đang hạ nhiệt có thể sẽ đẩy thị trường đặt cược vào việc cắt giảm lãi suất liên tiếp trong vài cuộc họp tiếp theo. Tuy nhiên, nếu tăng trưởng vẫn mạnh mẽ và quan trọng hơn, lạm phát PCE cho thấy một số điểm cứng nhắc, thì việc đặt cược cắt giảm lãi suất có thể sẽ chịu thêm một đòn giáng nữa.

Hiện tại, chỉ có một lần giảm thêm 25 điểm cơ bản nữa được định giá đầy đủ vào năm 2024. Nếu khả năng cắt giảm lãi suất vào tháng 11 bắt đầu bị nghi ngờ, đồng đô la Mỹ có thể tăng lên mức cao mới nhưng cổ phiếu trên Phố Wall có thể sẽ chịu áp lực bán.

Tuy nhiên, đối với cổ phiếu sau, một tuần báo cáo thu nhập bận rộn có thể duy trì đà tăng trưởng tích cực nếu kết quả từ Microsoft, Apple và Amazon.com không gây thất vọng.

TIN TUẦN TỚI ĐÁNG CHÚ Ý:

- Dự báo Vàng hàng tuần: XAU/USD điều chỉnh giảm sau khi lập mức cao kỷ lục mới

- Bầu cử Hoa Kỳ: Cuộc đua vào Nhà Trắng ngày càng gay cấn

- Dự báo hàng tuần về Bitcoin: Mức cao kỷ lục mới ở mức 78.900 đô la có vẻ khả thi

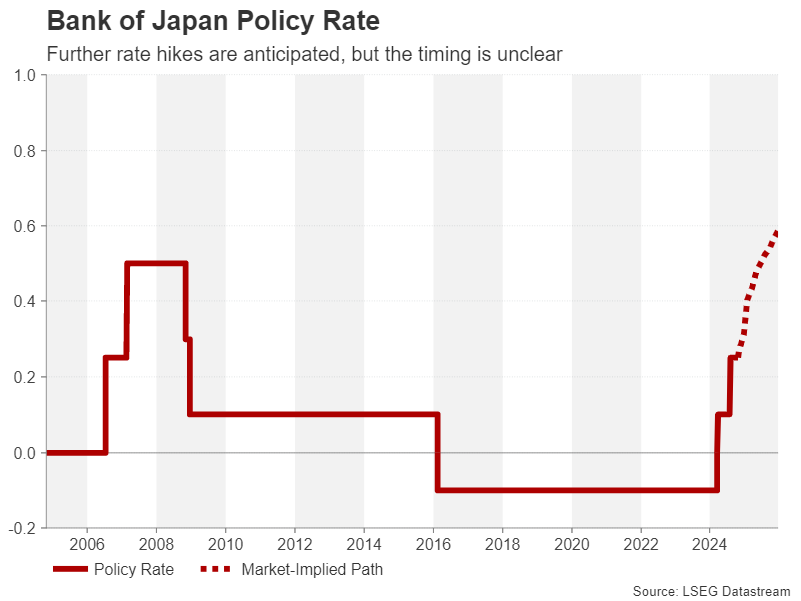

Ngân hàng Nhật Bản dự kiến sẽ giữ nguyên

Năm 2024 là bước ngoặt trong cuộc chiến chống giảm phát kéo dài hàng thập kỷ của Ngân hàng Nhật Bản. BoJ đã từ bỏ chính sách kiểm soát đường cong lợi suất, giảm một nửa lượng trái phiếu mua vào và tăng chi phí vay hai lần, chấm dứt chính sách lãi suất âm.

Tuy nhiên, bất chấp ý định rõ ràng của các nhà hoạch định chính sách là tiếp tục bình thường hóa chính sách tiền tệ và tăng lãi suất cao hơn nữa, lạm phát dường như đang ổn định quanh mục tiêu 2,0% của BoJ, làm giảm nhu cầu thắt chặt hơn nữa. Bình luận gần đây nhất từ Thống đốc Ueda và các thành viên hội đồng quản trị khác cho thấy lãi suất sẽ không tăng vào thứ năm khi Ngân hàng công bố quyết định vào tháng 10.

Nhưng báo cáo triển vọng cập nhật với một loạt dự báo mới về lạm phát và tăng trưởng sẽ cung cấp cái nhìn sâu sắc về khả năng tăng lãi suất vào tháng 12 hoặc trong vài tháng đầu năm 2025.

Trong trường hợp không có bất kỳ gợi ý nào về việc tăng lãi suất trong thời gian tới, đồng yên có thể sẽ tiếp tục đấu tranh với đồng đô la Mỹ. Tuy nhiên, sự yếu kém mới của đồng yên sẽ chỉ khuyến khích các nhà hoạch định chính sách tăng lãi suất sớm hơn dự kiến và đây là rủi ro mà các nhà đầu tư có thể bỏ qua.

Ngoài ra, Nhật Bản còn công bố số liệu sản lượng công nghiệp sơ bộ và số liệu bán lẻ tháng 9, cả hai đều dự kiến công bố vào thứ năm.

Euro chờ đợi GDP và CPI

Mô hình đỉnh đôi của đồng euro so với đồng bạc xanh không làm nản lòng những người đam mê phân tích kỹ thuật và cặp tiền này gần đây đã chạm mức thấp nhất trong 16 tuần, giảm xuống dưới 1,08 đô la. Các bản phát hành vào tuần tới có thể sẽ không giúp ích nhiều cho phe mua.

Dự kiến ước tính GDP sơ bộ công bố vào thứ Tư sẽ cho thấy nền kinh tế Khu vực đồng tiền chung châu Âu chỉ tăng trưởng 0,2% theo quý trong quý 3. Vào thứ Năm, sự chú ý sẽ chuyển sang số liệu CPI sơ bộ. Tỷ lệ tiêu đề có thể tăng nhẹ từ 1,7% lên 1,9% theo năm vào tháng 10, nhưng ECB đã dự báo sẽ tăng trong những tháng tới.

Tuy nhiên, dữ liệu mạnh hơn dự kiến có thể giúp đồng euro có chút nhẹ nhõm trong ngắn hạn sau bốn tuần liên tiếp thua lỗ. Mặt khác, nếu các con số không như mong đợi, các nhà đầu tư chắc chắn sẽ tăng cược vào đợt cắt giảm 50 điểm cơ bản của ECB vào tháng 12.

Đồng bảng Anh có vẻ không ổn định trước ngân sách của Anh

Gần đây, đồng bảng Anh cũng không phải là thời điểm tốt nhất, mặc dù Ngân hàng Anh là một trong những ngân hàng trung ương diều hâu nhất hiện nay. Đồng bảng Anh đã mất ngưỡng 1,30 đô la và có thể sẽ còn giảm hơn nữa vào thứ Tư khi Bộ trưởng Tài chính Anh Rachel Reeves công bố ngân sách đầu tiên của chính phủ Lao động mới.

Báo chí Anh đã đưa tin quá mức về ngân sách và mọi dấu hiệu cho thấy Reeves sẽ công bố mức tăng thuế 40 tỷ bảng Anh, nâng gánh nặng thuế lên mức cao nhất kể từ năm 1948. Mặc dù đây có thể không phải là tin tốt đối với người nộp thuế, nhưng các nhà hoạch định chính sách của BoE có thể hoan nghênh điều này, vì chính sách tài khóa chặt chẽ hơn sẽ làm giảm nhu cầu trong nền kinh tế, mở đường cho việc giảm lãi suất nhanh hơn.

Đồng bảng Anh có nguy cơ trượt xa hơn nữa khỏi ngân sách giảm thâm hụt. Ngay cả khi có một số chính sách thúc đẩy tăng trưởng được đưa vào, chúng có thể là các biện pháp dài hạn hơn và không cản trở việc cắt giảm lãi suất của BoE. Tuy nhiên, có thể có một số hỗ trợ cho đồng bảng Anh nếu các nhà đầu tư lưu ý đến thực tế là chính phủ Anh đang tập trung vào các khoản đầu tư dài hạn và kiểm soát thâm hụt thay vì các chất tạo ngọt ngắn hạn cho cử tri thúc đẩy việc vay nợ.

CPI của Úc được chú ý khi quyết định của RBA đang đến gần

Cuối cùng, các nhà giao dịch sẽ theo dõi số liệu thống kê CPI của Úc vào thứ Tư khi Ngân hàng Dự trữ Úc duy trì lập trường trung lập về lãi suất. Sau khi tăng nhẹ vào đầu năm, lạm phát ở Úc cuối cùng đã bắt đầu chuyển động theo đúng hướng vào mùa hè. Con số hàng tháng đã giảm xuống còn 2,6% so với cùng kỳ năm ngoái vào tháng 8, đạt mục tiêu 2-3% của RBA lần đầu tiên kể từ năm 2021.

Dữ liệu quý, được coi là chính xác hơn, chắc chắn sẽ hình thành cơ sở thảo luận cho cuộc họp ngày 5 tháng 11. Tuy nhiên, ngay cả khi có nhiều tiến triển tốt hơn trong việc hạ lạm phát, đặc biệt là trong các biện pháp trung bình được cắt giảm và có trọng số, RBA có thể vẫn thận trọng trong thời điểm hiện tại và tốt nhất là bắt đầu cuộc tranh luận về thời điểm bắt đầu cắt giảm lãi suất.

Nhưng đối với đồng đô la Úc, một RBA diều hâu có thể chỉ đi xa đến mức có thể hỗ trợ đồng đô la Úc nếu tâm lý rủi ro thị trường rộng lớn vẫn mong manh và đồng đô la Mỹ vẫn mạnh. Ngoài dữ liệu trong nước, các nhà giao dịch Úc cũng sẽ theo dõi PMI tháng 10 của Trung Quốc vào thứ năm và thứ sáu.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Raffi Boyadjian