Tuần tới – RBNZ sẽ cắt giảm lãi suất trước dữ liệu lạm phát của Hoa Kỳ và Khu vực đồng tiền chung châu Âu

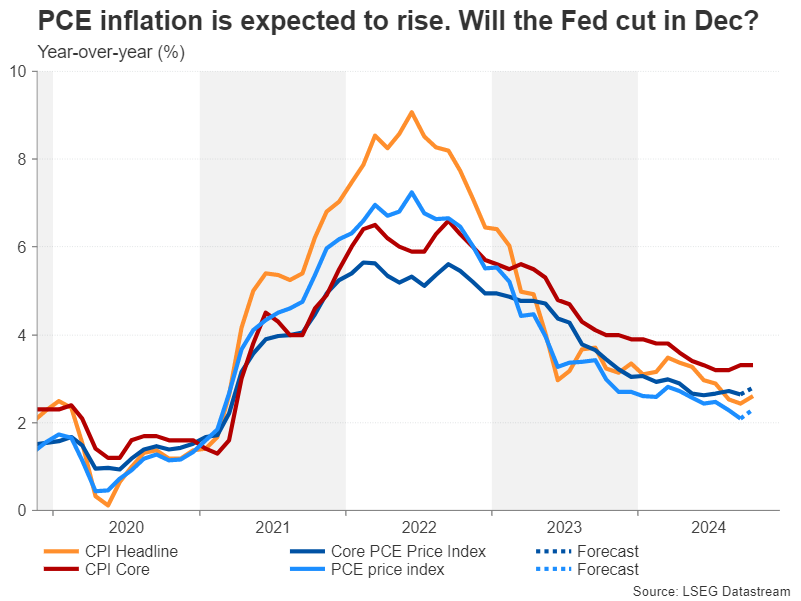

Kỳ vọng về mức giảm 25 điểm cơ bản vào tháng 12 hiện ở mức từ 60% đến 55% vì các quan chức Fed đã trở nên cứng rắn hơn sau một loạt các chỉ số lạc quan về nền kinh tế

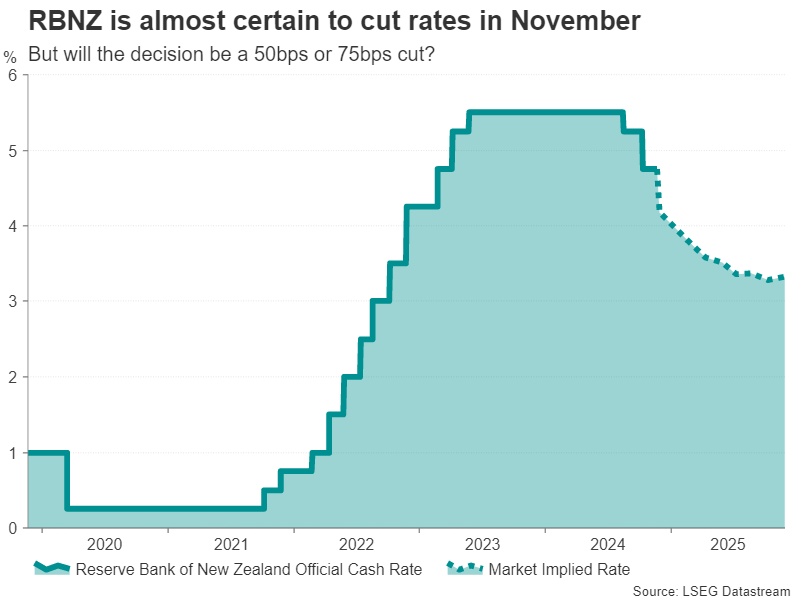

- RBNZ dự kiến sẽ cắt giảm lãi suất 50 điểm cơ bản tại cuộc họp chính sách cuối cùng của năm 2024

- Nhưng liệu dữ liệu lạm phát PCE có bật đèn xanh cho việc cắt giảm lãi suất của Fed không?

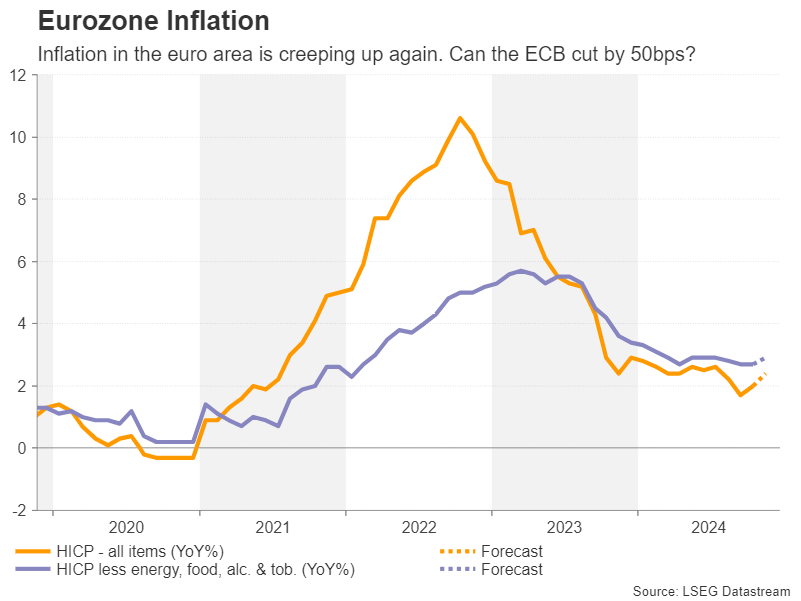

- CPI flash của khu vực đồng euro cũng quan trọng đối với quyết định của ECB vào tháng 12

RBNZ chuẩn bị cắt giảm lãi suất lần thứ ba

Ngân hàng Dự trữ New Zealand sẽ khởi động các cuộc họp chính sách cuối năm của các ngân hàng trung ương lớn khi công bố quyết định của mình vào thứ Tư. Sau khi nổi lên là cực kỳ diều hâu trong chu kỳ thắt chặt toàn cầu, RBNZ đã thực hiện một sự đảo ngược chính sách lớn vào mùa hè bằng cách bắt đầu một chiến dịch nới lỏng thậm chí trước khi Fed bắt đầu chiến dịch của riêng mình.

Với tỷ lệ CPI hàng năm nằm trong phạm vi mục tiêu 1-3%, kỳ vọng lạm phát ổn định ở mức khoảng 2,0% và tăng trưởng GDP vẫn chậm chạp, các nhà hoạch định chính sách không có nhiều lý do để thận trọng và việc cắt giảm 50 điểm cơ bản liên tiếp đã được phản ánh đầy đủ vào giá. Thậm chí còn có suy đoán rằng RBNZ có thể lựa chọn giảm lãi suất ba lần, mỗi lần 75 điểm cơ bản, điều này có thể được biện minh bởi thực tế là sau tháng 11, các nhà hoạch định chính sách sẽ không họp lại cho đến tháng 2.

Nếu RBNZ bất ngờ cắt giảm mạnh lãi suất, đồng đô la New Zealand sẽ khó có thể lấy lại vị thế so với đồng đô la Mỹ và có thể giảm xuống mức thấp mới vào năm 2024.

Bão dữ liệu của Hoa Kỳ trước kỳ nghỉ Lễ Tạ ơn

Chương trình nghị sự kinh tế của Hoa Kỳ sẽ trở lại với tốc độ cao nhất vào tuần tới khi một loạt các bản phát hành đang trên đường đến trước khi các nhà giao dịch rời khỏi bàn làm việc của họ để nghỉ lễ Tạ ơn. Chính trị đã tạm thời làm lu mờ chính sách tiền tệ sau chiến thắng bất ngờ của Donald Trump trong cuộc bầu cử. Nhưng trọng tâm hiện chủ yếu lại quay trở lại Fed trong bối cảnh ngày càng có nhiều nghi ngờ về việc ngân hàng trung ương Hoa Kỳ sẽ có thể cắt giảm lãi suất bao nhiêu lần ngay cả trước khi các chính sách lạm phát của chính quyền mới được công bố.

Kỳ vọng về mức giảm 25 điểm cơ bản vào tháng 12 hiện ở mức từ 60% đến 55% vì các quan chức Fed đã trở nên cứng rắn hơn sau một loạt các chỉ số lạc quan về nền kinh tế, nhưng quan trọng hơn là sau khi đà giảm của lạm phát cơ bản lại chững lại.

Fed Char Powell đã tham gia vào phe diều hâu của FOMC, báo hiệu khả năng tạm dừng. Do đó, khả năng cắt giảm sẽ phụ thuộc vào mức độ mạnh hay yếu của báo cáo lạm phát và việc làm tiếp theo trước cuộc họp tháng 12.

Báo cáo lạm phát PCE, công bố vào thứ Tư, là báo cáo đầu tiên trong lịch trình. Powell gần đây cho biết ông thấy PCE cốt lõi tăng từ 2,7% lên 2,8% vào tháng 10, điều này sẽ đánh dấu một bước thụt lùi đối với Fed. Dự báo cho PCE tiêu đề là tăng từ 2,1% lên 2,3%.

Cả hai thước đo chính về lạm phát PCE và CPI đều duy trì xu hướng giảm rõ ràng hơn so với các số liệu cốt lõi và nếu các số liệu sắp tới không làm thay đổi xu hướng này, Fed vẫn có thể có một số khả năng điều chỉnh để cắt giảm lãi suất vào tháng 12.

TIN TỨC TUẦN TỚI ĐÁNG CHÚ Ý:

- Dự báo Vàng hàng tuần: Phe mua giành lại quyền kiểm soát khi căng thẳng địa chính trị leo thang

- Dự báo hàng tuần về Bitcoin: Đợt tăng giá dự kiến sẽ tiếp tục khi BTC tiến gần đến mức 100.000 đô la

- Dự báo tuần tới: Lễ Tạ ơn có thể khiến đồng đô la tạm dừng đà tăng giá không?

- Dự báo hàng tuần về đô la Mỹ: Đô la Hoàng đế

Biên bản Fed cũng được chú ý

Nếu chỉ số giá PCE không làm sáng tỏ động thái tiếp theo của Fed, các nhà đầu tư sẽ xem xét biên bản cuộc họp chính sách tháng 11 của Fed sẽ diễn ra cùng ngày để có cái nhìn sâu sắc hơn về chính sách. Cũng sẽ có rất nhiều dữ liệu khác để sàng lọc vào thứ Tư. Thu nhập cá nhân và tiêu dùng sẽ khá quan trọng, tiếp theo là đơn đặt hàng hàng hóa bền cho tháng 10 và ước tính thứ hai về tăng trưởng GDP quý 3.

Một ngày trước đó, doanh số bán nhà mới và thước đo niềm tin của người tiêu dùng của Hội đồng Hội nghị cũng có thể thu hút một số sự chú ý. Thị trường Hoa Kỳ sẽ đóng cửa vào thứ năm cho Ngày Lễ Tạ ơn và thị trường chứng khoán sẽ đóng cửa sớm vào thứ sáu, điều đó có nghĩa là sẽ chỉ có giao dịch nhẹ. Tuy nhiên, những người chọn không dành cả tuần để theo dõi sẽ có PMI của Chicago để giải trí.

Đồng đô la Mỹ đã kéo dài đợt tăng giá sau bầu cử trong tuần qua. Nhưng mức tăng hiện tại có vẻ như đã quá mức. Do đó, bất kỳ dữ liệu đáng thất vọng nào cũng có nguy cơ gây ra một đợt điều chỉnh mạnh.

CPI của khu vực đồng Euro được chú ý để tìm manh mối từ ECB

Bất chấp sự bi quan ngày càng tăng về triển vọng tăng trưởng của châu Âu , các nhà hoạch định chính sách của ECB đã phản đối kỳ vọng của các nhà đầu tư về việc cắt giảm lãi suất 50 điểm cơ bản vào tháng 12. Sự gia tăng gần đây trong tiền lương đã đàm phán - một chỉ số quan trọng đối với ECB - và lạm phát dịch vụ tiếp tục dao động quanh mức 4% nhấn mạnh mối lo ngại của các nhà hoạch định chính sách về việc cắt giảm quá nhanh.

Thị trường đã ấn định khoảng 25% khả năng cho động thái giảm 50 điểm cơ bản vào tháng 12, điều này có thể là phóng đại tỷ lệ cược thực sự nếu tin vào lời lẽ mới nhất của ECB. Điều này ngụ ý rằng có một ngọn núi khá lớn để leo lên để đẩy cơ hội cắt giảm 50 điểm cơ bản lên cao hơn đáng kể.

Tuy nhiên, số liệu CPI chớp nhoáng của Thứ Sáu sẽ được theo dõi chặt chẽ. Vào tháng 10, CPI chính tăng tốc từ 1,7% lên 2,0%. Dự báo CPI sẽ tăng thêm 2,4% vào tháng 11, điều này có thể làm tiêu tan hy vọng về một đợt cắt giảm lớn hơn nữa, có khả năng giúp đồng euro ngăn chặn tình trạng mất giá gần đây so với đồng bạc xanh.

Trước khi công bố số liệu CPI, cuộc khảo sát kinh doanh Ifo tại Đức vào thứ Hai sẽ được các nhà đầu tư chú ý vì lo ngại về việc tình hình chính trị bất ổn ở nước này sẽ ảnh hưởng đến niềm tin kinh doanh như thế nào.

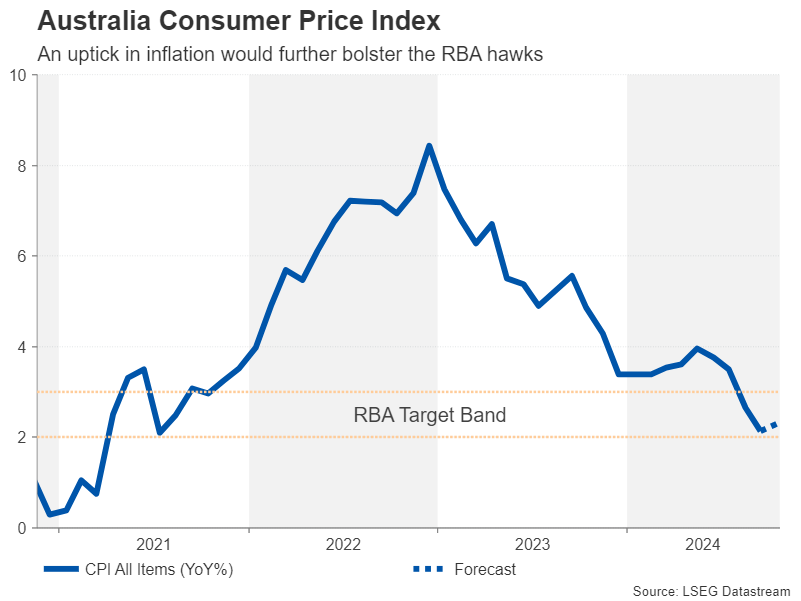

Liệu dữ liệu CPI có làm đồng đô la Úc tệ hơn không?

Tại Úc, số liệu thống kê CPI mới nhất cũng sẽ được công bố. Số liệu hàng tháng cho tháng 10 sẽ được công bố vào thứ Tư, trong khi vào thứ Năm, dữ liệu chi tiêu vốn quý 3 sẽ được theo dõi. Lạm phát hàng năm đã giảm xuống 2,1% vào tháng 9, nằm ở mức thấp hơn trong phạm vi mục tiêu 2-3% của RBA. Tuy nhiên, RBA vẫn chưa sẵn sàng để bắt đầu giảm tốc độ và các nhà đầu tư không thấy trước việc cắt giảm lãi suất sớm nhất là trước tháng 5 năm 2025.

Nếu CPI tăng lên 2,3% vào tháng 10 như dự kiến, đồng đô la Úc có thể được hỗ trợ so với đồng đô la Mỹ mạnh hơn.

Loonie chuyển sự chú ý sang GDP của Canada

Một loại tiền tệ khác đang vật lộn để giữ đầu trên mặt nước là đồng đô la Canada. Ngân hàng Canada đã tích cực hơn các ngân hàng trung ương khác trong việc cắt giảm lãi suất, và điều này giải thích tại sao đồng loonie là loại tiền tệ chính có hiệu suất kém thứ ba trong năm nay.

Có khả năng sẽ có đợt cắt giảm lãi suất lần thứ năm liên tiếp vào tháng 12 nhưng kỳ vọng về đợt cắt giảm 50 điểm cơ bản thứ hai đã giảm dần sau báo cáo CPI nóng hơn dự kiến gần đây. Bản in GDP quý 3 của thứ sáu có thể sẽ không phải là yếu tố thay đổi cuộc chơi đối với BoC, nhưng vẫn có thể có phản ứng đáng kể đối với đồng loonie trước bất kỳ bất ngờ lớn nào.

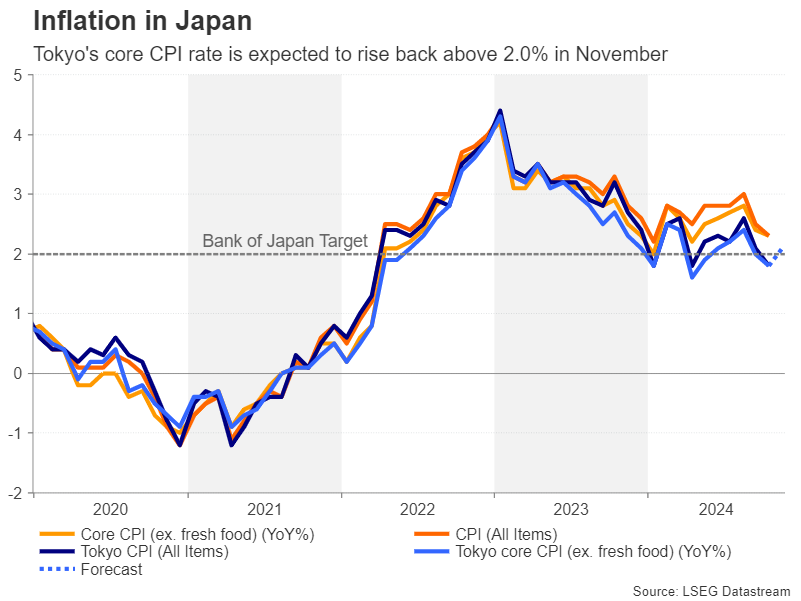

Lạm phát Tokyo đang tăng

Thêm vào loạt dữ liệu của Thứ Sáu là số liệu CPI của Tokyo trong tháng 11. Lạm phát tại Tokyo đã giảm xuống dưới mục tiêu 2,0% của Ngân hàng Nhật Bản vào tháng 10, nhưng điều này không ngăn cản các nhà hoạch định chính sách muốn tăng lãi suất thêm nữa. Câu hỏi bây giờ là về thời điểm. Với các nhà đầu tư chia rẽ 50-50 về khả năng tăng lãi suất vào tháng 12, các con số mạnh hơn dự báo có thể thúc đẩy các khoản cược cho một đợt tăng lãi suất vào cuối năm, nâng giá đồng yên.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Raffi Boyadjian