Vì sao bạn không thể dự đoán được hướng đi tương lai của thị trường?

Isaac Newton, thiên tài vật lý và toán học của thế giới, đã từng thất bại thảm hại khi cố gắng làm giàu từ thị trường chứng khoán. Thấy một số lượng lớn tài sản của mình bị bốc hơi trên thị trường, ông đã thốt lên rằng: “Tôi có thể tính toán được sự chuyển động của các hành tinh, nhưng không thể tính toán được sự điên rồ của con người”. Vậy điều gì đã khiến thị trường chứng khoán khó đoán đến vậy?

Thị trường chứng khoán cũng như thị trường ngoại hối là tổng hợp của các hệ thống phức tạp và hỗn loạn, nơi mà các hành vi của chúng có cả các thành phần được hệ thống hóa và thành phần ngẫu nhiên. Như vậy, dự báo thị trường dường như không bao giờ có thể chính xác tuyệt đối.

Trong cuốn sách Sapiens: Lược sử về loài người, tác giả Harari (2014) đã nói rằng lịch sử không thể đoán trước vì nó "rất hỗn loạn”, lịch sử còn được gọi là một hệ thống hỗn loạn "cấp độ hai". Sự hỗn loạn cấp độ một là sự hỗn loạn không phản ứng với các dự đoán về nó. Ví dụ, thời tiết là một hệ thống hỗn loạn cấp một vì việc nắng mưa vẫn sẽ xảy ra mà không bị ảnh hưởng bởi chương trình dự báo thời tiết của chúng ta. Còn sự hỗn loạn “cấp độ hai” là sự hỗn loạn sẽ phản ứng ngay lập tức với các dự đoán về nó, do đó bạn không bao giờ có thể dự đoán được lịch sử. Thị trường chính là một hệ thống hỗn loạn "cấp độ hai”.

Theo quan điểm của cá nhân, có 4 nguyên nhân chính chỉ ra tại sao bạn không thể dự đoán chính xác được tương lai của thị trường:

1. Thị trường luôn lên và xuống

Tại sao thị trường chứng khoán luôn lên xuống thất thường?

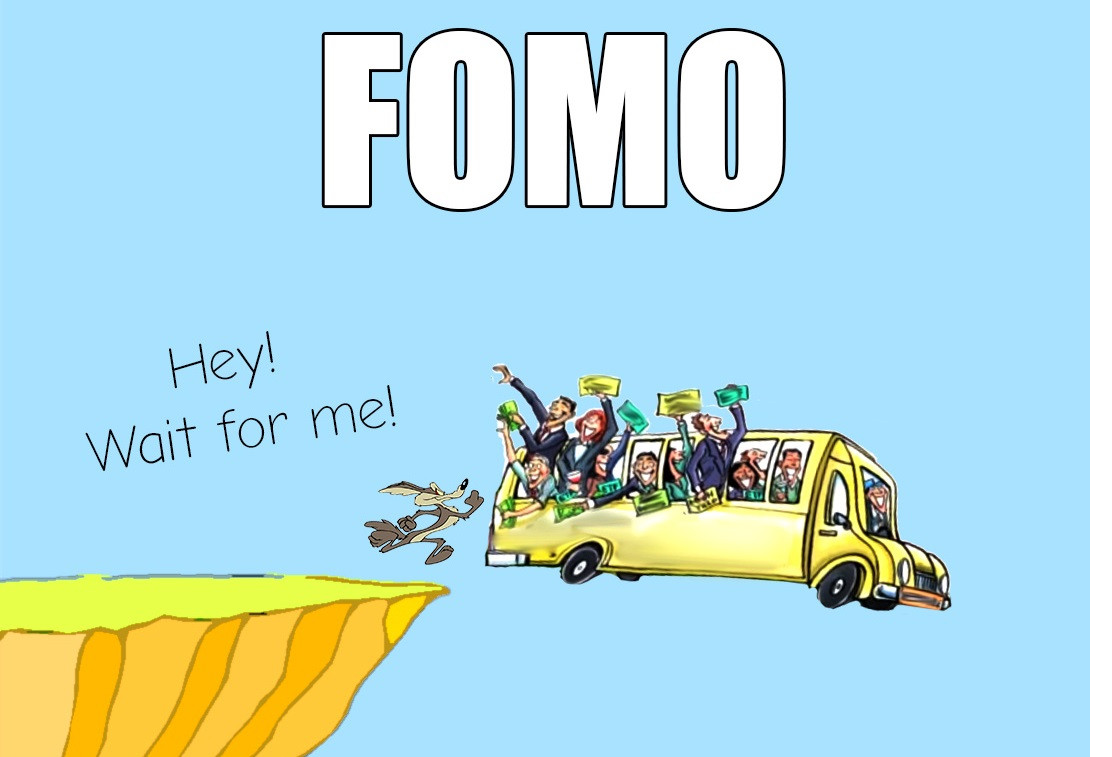

Vì thị trường (market) về bản chất là nơi gặp nhau giữa người mua và người bán. Giá sẽ tăng lên khi có nhiều người mua hơn người bán. Ngược lại, giá sẽ giảm khi có nhiều người bán hơn người mua. Vậy đâu là nguyên nhân khiến người ta mua và bán? Tôi tin rằng động cơ của hành vi này liên quan nhiều đến cảm xúc hơn là suy nghĩ logic. Quả thực, trong cuốn sách Tâm lý thị trường chứng khoán, George Selden (1912) đã chỉ ra rằng trên thị trường, các yếu tố cảm tính sẽ tác động lên quyết định của chúng ta nhiều hơn các yếu tố lý tính. Bạn bán cổ phiếu chỉ đơn giản là vì bạn sợ giá của nó sẽ giảm, và mua vào vì lo rằng giá nó sẽ sớm tăng.

Do đó, khi mà con người còn là chủ thể chính tham gia thị trường, cảm xúc vẫn sẽ là nhân tố chi phối chính. Và vì cảm xúc của con người là không thể đoán trước, diễn biến thị trường chứng khoán cũng sẽ khó có thể đoán trước.

2. Tính tương đối của con số

Phân tích kỹ thuật (Technical Analysis) là một phương pháp đầu tư vô cùng phổ biến trên thị trường hiện đại. Nó sử dụng các dữ liệu về giá và thanh khoản để tạo ra các chỉ báo phân tích xu hướng. Thống kê định lượng (Quantitative Statistics) cũng là công cụ ưa thích của các nhà phân tích. Điểm chung của các phương pháp này là đều sử dụng các con số, các thuật toán và hàm số để xây dựng nên các dự đoán về xu hướng của thị trường trong tương lai. Nhưng hãy nhớ, trên thị trường, các con số chỉ mang tính tương đối!

Hãy nhớ rằng các dữ liệu và con số thống kê đều thuộc về quá khứ, nghĩa là chúng ta đang phân tích những gì người ta đã làm, chứ không phải những gì người ta đang làm và sẽ làm. Trong cuộc sống, chúng ta không thể lấy quá khứ để nói chuyện tương lai. Sáng thứ Hai nào tôi cũng đến trường thật sớm không có nghĩa là thứ Hai tuần này tôi cũng đến sớm như vậy. Hành vi của con người luôn thay đổi một cách bất ngờ, đôi khi là chỉ vì “tôi thích thế”. Do đó, các con số trên thị trường sẽ không bao giờ cho bạn một sự chính xác tuyệt đối cả, 95% sẽ là con số tối đa mà bạn sẽ nhận được.

3. Tính lan truyền của thông tin

Thông tin có vai trò vô cùng quan trọng trên thị trường, đặc biệt là các tin tức nội bộ và các phương pháp đầu tư hiệu quả. Thông tin càng ít người biết thị sẽ càng có giá trị. Tuy nhiên, với các nền tảng công nghệ và mạng xã hội như ngày nay, tôi khá nghi ngờ tính độc quyền của các thông tin mang tính chất quyết định thị trường.

Trong cuốn sách Nhà đầu tư Thông minh, Benjamin Graham (1949) có chỉ ra một câu chuyện khá thú vị, đó là khi mà các nhà nghiên cứu thị trường phát hiện ra rằng, vào tháng 1, giá cổ phiếu sẽ trở nên rất rẻ, và nếu cứ mua cổ phiếu vào thời điểm này thì nhà đầu tư sẽ thu được lợi tức cao hơn. Tuy nhiên, sau khi công bố nghiên cứu này, các nhà đầu tư bắt đầu đổ xô tìm mua cổ phiếu vào tháng 1, qua đó kéo giá cổ phiếu lên cao và làm nó trở nên đắt đỏ, khiến cho khả năng sinh lời của cổ phiếu ở thời điểm này không còn cao như trước. Câu chuyện này khá giống với “sự hỗn loạn” trong ví dụ về cổ phiếu VHM mà tôi đã nêu ở trên.

Như vậy, thông tin bổ ích mà bạn sở hữu có thể là điều mà ai cũng biết rồi. Và khi mà ai cũng biết thì tính chất quyết định của thông tin sẽ không còn được như cũ nữa. Vì thế, hãy cẩn trọng với mọi thông tin mà mình có!

4. Đơn giản là vì ... bạn không có khả năng tiên tri những gì sẽ xảy ra trong tương lai!

Đúng rồi đấy, tôi chưa từng nhìn thấy một nhà tiên tri nào có khả năng dự đoán chính xác 100% các sự kiện sẽ xảy ra trong tương lai cả. Những cuộc khủng hoảng và suy thoái trên thị trường luôn bắt nguồn từ một sự kiện nào đó, và các tác động của sự kiện này khó có thể đoán trước được. Ví dụ như đại dịch COVID-19 vào đầu năm 2020, không ai nghĩ trước được rằng nó lại đánh gãy thị trường nhanh đến thế, và sau đó, cũng ít người ngờ rằng chỉ với vài tháng ngắn ngủi, thị trường đã hồi phục một cách thần kì. Hoặc những sự kiện thậm chí trông có vẻ rõ ràng hơn, như là sự sụp đổ của bong bóng nhà đất tại Mỹ năm 2007, từ đó dẫn đến sự phá sản của ngân hàng Lehman Brothers, nguồn cơn tạo nên cuộc khủng hoảng tài chính 2008. Ngay cả một hiệu ứng domino đậm chất tài chính như vậy cũng không thể được dự đoán bởi vô số chuyên gia phân tích hàng đầu đến từ phố Wall.

Các sự kiện như vậy đã được giáo sư tài chính Nassim Taleb gọi với cái tên là sự kiện Thiên nga đen trong cuốn sách cùng tên được xuất bản năm 2010. Đó là các sự kiện không thể đoán trước và luôn gây ra những hậu quả nghiêm trọng. Taleb cho rằng các sự kiện Thiên nga đen là không thể dự đoán được là do sự hiếm có cực kì của chúng và do các sai lầm ngốc nghếch bị phát hiện muộn. Nó sẽ mang lại hậu quả vô cùng thảm khốc và sẽ luôn luôn xảy ra trong suốt chiều dài lịch sử. Vì thế, đừng cảm thấy bất ngờ khi đột nhiên một ngày nào đó tài khoản của bạn bỗng chỉ còn con số 0 tròn trĩnh.

Vậy nếu không dự đoán được chẳng nhẽ đầu tư trên thị trường là đánh bạc hay sao?

Tôi nghĩ việc đầu tư chứng khoán hay ngoại hối điều quyết định đến chiến thắng là việc quản trị rủi ro.

Và tất nhiên là bạn sẽ phải chuẩn bị một tâm lý thực sự vững vàng để chiến đấu với đối thủ của mình, đối thủ của bạn không phải là ai khác cả mà chính là bản thân bạn!

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư