Các chỉ báo kỹ thuật quan trọng nhất trong giao dịch forex

Chỉ báo kỹ thuật được sử dụng trong phân tích kĩ thuật để hiểu sâu hơn về cung và cầu cổ phiếu. Các chỉ báo (như khối lượng) khẳng định biến động giá và khả năng mà biến động này sẽ tiếp tục. Các chỉ báo có thể được sử dụng như cơ sở để giao dịch, vì chúng có thể hình thành tín hiệu mua và bán.

Nên sử dụng chỉ báo kỹ thuật trong Day Trading hay không?

Các chỉ báo chỉ là thao tác với dữ liệu giá cả hoặc dữ liệu khối lượng, do đó có nhiều day trader lựa chọn không sử dụng bất kì chỉ báo nào cả. Chỉ báo không phải là bắt buộc để giao dịch có lợi nhuận. Hãy thực hành giao dịch dựa trên sự biến động của giá cả và bạn sẽ thấy rằng các chỉ báo không quá cần thiết. Đối với nhiều trader, mỗi chuyển động của giá cả phản ánh nhiều thông tin hơn là dựa vào chỉ báo kỹ thuật.

Mặc khác, chỉ báo cũng sẽ giúp một số người nhìn thấy những điều có thể không rõ ràng trên biểu đồ giá. Ví dụ, giá đang có xu hướng tăng nhưng lại đang mất đi động lượng. Đối với những người không quen với việc phân tích biến động giá cả thì điều này có thể khó để nhìn thấy, nhưng các chỉ báo có thể thể hiện rõ ràng hơn.

Tuy nhiên, thật không may, các chỉ báo đều có vấn đề riêng của chúng, chẳng hạn như báo hiệu sự đảo chiều quá sớm hoặc quá muộn. Vì thế, các chỉ báo không phải là xấu hoặc tốt hoàn toàn, chúng chỉ là một công cụ và do đó chúng có ích hay không tùy thuộc vào cách chúng được sử dụng.

Có nhiều chỉ báo giao dịch thừa thãi

Nhiều chỉ báo trong phân tích kỹ thuật gần như là hoàn toàn giống nhau, chỉ khác nhau đôi chút. Một chỉ báo có thể dựa trên phần trăm biến động, trong khi một chỉ báo khác dựa trên biến động của chính tiền tệ đó. Ngoài ra, các chỉ báo có thể có nhiều điểm chung.

Ví dụ như chỉ báo MACD, chỉ báo Stochastics và RSI. Mặc dù chúng có vẻ hơi khác nhau, thường chỉ sử dụng một cái là đủ vì cả 3 đều thuộc nhóm chỉ báo kỹ thuật động lượng/dao động. Có tất cả ba chỉ báo trên biểu đồ sẽ không cải thiện tỷ lệ thắng trên giao dịch của bạn, bởi vì tất cả các chỉ báo này sẽ cung cấp cho bạn cùng một thông tin trong hầu hết thời gian.

Ngay cả đường trung bình động (MA) và MACD cũng có thể cung cấp cùng một thông tin. Nếu bạn sử dụng chỉ báo MACD (12,26) và thêm đường MA 12 và MA 26 vào biểu đồ giá của bạn, chỉ báo MACD và MA sẽ cho bạn biết những điều tương tự. Trên thực tế, tất cả các chỉ số MACD đều cho thấy MA 12 sẽ ở trên hay dưới đường MA 26. Khi đường MACD vượt qua (đi xuống dưới) đường zero có nghĩa là đường MA 12 cắt phía trên (dưới) đường MA 16. Nếu bạn thêm các chỉ báo này vào biểu đồ của mình, chúng sẽ luôn xác nhận lẫn nhau bởi vì chúng đang sử dụng cùng một đầu vào.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại CHANNEL TELEGRAM: Giao Lộ Đầu Tư

Các chỉ báo kỹ thuật day trading cho bạn biết điều gì?

Hầu hết mọi nền tảng biểu đồ giao dịch đều đi kèm với một loạt các chỉ báo kỹ thuật, cung cấp cho trader những thông tin bên dưới:

- Xu hướng

- Động lực hoặc thiếu động lực trên thị trường

- Biến động để tính lợi nhuận kỳ vọng – Thị trường có thực sự biến động?

- Khối lượng để xem mức độ phổ biến của thị trường với các trader khác

Vấn đề bây giờ trở thành sử dụng cùng loại chỉ số trên biểu đồ về cơ bản cung cấp cho bạn thông tin tương tự. Mặc dù điều này có thể được giải thích là bạn đang tìm kiếm “xác nhận” tín hiệu giao dịch khi sử dụng nhiều indicator, nhưng những gì thực sự mang lại cho bạn có thể là thông tin mâu thuẫn cũng như nhiều thông tin cần xử lý.

Nếu bạn chọn sử dụng các chỉ báo, chỉ cần chọn một trong bốn nhóm sau (nếu cần, hãy nhớ rằng để giao dịch có lời, các chỉ báo không phải lúc nào cũng cần thiết). Thậm chí chỉ chọn một chỉ báo từ mỗi nhóm thôi cũng đã có thể dẫn đến sự dư thừa và lộn xộn, mà không cần cung cấp thêm bất kì thông tin nào cả.

- Dao động: Đây là một nhóm các chỉ báo dao động lên xuống, thường là giữa giới hạn trên và dưới. Các bộ dao động phổ biến bao gồm RSI, Stochastics, chỉ số kênh hàng hóa (Commodity Channel Index – CCI) và MACD.

- Khối lượng: Ngoài khối lượng cơ bản, cũng có chỉ báo khối lượng. Các chỉ báo này thường kết hợp khối lượng với dữ liệu giá để xác định xu hướng giá mạnh như thế nào. Các chỉ báo khối lượng phổ biến bao gồm Volume (trơn), Dòng tiền Chaikin, Khối lượng cân bằng (On Balance Volume) và Money Flow.

- Chỉ báo chồng chéo: Đây là các chỉ báo chồng lên biến động giá, không giống như chỉ báo MACD tách biệt khỏi biểu đồ giá. Với loại chỉ báo này, bạn có thể chọn sử dụng nhiều hơn một chỉ báo, vì các chức năng của chúng rất đa dạng. Các chỉ báo phổ biến bao gồm Dải Bollinger, Kênh Keltner, Parabolic SAR, Đường trung bình động, Pivot Points và Đường Fibonacci Mở rộng và thoái lui.

- Chỉ báo đo lường tâm lý thị trường: Nhóm này bao gồm bất kỳ chỉ báo nào liên quan đến tâm lý trader hoặc thị trường rộng lớn hơn đang hoạt động như thế nào. Đây chủ yếu là các chỉ báo liên quan đến thị trường chứng khoán, bao gồm Trin, Ticks, Tiki và Advance-Decline Line.

Thường thì các trader rất ít khi cần nhiều hơn một chỉ báo dao động, đo tâm lý thị trường hay khối lượng. Mặc dù vậy, bạn vẫn có thể thấy việc sử dụng nhiều chỉ báo chồng chéo giúp chỉ ra sự thay đổi trong xu hướng, mức độ giao dịch và vùng hỗ trợ hoặc kháng cự. Những trader giỏi thường sử dụng biến động giá và các chỉ báo chồng chéo, và bạn cũng sẽ có xu hướng không cần các loại chỉ báo khác nữa.

Vậy, day trading nên sử dụng chỉ báo kỹ thuật nào?

Sử dụng chỉ báo nào phụ thuộc rất nhiều vào phong cách và sở thích của trader. Dưới đây là hướng dẫn bạn có thể tham khảo khi tìm kiếm các chỉ báo kỹ thuật day trading hữu ích với bộ 3:

- Chọn một trong các chỉ báo xu hướng như đường trung bình động và

- Chọn một chỉ báo giao dịch động lượng như stochastic oscillator hoặc RSI.

- Có thể sử dụng một trong những đường trung bình di chuyển hàng tuần quan trọng

Điều quan trọng bạn phải biết là bạn đang cố gắng khai thác lợi thế nào trước khi quyết định sử dụng chỉ báo kỹ thuật nào trên biểu đồ của mình. Bạn cũng phải biết cách hoạt động của chỉ báo, tính toán và ý nghĩa sẽ tác động lên quyết định giao dịch của bạn. Sức mạnh của chỉ báo kỹ thuật nằm ở cách bạn hiểu những thông tin phía sau chúng và áp dụng vào trong trading plan của mình.

Day trading nên sử dụng khung thời gian nào?

Khung thời gian phổ biến nhất để day trading là biểu đồ 5-15 phút. Khung thời gian càng ngắn, các thiết lập giao dịch sẽ hiển thị trên biểu đồ của bạn càng nhanh. Khung thời gian nào là tốt nhất, một lần nữa, rất chủ quan và sẽ phụ thuộc vào chiến lược giao dịch của bạn và thời gian bạn sẵn sàng dành ra để giao dịch hàng ngày.

Các chỉ báo kỹ thuật tốt nhất

Các chỉ số kỹ thuật tốt nhất mà nhiều trader lão làng sử dụng và khá phổ biến là:

- RSI – Chỉ số sức mạnh tương đối là một trong những chỉ báo động lượng tốt nhất cho day trading

- Đường trung bình di động – Có thể giúp nhà giao dịch xác định xu hướng, thị trường quá mức và thường được sử dụng để xác định hỗ trợ và kháng cự động

- Kênh Channels – Bạn có thể sử dụng Kênh Donchian hoặc kênh xu hướng, giúp bạn thấy được sự thay đổi trong nhịp điệu của thị trường.

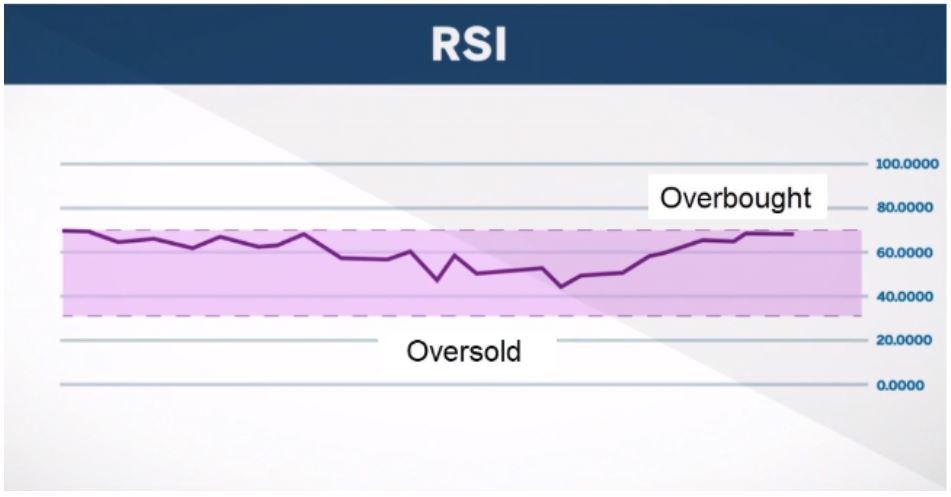

Chỉ báo RSI

Chỉ báo RSI được nhiều day trader sử dụng vì tính dễ sử dụng và thông tin rõ ràng. RSI được sử dụng để hiển thị động lượng mạnh của thị trường. Thị trường sẽ chú ý RSI nhất khi phá vỡ mức 70 hoặc 30. Bạn không nên giao dịch đảo ngược ngay khi thấy dấu hiệu “quá mua”/ “quá bán” này. Thị trường thường có khuynh hướng ở trong khu vực “quá” này 1 khoảng thời gian khá lâu trước khi thực sự đảo chiều.

Đường trung bình động 20 kỳ

Đường trung bình không phải là chỉ báo dành cho xu hướng. Đường trung bình động sẽ được sử dụng cho một khu vực chung khá rộng – nơi chúng ta dự đoán được hành động giá tiếp tục sau pullback. Điều bạn nên quan tâm là khoảng cách mà giá di chuyển ra khỏi chỉ báo, đang ra xa, ôm lấy chỉ báo, hay nảy ra khỏi chỉ báo.

Kênh giao dịch – Trading channels

Kênh giao dịch có thể được sử dụng để xác định xu hướng giao dịch và trade breakout. Điều lưu ý với kênh giá là thị trường di chuyển theo nhịp điệu trong kênh và bất cứ điều gì bên ngoài nhịp điệu đó sẽ gây ra sự phá vỡ breakout của đường xu hướng. Khi giá vượt ra ngoài kênh giá, nghĩa là 1 thứ gì đó mới, 1 tinh thần mới đang đến với thị trường và có thể mang đến 1 cơ hội giao dịch.

Kết hợp các chỉ báo giao dịch trong ngày

Hãy xem xét chọn một hoặc hai chỉ báo để giúp đỡ bạn tham gia và rút lui khỏi thị trường. Ví dụ, chỉ báo RSI có thể được sử dụng để giúp xác định các xu hướng và điểm đầu vào. Trong một xu hướng tăng, RSI sẽ tăng lên trên mức 70 và ở trên mức 30 trong thời gian điều chỉnh. Hướng dẫn đơn giản này có thể giúp xác nhận xu hướng, làm nổi bật cơ hội giao dịch và xem khi nào thị trường có thể thay đổi xu hướng.

Đường trung bình động, ATR Stops (Chandelier Exits) hoặc đường trung bình động có thể được áp dụng để hỗ trợ rút lui khỏi giao dịch. Ví dụ, một trong các chỉ báo này này có thể được sử dụng như một lệnh dừng lỗ khi giao dịch theo xu hướng. Nếu xu hướng tăng, hãy dừng giao dịch nếu giá giảm xuống dưới đường này.

Đây chỉ là một ví dụ về cách các chỉ báo có thể được kết hợp. Việc lựa chọn chỉ báo nào phụ thuộc vào cách thức giao dịch của trader và khung thời gian nào. Hiệu chỉnh từng chỉ báo (thông qua cài đặt chỉ báo) đối với từng tài sản, khung thời gian và chiến lược giao dịch cụ thể. Cài đặt mặc định trên chỉ báo có thể không phải là tốt nhất, do đó, hãy thay đổi chúng để đảm bảo rằng chúng cung cấp các tín hiệu tốt nhất trong giao. Phần cài đặt chỉ báo đôi khi có thể phải điều chỉnh khi điều kiện thị trường thay đổi theo thời gian.

Điều chỉnh các chỉ báo một cách thích hợp để phát hiện kịp thời các xu hướng trên thị trường kinh doanh ngoại hối

Ví dụ bên dưới sẽ chỉ ra cách kết hợp 3 chỉ báo tốt nhất như chúng tôi giới thiệu trên vào thực tế:

Cách kết hợp 3 chỉ báo tốt nhất

- RSI <30, thị trường đang “quá bán”, cho phép trader giao dịch bán. Giá cách xa đường upper line và đường trung bình động. Chúng ta nhận được điểm vào lệnh thông qua mức break khu vực hợp nhất.

- Giá rời khỏi khu vực bán quá mức (không phải là một điều kiện giao dịch, chỉ là điểm quan sát) và trader có được một sự phá vỡ upper line. Giá cuối cùng đã lấy được đà và pullback về vùng của đường trung bình động. Có những tín hiệu cảnh giác bán, tuy nhiên sau đó, hợp nhất breakout để tăng.

- RSI chạm 70. Giá pull back lại khu vực xung quanh đường trung bình động sau khi phá vỡ kênh thấp – low channel. Thông thường, sau khi phá vỡ, chúng ta cần retest nếu đang muốn mua theo xu hướng giá. Đường màu xanh là đường xu hướng mà chúng ta có thể sử dụng để vào lệnh nếu bị phá vỡ theo momentum. Giá phá vỡ sẽ đi ngược trở lại với momentum.

- 70 RSI và pullback.

- Giá đã phá vỡ kênh dài hạn và hình thành một kênh dốc xuống. Giá phá vỡ kênh, hợp nhất và đà tăng