Dự báo hàng tuần về đồng đô la Mỹ: Hãy kiểm tra xem!

Áp lực bán trên thị trường ngoại hối tiếp tục gây thiệt hại cho đồng bạc xanh trong tuần này, khiến Chỉ số USD (DXY) trở lại vùng 104,00 hoặc mức thấp nhất trong nhiều tuần

- Chỉ số đô la Mỹ (DXY) giảm tuần thứ hai liên tiếp.

- CPI của Hoa Kỳ thấp hơn dự kiến thúc đẩy kỳ vọng cắt giảm lãi suất vào tháng 9.

- Doanh số bán lẻ và FedSpeak sẽ là những sự kiện đáng chú ý vào tuần tới.

Sự suy giảm điều chỉnh đã phá vỡ dưới đường SMA 200 ngày

Áp lực bán trên thị trường ngoại hối tiếp tục gây thiệt hại cho đồng bạc xanh trong tuần này, khiến Chỉ số USD (DXY) trở lại vùng 104,00 hoặc mức thấp nhất trong nhiều tuần, trong bối cảnh kỳ vọng tăng mạnh xung quanh thời điểm bắt đầu chu kỳ nới lỏng của Cục Dự trữ Liên bang (Fed).

Ngoài ra, sự thoái lui rõ rệt của Đồng đô la Mỹ (USD) cũng đã phá vỡ đường SMA 200 ngày luôn có liên quan (104,44), ám chỉ khả năng đồng tiền này sẽ tiếp tục suy yếu trong vài ngày tới.

Sự khác biệt trong chính sách của Fed có đang giảm dần không?

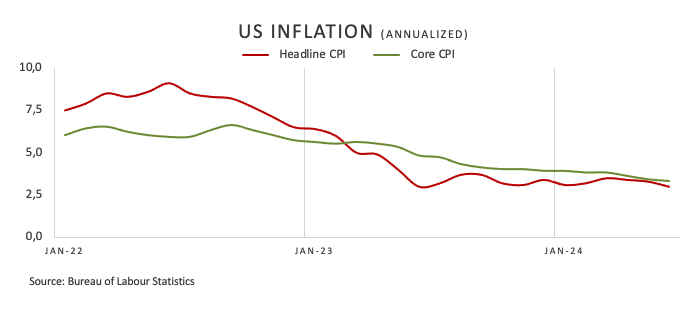

Sự sụt giảm mạnh của chỉ số trong tuần qua chỉ xảy ra sau khi các nhà đầu tư định giá lại thời điểm cắt giảm lãi suất của Fed . Kịch bản này nổi lên mạnh mẽ sau khi số liệu lạm phát của Hoa Kỳ được đo bằng Chỉ số giá tiêu dùng (CPI) không đạt được sự đồng thuận vào tháng 6, tăng 3,0% trong 12 tháng qua và tăng 3,3% khi loại trừ chi phí thực phẩm và năng lượng, được gọi là CPI cốt lõi. Tuy nhiên, Chỉ số giá sản xuất cao hơn dự kiến được công bố vào thứ sáu không làm gì ngoài việc khiến các nhà đầu tư phải nhướng mày.

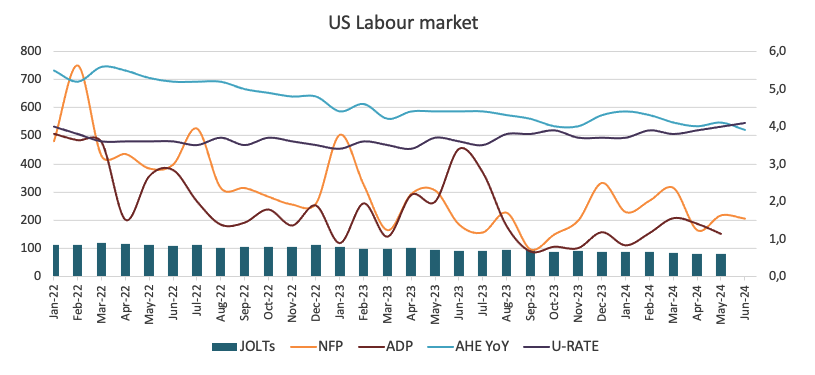

Nếu chúng ta thêm vào những vết nứt gần đây trên thị trường lao động Hoa Kỳ, liên tục cho thấy sự hạ nhiệt hơn nữa, thì bức tranh chỉ ra đồng đô la Mỹ yếu hơn sẽ không chỉ mạnh hơn trong ngắn hạn.

Trong khi đó, khu vực đồng euro, Nhật Bản và Vương quốc Anh đang phải đối mặt với áp lực giảm phát gia tăng. Ngân hàng Trung ương Châu Âu (ECB) đã giảm lãi suất 25 điểm cơ bản vào đầu tháng 6 và dự kiến sẽ giữ nguyên lãi suất tại cuộc họp ngày 18 tháng 7.

Ngoài ra, Ngân hàng Quốc gia Thụy Sĩ (SNB) đã gây bất ngờ cho thị trường với mức cắt giảm 25 điểm cơ bản khác vào ngày 20 tháng 6, trong khi Ngân hàng Anh (BoE) vẫn giữ lập trường ôn hòa tại cuộc họp vào tháng trước. Tương tự, Ngân hàng Nhật Bản (BoJ) đã truyền đạt thông điệp ôn hòa vào ngày 14 tháng 6. Một ngoại lệ là Ngân hàng Dự trữ Úc (RBA), dự kiến sẽ bắt đầu chu kỳ nới lỏng vào nửa cuối năm 2025.

Vậy thì… một, hai hay ba lần cắt giảm lãi suất?

Sự suy đoán ngày càng tăng của thị trường về việc Fed bắt đầu sớm hơn chu kỳ nới lỏng chính sách đã được củng cố bởi "dữ liệu tốt". Trước sự tái xuất hiện của xu hướng giảm lạm phát trong nước, cùng với sự chậm lại gần đây trong các lĩnh vực chính như thị trường lao động và lĩnh vực dịch vụ, những người tham gia thị trường hiện dám dự đoán Fed sẽ cắt giảm lãi suất lần thứ ba vào cuối năm. Tuy nhiên, triển vọng này trái ngược hoàn toàn với dự báo của Ủy ban về việc chỉ cắt giảm một lần lãi suất, có khả năng sẽ diễn ra tại cuộc họp ngày 18 tháng 12.

Theo công cụ FedWatch của CME Group, có khoảng 94% khả năng lãi suất sẽ giảm tại cuộc họp ngày 18 tháng 9 và khoảng 97% khả năng lãi suất sẽ giảm vào tháng 11, trong khi khả năng lãi suất sẽ giảm vào tháng 12 đã gần như được phản ánh hoàn toàn vào giá.

Lợi suất trái phiếu Hoa Kỳ xác nhận sự điều chỉnh mạnh của đồng đô la

Thị trường tiền tệ Hoa Kỳ đã "đi kèm" với sự sụt giảm mạnh của đồng đô la, vì lợi suất ở cuối đường cong ngắn hạn đã giảm xuống mức thấp nhất được ghi nhận vào đầu tháng 3 so với mức thấp nhất trong nhiều tuần ở giữa đường cong và mức thấp nhất hàng tháng ở cuối đường cong dài hạn.

Fed vẫn thận trọng trước những kỳ vọng cắt giảm lãi suất ngày càng tăng

Một dấu hiệu khác cho thấy áp lực giảm phát gia tăng ở Hoa Kỳ đã xuất hiện ngay sau khi Chủ tịch Jerome Powell, trong lời khai bán niên của mình, bày tỏ sự tin tưởng rằng lạm phát đang hướng tới mức thấp hơn nhưng vẫn chưa sẵn sàng để nói rằng ông đủ tự tin rằng lạm phát sẽ giảm bền vững xuống mức 2%.

Liên quan đến dữ liệu CPI của Hoa Kỳ, Chủ tịch Fed St. Louis Alberto Musalem nhận xét rằng dữ liệu giá tiêu dùng đang đi đúng hướng, lưu ý rằng dữ liệu lạm phát cho thấy sự chậm lại và phù hợp với người tiêu dùng nhạy cảm về giá. Ông cũng bày tỏ sự tin tưởng rằng chính sách tiền tệ hiện tại là phù hợp và lập luận rằng ông đang theo dõi dữ liệu để xem liệu lạm phát có tiếp tục giảm nhẹ về mục tiêu 2% hay không. Trong khi đó, Chủ tịch Fed San Francisco Mary Daly dự đoán áp lực giá cả và thị trường lao động sẽ tiếp tục giảm bớt, điều mà bà tin là sẽ biện minh cho việc cắt giảm lãi suất.

Các sự kiện quan trọng sắp tới

Tiếp theo trong lịch của Hoa Kỳ sẽ là việc công bố Doanh số bán lẻ trong tháng 6 (ngày 16 tháng 7) và Chỉ số sản xuất của Philly Fed tháng 7 (ngày 18 tháng 7). Ngoài ra, như thường lệ, Fedspeak sẽ giúp các nhà đầu tư giải trí.

Kỹ thuật trên Chỉ số đô la Mỹ

DXY đã giảm xuống dưới đường SMA 200 ngày quan trọng là 104,44.

Sự tiếp diễn của xu hướng giảm giá có thể thúc đẩy Chỉ số Đô la Mỹ quay lại mức thấp nhất của tháng 6 là 103,99 (ngày 4 tháng 6) trước mức thấp nhất trong tuần là 103,88 (ngày 9 tháng 4) và mức thấp nhất của tháng 3 là 102,35 (ngày 8 tháng 3). Xa hơn về phía nam là mức đáy của tháng 12 là 100,61 (ngày 28 tháng 12), trước khi có sự tranh chấp về mặt tâm lý là 100,00.

Trong trường hợp nhu cầu mua quay trở lại thị trường, DXY dự kiến sẽ chạm ngưỡng cản tăng ban đầu tại đỉnh tháng 6 là 106,13 (ngày 26 tháng 6), ngay dưới đỉnh năm 2024 là 106,51 (ngày 16 tháng 4). Khi vượt qua vùng này, Chỉ số có thể bắt đầu một động thái tiềm năng lên mức cao tháng 11 là 107,11 (ngày 1 tháng 11) trước đỉnh năm 2023 là 107,34 (ngày 3 tháng 10).

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Pablo Piovano