ECB và CPI của Mỹ nổi bật trong tuần này

Tuần trước kết thúc với Báo cáo tình hình việc làm của Mỹ. Thị trường chứng kiến tốc độ tăng trưởng việc làm khủng khiếp

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Tuần trước kết thúc với Báo cáo tình hình việc làm của Mỹ. Thị trường chứng kiến tốc độ tăng trưởng việc làm khủng khiếp. Nền kinh tế Hoa Kỳ đã bổ sung hơn 300.000 việc làm trong tháng 3 so với ước tính trung bình là 210.000 (dữ liệu trước đó: điều chỉnh giảm nhỏ từ +275.000 xuống +270.000). Đây là mức tăng một tháng lớn nhất trong gần 12 tháng. Tỷ lệ thất nghiệp ở mức 3,8%, thấp hơn một chút so với dự báo 3,9% và giảm so với mức 3,9% trước đó; ước tính phạm vi thấp hơn là 3,7% khi tham gia sự kiện. Thu nhập trung bình mỗi giờ phù hợp với kỳ vọng của thị trường ở mức lần lượt là 0,3% và 4,1% cho YoY và MoM. Với số lượng việc làm mềm cũng được công bố từ Canada (và dữ liệu mạnh mẽ từ Hoa Kỳ), điều này đã mở ra cơ hội cho các giao dịch mua USD/CAD vào thứ Sáu, tăng +0,5% trong 30 phút đầu tiên sau khi công bố. Tất nhiên, một cơ hội giao dịch tốt khác dựa trên dữ liệu là EUR/CAD.

Không có gì đáng ngạc nhiên, dữ liệu của Hoa Kỳ đã gây ra việc định giá lại lãi suất một cách diều hâu . Hợp đồng tương lai quỹ Fed gần như đã được định giá đầy đủ cho đợt cắt giảm tháng 7 (-24 điểm cơ bản). Tháng Sáu vẫn còn trên bàn, nhưng chỉ vậy thôi. Hiện chúng tôi có tổng giá trị nới lỏng là -67 điểm cơ bản trong năm. Việc định giá lại sẽ không khiến nhiều người phải ngạc nhiên vì nền kinh tế Hoa Kỳ đang có một điều gì đó khá đặc biệt: chúng ta có tốc độ tăng trưởng việc làm mạnh mẽ và tỷ lệ thất nghiệp thấp, hoạt động kinh tế kiên cường, PMI sản xuất và dịch vụ ISM trong lãnh thổ mở rộng, cũng như không gian vốn cổ phần của Hoa Kỳ đang kiểm tra mức cao nhất mọi thời đại .

Sẽ rất thú vị khi xem Ngân hàng Nhật Bản (BoJ) phản ứng thế nào với dữ liệu gần đây trong tuần này và tất nhiên là mức tăng cao hơn của cặp USD/JPY , hiện đang trên đà kiểm tra mức xử lý ¥ 152,00. Các nhà giao dịch rõ ràng đang giao dịch cặp tiền này một cách thăm dò sau khi số liệu việc làm của Hoa Kỳ được công bố, vì chúng tôi đã thấy các quan chức liên tục cảnh báo về một sự can thiệp tiềm tàng để giải cứu đồng yên Nhật (JPY) đang bị bao vây.

Nhìn về phía trước

Tuần này sẽ rất quan trọng đối với những người tham gia thị trường; giao dịch giữa tuần mang lại nhiều rủi ro sự kiện. Ba ngân hàng trung ương phát triển (RBNZ, BoC và ECB) sẽ cung cấp thông tin cập nhật ngoài bản in lạm phát CPI được mong đợi của Hoa Kỳ và biên bản cuộc họp FOMC mới nhất.

ECB giữ ổn định - Cắt tháng sáu?

Ngân hàng Trung ương Châu Âu (ECB) sẽ được theo dõi rộng rãi trong tuần này, do tâm lý ôn hòa xung quanh ngân hàng trung ương vào thời điểm hiện tại. Cuộc họp dự kiến sẽ được phát sóng vào Thứ Năm lúc 1:15 chiều GMT+1. Người ta dự đoán rộng rãi rằng ECB sẽ giữ nguyên cả ba tỷ lệ chuẩn chính trong cuộc họp thứ năm liên tiếp; thị trường đang định giá ở mức 9% ít ỏi cho một lần cắt giảm. Tuy nhiên, tổng cộng -89 bps được định giá trong năm, với mức cắt giảm 25 bp đầu tiên dự kiến ngay sau tháng 6 (-24 bps).

Sự biến động gia tăng đối với đồng euro có thể được nhận thấy trong quá trình phát hành nếu ECB tán thành quan điểm ôn hòa hiện tại của mình. Tâm lý ôn hòa đã được nhấn mạnh hơn nữa vào tuần trước do lạm phát ở khu vực đồng euro trong tháng 3, làm nổi bật tình trạng giảm phát hơn nữa, giảm xuống 2,4% so với cùng kỳ năm ngoái (từ 2,6%) cho bản in tiêu đề (cuối cùng phù hợp với dự báo của ECB) và lạm phát cơ bản (cốt lõi) giảm xuống 2,9% từ 3,1% trong cùng kỳ. Kết hợp điều này với mức tăng trưởng trì trệ, ít ỏi, phần lớn do Đức đè nặng, điều này đã giúp hạ nhiệt áp lực lạm phát.

Bên cạnh thị trường STIR, phần lớn các thành viên ECB được cho là đang chú ý tới cuộc họp vào tháng 6 về khả năng cắt giảm lãi suất. Chủ tịch ECB Christine Lagarde gần đây lưu ý rằng nền kinh tế khu vực đồng euro đang trong quá trình giảm phát. Người đứng đầu ECB nói thêm rằng lạm phát đang "tiến triển tốt" và họ tự tin nhưng "không đủ tự tin" và nhận xét rằng cần có thêm dữ liệu; nhiều điều hơn nữa sẽ được biết đến vào tháng Sáu. Thêm vào đó, gần đây hơn, trong các cuộc phỏng vấn trên báo, chúng tôi thấy Yannis Stournaras và Robert Holzmann của ECB nhấn mạnh quan điểm rằng ECB có khả năng cắt giảm lãi suất 100 điểm cơ bản (phù hợp với kỳ vọng của thị trường) và là cơ quan đầu tiên cắt giảm lãi suất trước Fed.

Kiểm soát lạm phát CPI của Mỹ

Trọng tâm chính của Hoa Kỳ trong tuần này sẽ là công bố lạm phát CPI của Hoa Kỳ vào thứ Tư lúc 1:30 chiều và biên bản cuộc họp FOMC lúc 7:00 tối GMT+1.

Từ góc độ dữ liệu, sau dữ liệu việc làm nóng hơn mong đợi vào thứ Sáu, mọi con mắt sẽ đổ dồn vào báo cáo CPI tuần này của Mỹ. Nếu lạm phát tăng, điều này có thể khiến các nhà đầu tư bắt đầu xem xét một kịch bản mà chúng ta chỉ thấy Fed cắt giảm lãi suất hai lần trong năm nay thay vì ba lần. Những con số mạnh hơn dự kiến có thể thúc đẩy sự phục hồi của USD, nhưng mối đe dọa can thiệp từ BoJ rõ ràng là có và có thể cản trở nhu cầu về đồng đô la trong trường hợp này. Tất nhiên, bất kỳ sai lệch giảm giá lớn có ý nghĩa nào cũng chắc chắn sẽ mở ra cơ hội bán khống đồng đô la.

Trong biên bản cuộc họp của FOMC, chúng ta khó có thể có nhiều thông tin mới từ báo cáo này vì phần lớn các thành viên chủ chốt của Fed đã không nói chuyện vào tuần trước. Xin nhắc lại, cuộc họp FOMC tháng 3 đã giữ nguyên lãi suất cho vay qua đêm ở mức 5,25% -5,50% trong cuộc họp thứ năm liên tiếp, tỷ lệ cao nhất trong hơn hai thập kỷ. Phần lớn các quan chức Fed vẫn ủng hộ ba lần cắt giảm lãi suất trong năm nay, một mức độ ôn hòa vừa phải - bạn có thể nhớ lại đã có suy đoán dẫn đến sự kiện các quan chức Fed có thể giảm xuống còn hai lần cắt giảm lãi suất. SEP hàng quý được phát hành cùng với thông báo lãi suất và là điều mà thị trường tập trung nhất. Các quan chức Fed, như đã thông báo ở trên, vẫn kỳ vọng sẽ nới lỏng chính sách bằng cách cắt giảm lãi suất 3/4 điểm vào cuối năm, không thay đổi so với dự báo vào tháng 12 (2023). Tuy nhiên, điều quan trọng cần lưu ý ở đây là lãi suất được dự đoán sẽ cao hơn trong thời gian dài hơn so với dự báo ban đầu cách đây ba tháng, nhấn mạnh thêm giọng điệu diều hâu.

Thị trường rõ ràng đang cho thấy sự không chắc chắn về việc cắt giảm lãi suất vào tháng Sáu. Khi viết bài, các thị trường đang định giá tổng cộng +71 điểm cơ bản về việc nới lỏng trong năm nay đối với Fed. Đây là một sai lệch rõ rệt so với SIX đợt cắt giảm lãi suất được ấn định vào đầu năm nay và hiện nằm ở phía nam của ba đợt cắt giảm lãi suất dự kiến của Fed (như trên). Mọi cơ hội cắt giảm lãi suất tại cuộc họp thiết lập chính sách vào tháng 5 đã giảm đáng kể, với lần cắt giảm 25 điểm cơ bản đầu tiên sẽ diễn ra vào tháng 7 (-27 điểm cơ bản). Tuy nhiên, vào thời điểm hiện tại, tháng 6 vẫn là tỷ lệ tung đồng xu 50/50.

Cuối cùng, việc Fed có kích hoạt vào tháng 6 hay tháng 7 (hoặc thậm chí xa hơn trong năm) hay không sẽ phụ thuộc vào áp lực lạm phát. Fed cũng sẽ muốn thấy thị trường lao động yếu hơn và tiền lương hạ nhiệt.

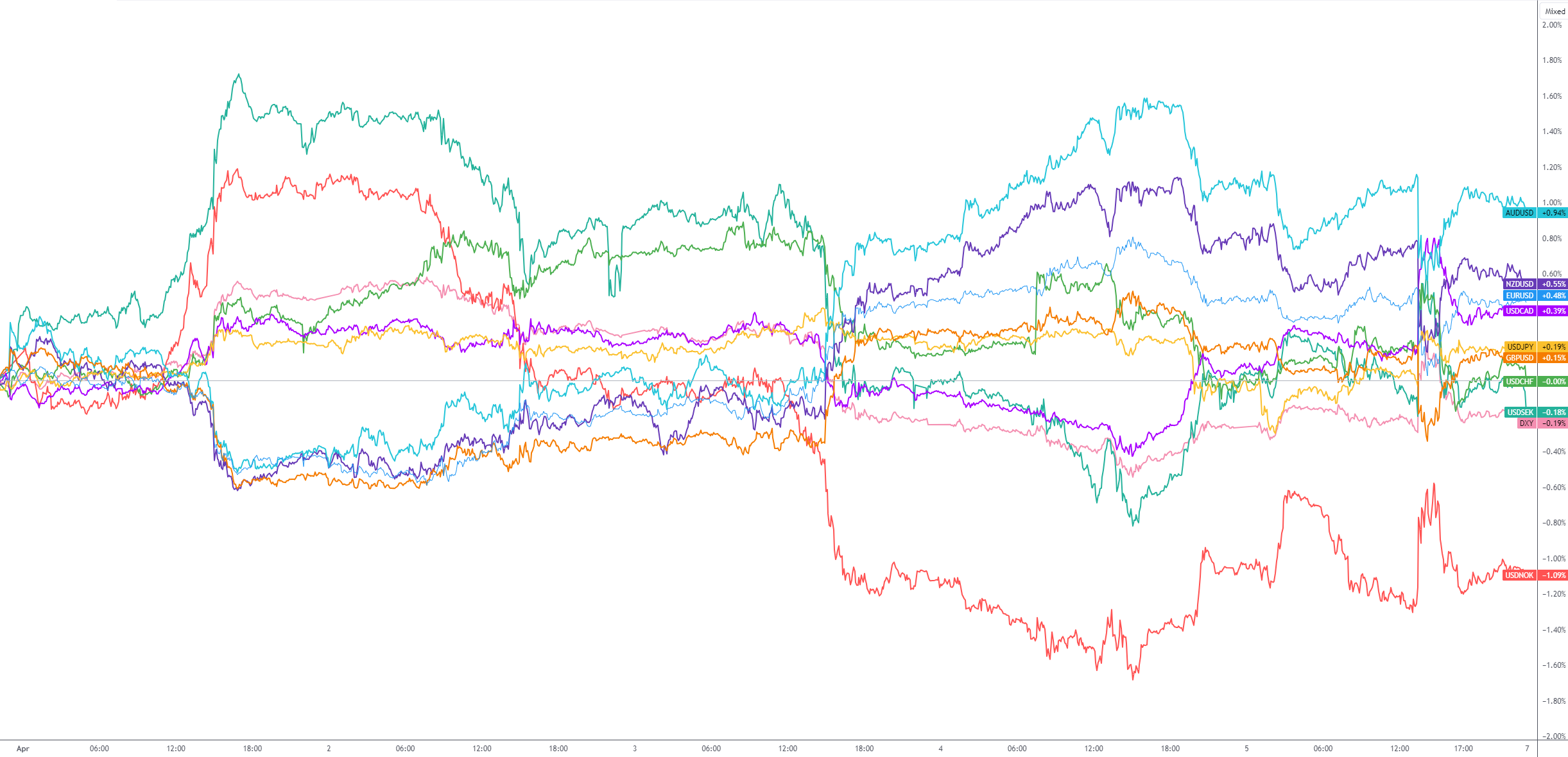

G10 FX (thay đổi năm ngày):

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Aaron Hill