Một nhân tố quan trọng xuất hiện, khiến Fed phải 'đau đầu' cân nhắc về đợt tăng lãi suất tiếp theo

Sức chi tiêu mạnh mẽ của người dân Mỹ sắp gặp trở ngại trong những tháng tới. Tình trạng nợ quá hạn sẽ tăng lên

Liệu người tiêu dùng sẽ “thắt lưng buộc bụng” hay tiếp tục chi tiêu mạnh sẽ là câu hỏi lớn mà Fed phải đối mặt trong tuần tới.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Sức chi tiêu mạnh mẽ của người dân Mỹ sắp gặp trở ngại trong những tháng tới. Tình trạng nợ quá hạn sẽ tăng lên, trong bối cảnh các khoản thanh toán nợ ngày càng lớn và tiền tiết kiệm giảm dần sẽ ảnh hưởng đến khả năng tài chính của các hộ gia đình.

Liệu người tiêu dùng sẽ “thắt lưng buộc bụng” hay tiếp tục chi tiêu mạnh sẽ là câu hỏi lớn mà Fed phải đối mặt trong tuần tới, khi cuộc họp chính sách sắp diễn ra. Theo dự đoán, NHTW Mỹ sẽ giữ lãi suất ở phạm vi từ 5,25% đến 5,5%, mức cao nhất trong 22 năm.

Ngoài ra, Fed cũng thảo luận về việc có cần tăng lãi suất thêm nữa trong cuộc họp tương lai hay không, trong bối cảnh họ đang xem xét việc nền kinh tế tăng trưởng mạnh mẽ, có nguy cơ thúc đẩy lạm phát.

Claudia Sahm, nhà sáng lập của Sahm Consulting và cựu chuyên gia kinh tế của Fed, cho hay: “Nếu nhìn lại cả năm nay, câu hỏi đặt ra là đà tăng trưởng vững chắc sẽ kéo dài bao nhiêu lâu.”

Chiến dịch thắt chặt chính sách tiền tệ của Fed nhằm kiểm soát lạm phát đã khiến các khoản vay mua nhà, ô tô, thẻ tín dụng trở nên đắt đỏ hơn. Song, cho đến nay, nhu cầu vẫn chưa hạ nhiệt.

Dữ liệu của chính phủ cho thấy người dân Mỹ đã chi tiêu mạnh để mua sắm đồ nội thất, đi du lịch cùng các khoản chi khác trong quý III. Đồng thời, kinh tế Mỹ cũng tăng trưởng với tốc độ nhanh nhất trong gần 2 năm.

Chủ tịch Fed Jerome Powell cho biết, dù các nhà dự báo chỉ ra đà tăng trưởng sẽ sớm hạ nhiệt, song giới chức NHTW lại chú ý đến những dữ liệu gần đây thể hiện khả năng hồi phục của nền kinh tế. Fed cũng sẽ theo dõi dữ liệu tiêu dùng một cách cẩn trọng.

Ông Powell cho biết vào ngày 19/10: “Dấu hiệu khác về đà tăng trưởng liên tục trong trạng thái mạnh mẽ, hoặc thị trường lao động vẫn chưa hạ nhiệt, có thể tạo rủi ro cho lạm phát. Có thể, NHTW phải thắt chặt chính sách tiền tệ mạnh tay hơn nữa.”

Người tiêu dùng sẽ “thắt lưng buộc bụng”?

Trong khi đó, người tiêu dùng Mỹ đang ngày càng chật vật trong việc chi trả hoá đơn.

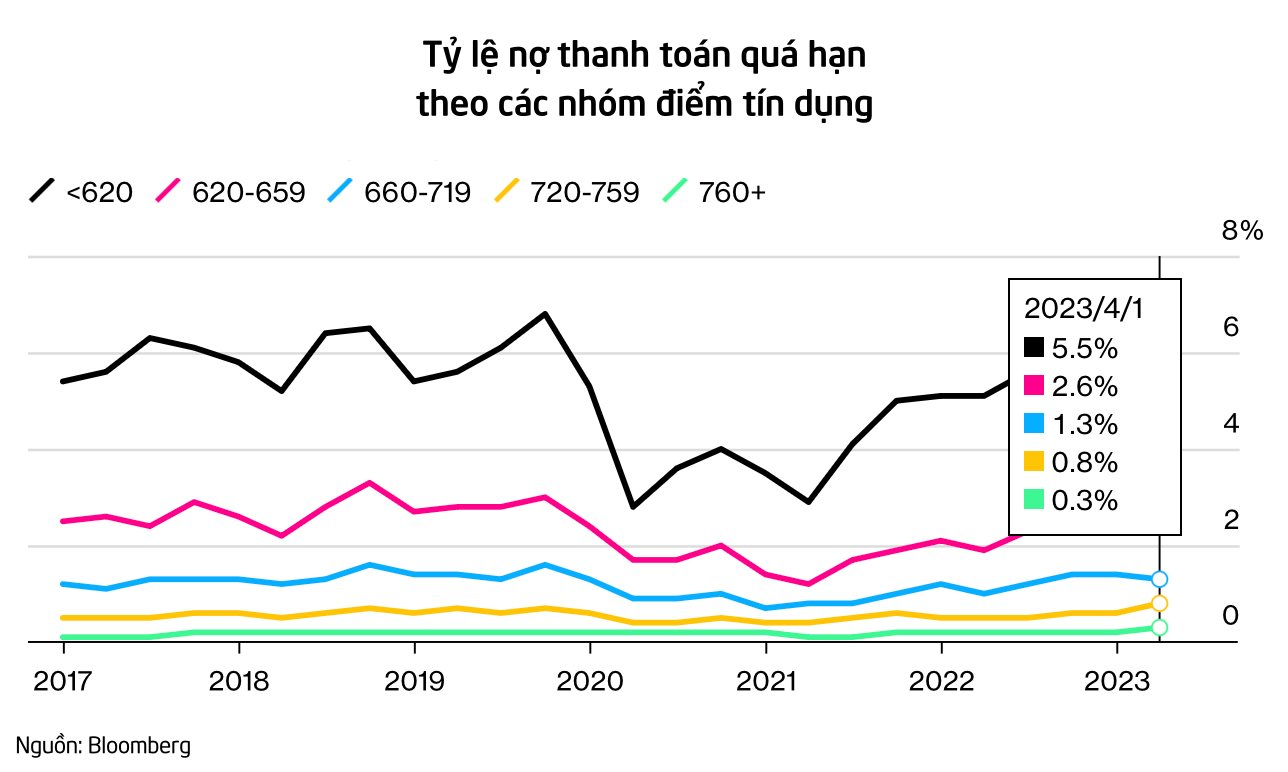

Nghiên cứu từ Fed New York cho thấy, các khoản nợ tiêu dùng quá hạn đối với thẻ tín dụng hay vay mua ô tô đang gia tăng, sau khi giảm xuống mức “bất thường” vào năm 2020 và 2021. Khi đó, người tiêu dùng được hưởng lợi từ các chương trình hoãn thanh toán nợ và hỗ trợ liên bang.

Sau thời gian trì hoãn chi trả trong 3 năm qua, khoảng 40 triệu người tiêu dùng Mỹ sẽ phải tiếp tục trả nợ sinh viên trong tháng này.

Theo cuộc khảo sát hộ gia đình Census Household Pulse, tỷ lệ người tiêu dùng cho biết họ đang gặp khó khăn trong việc chi tiêu đã tăng lên trong tháng 10.

Torsten Slok, nhà kinh tế trưởng tại Apollo Global Management, chỉ ra: “Tỷ lệ này tăng rõ ràng hơn đối với các hộ gia đình có bằng đại học, với thu nhập từ 50.000 USD đến 150.000 USD.”

Ông cho biết, điều này cho thấy việc họ phải tiếp tục thanh toán các khoản vay sinh viên đang là “nguồn cơn” gây ra áp lực tài chính.

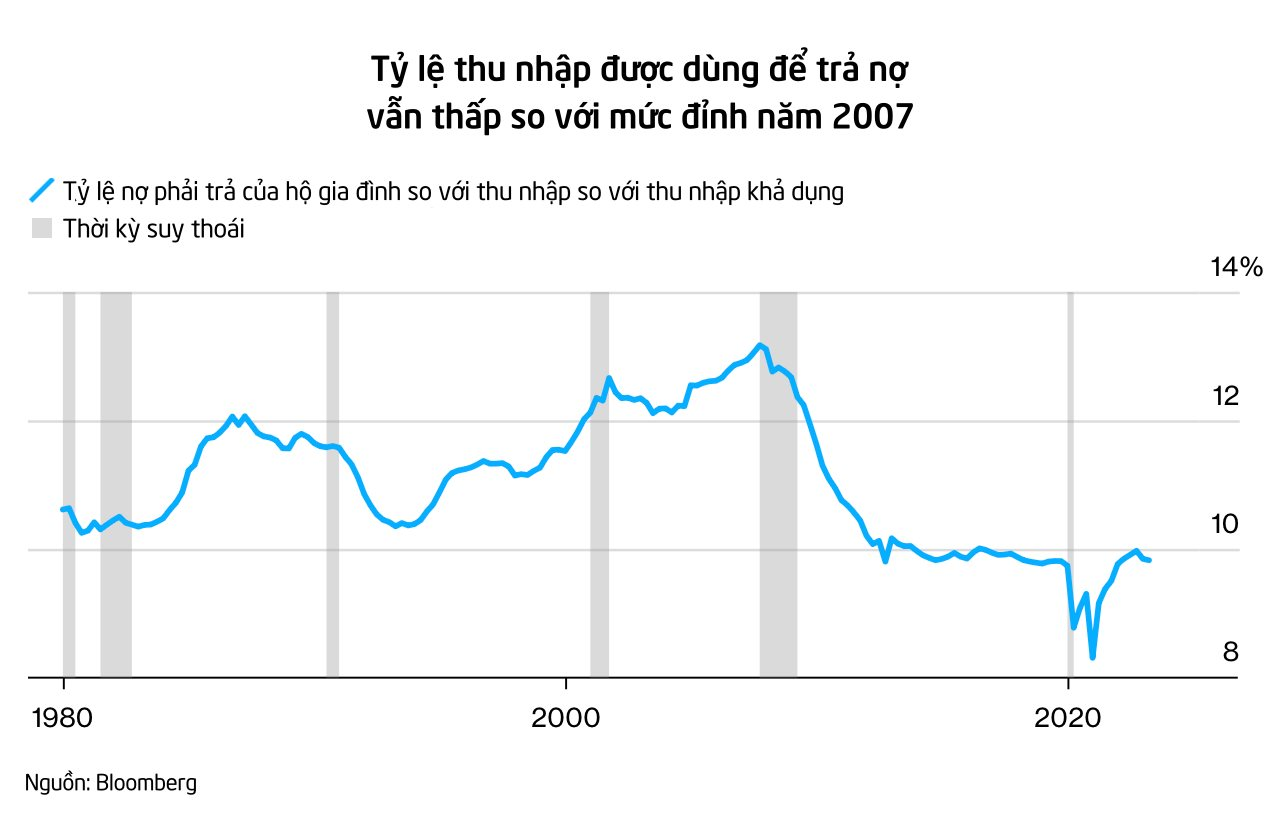

Dữ liệu của Fed cho thấy, các hộ gia đình Mỹ đã chi 9,8% thu nhập khả dụng để trả nợ trong quý II, tăng từ mức 8,3% trong quý I/2021. Tuy nhiên, con số này vẫn thấp hơn mức đỉnh 13,2% trong năm 2007.

Anna Wong, kinh tế trưởng của Bloomberg Economics, dự đoán việc người tiêu dùng “thắt lưng buộc bụng” có thể sẽ tiếp tục do tăng trưởng thu nhập chậm lại, lãi suất tăng và các khoản vay sinh viên cần được thanh toán trở lại.

“Điểm sáng” tiềm năng

Các nhà kinh tế cho biết, dù những “cơn gió ngược” đang rình rập nhưng có thể người tiêu dùng vẫn có đủ động lực để thúc đẩy nền kinh tế.

Số lượng việc làm đã tăng vượt kỳ vọng trong tháng 9, giúp thúc đẩy hoạt động chi tiêu vào tháng trước. Dữ liệu gần đây được Fed công bố cũng cho thấy, giá trị tài sản ròng của dân Mỹ tăng kỷ lục trong thời kỳ đại dịch, từ đó đặt nền móng cho đà hồi phục vào năm 2023.

Nhiều chủ nhà cũng sớm “chốt” mức lãi suất thế chấp thấp hơn trong thời kỳ đại dịch. Do đó, khoản thanh toán tiền nhà hàng tháng của họ cũng giảm bớt và giúp họ có tăng thu nhập khả dụng.

Theo nghiên cứu của Fed New York, một số cũng đã tận dụng các chương trình hoãn thanh toán nợ để trả các khoản nợ khác, do đó họ vẫn còn một khoản tín dụng nếu cần dùng đến.

Jason Furman, giáo sư ngành kinh tế Đại học Harvard, cho biết tình hình không quá tồi tệ khi một số người đã “nhảy việc” trong những năm gần đây và có thu nhập cao hơn.

Tuy nhiên, câu hỏi ông Furman đặt ra là sự điều chỉnh đó có dễ dàng cho người tiêu dùng hay không, khi thu nhập của họ vẫn thấp hơn nhiều so với mức chi tiêu.

Alex Gras, luật sư về bằng sáng chế 27 tuổi với khoản vay sinh viên 127.000 USD, bắt đầu thanh toán số tiền này vào tháng 10 kể từ khi tốt nghiệp vào năm 2021. Gras hy vọng anh có thể chi trả hàng tháng khoảng 800 USD.

Song, anh cũng cần phải chi trả cho khoản nợ thẻ tín dụng khoảng 15.000 USD từ hoá đơn y tế và sinh hoạt, trong khi đang tìm việc. Gras chia sẻ anh sẽ phải cắt giảm một chút các khoản chi khác, dự kiến sẽ đi ăn ở ngoài ít hơn và có thể phải trì hoãn kế hoạch mua nhà. Anh vẫn hy vọng mọi thứ sẽ ổn.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

- Chiến lược đầu tư hiệu quả bền vững của Giao Lộ Đầu Tư xem báo cáo qua Myfxbook

Tham khảo Bloomberg