Mỹ: Khả năng phục hồi kinh tế dù lãi suất cao hơn, vai trò của tài chính hộ gia đình

Ở Mỹ, việc giảm nợ của hộ gia đình, thế chấp bằng lãi suất cố định, thu nhập tài chính tăng nhờ lãi suất và cổ tức cao hơn, kết hợp với sự gia tăng giá trị tài sản ròng đã góp phần nâng cao khả năng phục hồi của các hộ gia đình trong môi trường thắt chặt tiền tệ mạnh mẽ.

Ở Mỹ, việc giảm nợ của hộ gia đình, thế chấp bằng lãi suất cố định, thu nhập tài chính tăng nhờ lãi suất và cổ tức cao hơn, kết hợp với sự gia tăng giá trị tài sản ròng đã góp phần nâng cao khả năng phục hồi của các hộ gia đình trong môi trường thắt chặt tiền tệ mạnh mẽ. Tuy nhiên, một số thận trọng được bảo hành. Dữ liệu tổng hợp, theo cách xây dựng, không làm sáng tỏ tính không đồng nhất của các hộ gia đình. Các hạng mục dễ bị tổn thương về mặt tài chính sẽ cần được giám sát chặt chẽ trong môi trường lãi suất cao trong thời gian dài hơn, do có thể có tác động lan tỏa đến nền kinh tế rộng hơn nếu tình hình của chúng trở nên tồi tệ hơn.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

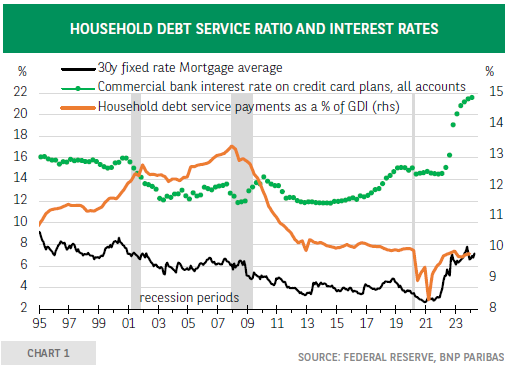

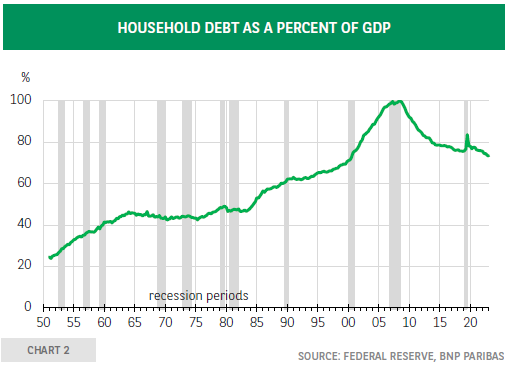

Đối mặt với chính sách thắt chặt nhanh chóng và quy mô lớn của Cục Dự trữ Liên bang, nền kinh tế Mỹ đã có khả năng phục hồi đáng kinh ngạc. Chi tiêu hộ gia đình đã đóng một vai trò quan trọng trong khía cạnh này, được củng cố bởi sự cạn kiệt của khoản tiết kiệm dư thừa tích lũy trong thời kỳ đại dịch, tốc độ tạo việc làm và tăng trưởng tiền lương mạnh mẽ. Tình hình tài chính của các hộ gia đình cũng đã giúp ích. Mặc dù lãi suất thế chấp và số dư thẻ tín dụng tăng vọt, dịch vụ nợ - bao gồm tiền gốc trả theo phần trăm thu nhập khả dụng vẫn ổn định trong những năm gần đây (biểu đồ 1), phản ánh tác động có lợi của việc giảm nợ hộ gia đình trong những năm trước. Thật vậy, sau khi đạt đỉnh 100% vào quý 1 năm 2009, nợ hộ gia đình tính theo phần trăm GDP đã có xu hướng giảm - chỉ bị gián đoạn một thời gian ngắn do GDP sụt giảm trong thời kỳ đại dịch - đạt 73,5% trong quý 3 năm 2023 , dữ liệu mới nhất hiện có (biểu đồ 2). Điều này trái ngược hoàn toàn với trải nghiệm trước thời kỳ suy thoái bắt đầu từ tháng 3 năm 2001 và tháng 12 năm 2007, khi tỷ lệ trả nợ tăng đáng kể. Khả năng phục hồi của hộ gia đình cũng được hưởng lợi từ thực tế là phần lớn dư nợ thế chấp đã được ký hợp đồng với lãi suất cố định. Dựa trên dữ liệu từ cuộc khảo sát về tài chính tiêu dùng năm 2019, “khoảng 40% hộ gia đình ở Hoa Kỳ có khoản thế chấp, trong đó 92% có lãi suất cố định và 8% còn lại có lãi suất điều chỉnh.1” Điều này bảo vệ các hộ gia đình khỏi sự gia tăng lãi suất thế chấp và sau này về cơ bản ảnh hưởng đến nền kinh tế thông qua nhu cầu về các khoản thế chấp mới2.

Khi phân tích sự truyền tải tiền tệ, trọng tâm có xu hướng là tác động tiêu cực của lãi suất cao hơn. Tuy nhiên, điều này cũng tạo ra sự gia tăng thu nhập tài chính và như thể hiện trong biểu đồ 3, điều này phần lớn đã bảo vệ các hộ gia đình khỏi tác động của việc phải trả lãi suất cao hơn đối với các khoản nợ phi thế chấp3. Ngoài ra, giá trị tài sản ròng của hộ gia đình, sau khi sụt giảm vào năm 2022, đã tăng mạnh kể từ đó và hiện ở mức cao kỷ lục. Trên thực tế, lạm phát tăng vọt đã gây ra sự sụt giảm lớn vào năm 2022 trước khi tăng trở lại (biểu đồ 4). Minh chứng cho một nền kinh tế kiên cường, thu nhập từ cổ tức cá nhân tiếp tục tăng trong những năm gần đây sau khi tăng rất mạnh sau đại dịch (biểu đồ 5).

Tóm lại, việc giảm nợ của hộ gia đình, thế chấp bằng lãi suất cố định, thu nhập tài chính tăng nhờ lãi suất và cổ tức cao hơn, kết hợp với sự gia tăng giá trị tài sản ròng đã góp phần nâng cao khả năng phục hồi của các hộ gia đình trong môi trường thắt chặt tiền tệ mạnh mẽ. Tuy nhiên, một số thận trọng được bảo hành. Dữ liệu tổng hợp, theo cách xây dựng, không làm sáng tỏ tính không đồng nhất của các hộ gia đình. Một số được hưởng lợi từ lãi suất cao trong khi những người khác bị thiệt hại, và Cục Dự trữ Liên bang tất nhiên nhận thức được vấn đề này. Trích dẫn từ Báo cáo ổn định tài chính mới nhất của mình, “một số người đi vay tiếp tục gặp khó khăn về tài chính, đồng thời các khoản nợ mua ô tô và thẻ tín dụng quá hạn đối với những người vay không phải là người vay chính đã tăng4, mặc dù cần nói thêm rằng tỷ lệ quá hạn vẫn ở mức thấp so với lịch sử (biểu đồ 6).

Các hạng mục dễ bị tổn thương về mặt tài chính sẽ cần được giám sát chặt chẽ trong môi trường lãi suất cao trong thời gian dài hơn5 vì có thể có tác động lan tỏa tới nền kinh tế rộng hơn nếu tình hình của chúng trở nên tồi tệ hơn đáng kể.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

BNP Paribas Team