Triển vọng kinh tế toàn cầu: Nền kinh tế thế giới kiên cường đối mặt với thử thách bầu cử Hoa Kỳ

Nền kinh tế Hoa Kỳ và toàn cầu vẫn kiên cường trước thềm cuộc bầu cử sắp tới của Hoa Kỳ. Tuy nhiên, sự mong manh về kinh tế của châu Âu đặt ra những thách thức cho sự phục hồi của châu Âu mặc dù có sự hỗ trợ từ việc nới lỏng lãi suất.

Nền kinh tế Hoa Kỳ và toàn cầu vẫn kiên cường trước thềm cuộc bầu cử sắp tới của Hoa Kỳ. Tuy nhiên, sự mong manh về kinh tế của châu Âu đặt ra những thách thức cho sự phục hồi của châu Âu mặc dù có sự hỗ trợ từ việc nới lỏng lãi suất.

Khi chúng ta bước vào quý 4 năm 2024, nền kinh tế toàn cầu tiếp tục tăng trưởng mạnh mẽ trước nhiều thách thức trong những năm gần đây. Thách thức mới nhất là việc đánh giá lại rủi ro của thị trường nợ có chủ quyền khu vực đồng euro sau cuộc bầu cử bất ngờ ở Pháp và sự sụp đổ mạnh của thị trường chứng khoán toàn cầu vào đầu tháng 8 do lo ngại về suy thoái kinh tế ở Hoa Kỳ và chính sách tiền tệ quá chặt chẽ.

Tuy nhiên, trái ngược với những lo ngại phổ biến, nền kinh tế Hoa Kỳ không ở trong hoặc trên bờ vực suy thoái. Thay vào đó, nền kinh tế này tiếp tục mở rộng với tốc độ tăng trưởng hàng năm cao hơn tiềm năng là khoảng 3% theo quý theo dữ liệu mới nhất của mô hình GDPNow nowcast đáng tin cậy của Ngân hàng Dự trữ Liên bang Atlanta. Scope Ratings (Scope) ước tính tiềm năng tăng trưởng hàng năm của Hoa Kỳ - hay tốc độ tăng trưởng theo xu hướng - ở mức vừa phải hơn là 2%. Mặc dù tỷ lệ việc làm đã tăng lên do sự tham gia của lực lượng lao động tăng lên, nhưng vẫn ở mức thấp trong lịch sử, phản ánh khả năng phục hồi của thị trường lao động.

Thị trường tài chính ổn định sau đợt suy thoái đầu tháng 8, với các chỉ số chứng khoán Hoa Kỳ đạt mức cao mới. Tỷ lệ P/E Shiller của Hoa Kỳ vẫn cao hơn đáng kể so với mức trước cuộc khủng hoảng tài chính toàn cầu. Ngày càng có nhiều bằng chứng ủng hộ luận điểm lâu đời của Scope về một cuộc hạ cánh mềm cho nền kinh tế Hoa Kỳ và toàn cầu, bất chấp những đợt tăng lãi suất mạnh nhất trong hồ sơ hiện đại.

Theo nhiều cách, các yếu tố của chu kỳ này khá kỳ lạ, chẳng hạn như cách thức hạn chế mà các nền kinh tế phản ứng với mức tăng đáng kể về lãi suất cùng với những lời tiên đoán sai lầm về suy thoái từ đường cong lợi suất đảo ngược. Khả năng phục hồi kinh tế đã khác biệt so với các cuộc khủng hoảng tài chính, chấm dứt các chu kỳ tăng lãi suất đáng kể trong quá khứ. Điều này có thể gợi ý những thay đổi trong nền kinh tế và những thay đổi thích ứng của hệ thống ngân hàng kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008 và việc áp dụng Basel III – ngay cả khi một số thay đổi có thể làm giảm hiệu quả của việc truyền tải tiền tệ.

Tuy nhiên, khi nền kinh tế Hoa Kỳ liên tục chứng minh rằng các cuộc gọi đồng thuận của thị trường và kinh tế về suy thoái là sai, nó hỗ trợ mức lạm phát có khả năng duy trì trên mức trước khủng hoảng chi phí sinh hoạt trong trung hạn. Lạm phát CPI cốt lõi đạt 3,2% theo năm vào tháng 8 mặc dù đã giảm đáng kể so với mức đỉnh. Scope ước tính CPI trung bình của Hoa Kỳ là 2,9% trong năm nay trước mức 2,5% vào năm 2025.

Mặc dù lạm phát có nhiều khả năng tiếp tục giảm theo thời gian, nhưng rủi ro trung hạn đối với mục tiêu lạm phát đối xứng 2% có thể bị lệch nhiều hơn về phía tăng giá hiện nay so với cán cân rủi ro trước cuộc khủng hoảng chi phí sinh hoạt. Điều này có thể đặt ra thách thức cho Cục Dự trữ Liên bang khi họ nhắm mục tiêu cắt giảm tổng cộng 250 điểm cơ bản đáng kể vào năm 2026. Các tác động tổng hợp của nới lỏng tiền tệ, chính sách tài khóa mở rộng và nền kinh tế Hoa Kỳ vốn đã quá nóng có thể làm phức tạp con đường nới lỏng tiền tệ đáng kể, đặc biệt là khi nhận ra lạm phát dai dẳng trong lĩnh vực dịch vụ và tăng trưởng tiền lương.

Bầu cử Hoa Kỳ sẽ quyết định triển vọng kinh tế

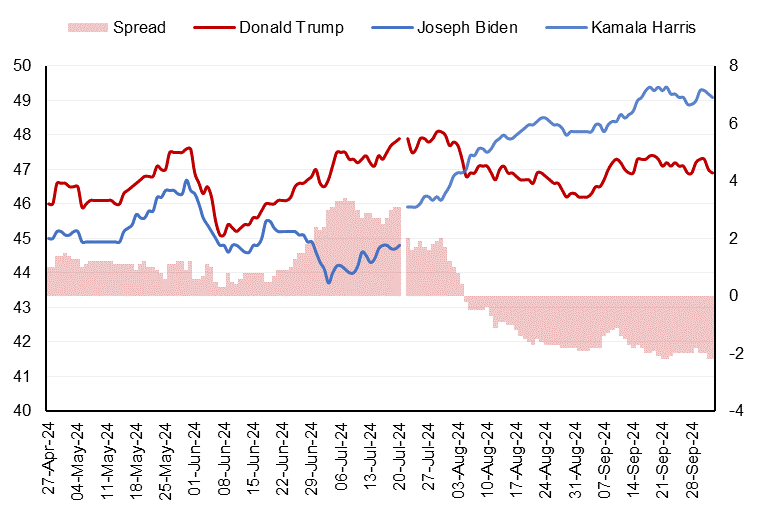

Cuộc bầu cử Hoa Kỳ vào tháng 11 sẽ mang tính quyết định đối với triển vọng kinh tế toàn cầu cho năm 2025 và sau đó. Việc Tổng thống Joe Biden rút lui khỏi cuộc đua đã thay đổi bản chất của cuộc thi và ở giai đoạn này, kết quả bầu cử có vẻ như sẽ là cuộc đua rất sít sao giữa Phó Tổng thống Kamala Harris và cựu Tổng thống Donald Trump (Hình 1). Đảng đảm bảo chức tổng thống có khả năng sẽ có vị thế mạnh hơn để giành được hạ viện (Hạ viện), trong khi Đảng Cộng hòa có thể có lợi thế ở thượng viện (Thượng viện) do có nhiều ghế của đảng Dân chủ được tranh giành trong năm nay.

Hình 1. Cuộc thăm dò ý kiến bầu cử tổng thống Hoa Kỳ năm 2024

Tỷ lệ ý định bỏ phiếu toàn quốc, %.

Lưu ý: Cuộc thăm dò ý kiến của Donald Trump (màu đỏ) so với Kamala Harris (màu xanh); Trump so với Joe Biden trước ngày 21 tháng 7 năm 2024. Nguồn: Cuộc thăm dò của RealClearPolitics.

Một nhiệm kỳ tổng thống của Harris hay Trump sẽ mang tính tái lạm phát bất chấp các mục tiêu kinh tế, chính sách thuế và ưu tiên chi tiêu khác nhau của họ. Tuy nhiên, lời cam kết của Trump về mức thuế quan cao hơn trên diện rộng lên 10%-20% cùng với mức thuế tối thiểu 60% đối với hàng nhập khẩu từ Trung Quốc cho thấy những tác động ngắn hạn đối với việc tăng giá có thể đáng kể hơn dưới thời Trump.

Chiến thắng của Harris vào tháng 11 này có thể sẽ mang lại mức độ liên tục cao hơn cho các xu hướng kinh tế hiện tại, duy trì sự cân bằng rủi ro hiện tại, tạo điều kiện cho việc tiếp tục giảm lãi suất dần dần. Ngược lại, chiến thắng của Trump có thể đảo ngược kỳ vọng hiện tại và buộc phải đánh giá lại triển vọng kinh tế và lạm phát cũng như thời điểm và tốc độ nới lỏng của ngân hàng trung ương.

Theo kịch bản như vậy, thuế quan và chính sách nhập cư chặt chẽ hơn cuối cùng có thể làm chậm tăng trưởng sản lượng ngay cả khi lạm phát tạm thời được hỗ trợ. Hơn nữa, Trump thách thức tính độc lập của Cục Dự trữ Liên bang – ủng hộ vai trò lớn hơn của tổng thống trong chính sách ngân hàng trung ương – có thể làm trầm trọng thêm sự không chắc chắn xung quanh lạm phát và quỹ đạo lãi suất nếu ông tái đắc cử.

Về trung hạn, bất kỳ nhiệm kỳ tổng thống nào của Trump cũng có thể gây ra rủi ro kinh tế lớn hơn trên toàn cầu, làm gia tăng rủi ro tài chính từ việc bãi bỏ quy định và bất ổn địa chính trị mặc dù những tác động trong ngắn hạn có thể phức tạp hơn do các chính sách có lợi cho doanh nghiệp.

Các ngân hàng trung ương khó có thể quay lại thời kỳ lãi suất cực thấp trước đây

Việc Cục Dự trữ Liên bang cắt giảm lãi suất lớn vào ngày 18 tháng 9 để ứng phó với áp lực thị trường đã làm thay đổi phép tính của các ngân hàng trung ương khác, bất kể họ có thừa nhận điều này một cách công khai hay không. Mặc dù vậy, khi các ngân hàng trung ương tiếp tục cắt giảm lãi suất, họ khó có thể quay trở lại mức lãi suất cực thấp như trong và trước cuộc khủng hoảng đại dịch. Lãi suất cao hơn trong thời gian dài hơn - hay còn gọi là lãi suất trung lập cao hơn so với trước cuộc khủng hoảng chi phí sinh hoạt sau khi kết thúc các chu kỳ cắt giảm lãi suất - thừa nhận rằng việc nới lỏng đang đi ngược lại với mức tăng trưởng toàn cầu vượt tiềm năng là 3,3% trong năm nay và 3,4% trong năm tới. Trên thực tế, các số liệu tăng trưởng toàn cầu của Scope mạnh hơn 0,2pp chứ không yếu hơn trong mỗi năm so với triển vọng của công ty tính đến cuối năm ngoái.

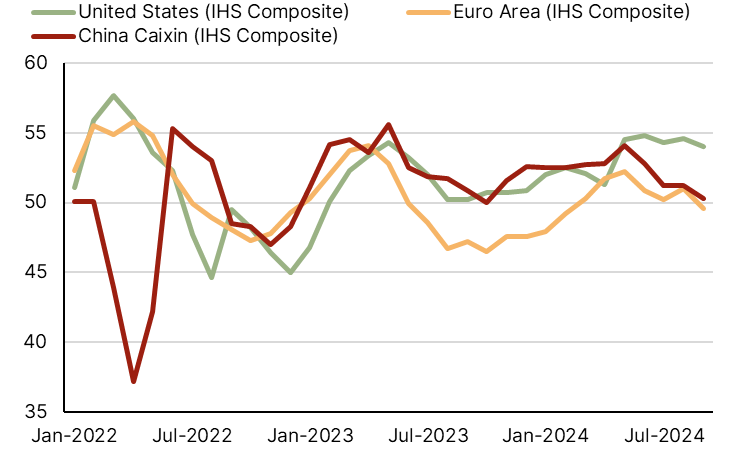

Tuy nhiên, sự can thiệp của ngân hàng trung ương vẫn rất quan trọng, đặc biệt là đối với các khu vực như khu vực đồng euro, nơi đã chứng kiến sự suy yếu đáng kể về triển vọng kinh tế. Chỉ số nhà quản lý mua hàng tổng hợp của khối đã giảm xuống dưới 50 vào tháng 9 (Hình 2) - giảm xuống dưới đường mở rộng-thu hẹp trong tháng đầu tiên kể từ tháng 2 năm nay khi sự thúc đẩy tạm thời từ Thế vận hội Paris đã phai nhạt.

Sự phục hồi của khu vực đồng euro đã bị kéo xuống bởi lĩnh vực sản xuất và nền kinh tế Đức trì trệ. Một cuộc khủng hoảng quản lý ở Pháp đã làm giảm niềm tin vào nền kinh tế của nước này, mặc dù các động thái lan truyền của Pháp gần đây vẫn khá đặc thù, tạo ra rủi ro lây lan thấp hơn cho các thị trường ngang hàng ở châu Âu so với giai đoạn đầu của cuộc khủng hoảng. Trong khi đó, các nền kinh tế ngoại vi của khu vực đồng euro tiếp tục hoạt động tốt hơn trong bối cảnh châu Âu phục hồi không đồng đều.

Hình 2. Khảo sát tổng hợp của các nhà quản lý mua hàng, toàn cầu

Chỉ số điều chỉnh theo mùa.

Điều này nhấn mạnh tính cấp thiết của việc Ngân hàng Trung ương Châu Âu xem xét nới lỏng lãi suất một lần nữa trong quý này. Tuy nhiên, lãi suất vay cao liên tục, ngay cả khi lãi suất ngắn hạn đang dần được cắt giảm, có thể hỗ trợ bảng cân đối kế toán của các tổ chức tài chính Châu Âu mặc dù lãi suất ổn định cao hơn cùng với nền kinh tế mong manh đặt ra thách thức cho hầu hết các lĩnh vực tín dụng Châu Âu.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Dennis Shen