Tuần tới: BoC sẽ đẩy nhanh việc cắt giảm lãi suất – PMI chớp nhoáng được chú ý để tìm manh mối tăng trưởng

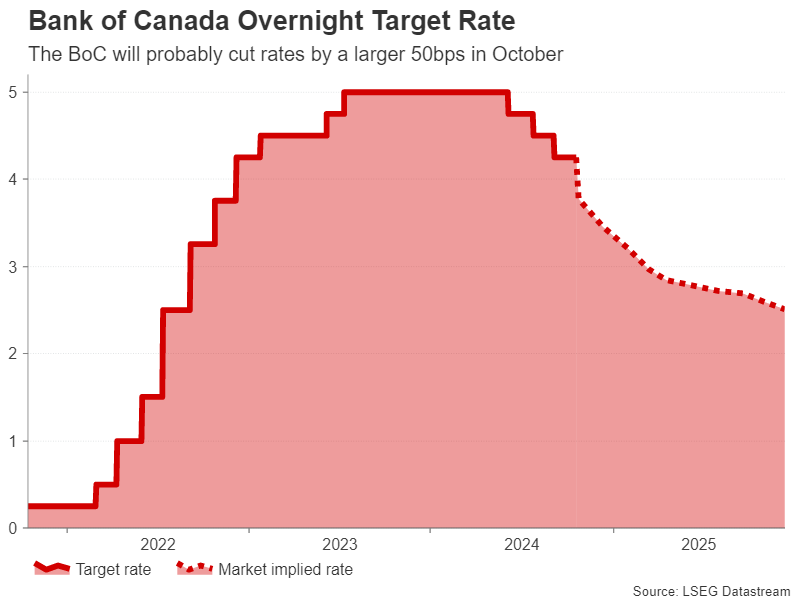

Kỳ vọng rằng Ngân hàng Canada sẽ cắt giảm lãi suất 50 điểm cơ bản tại cuộc họp tháng 10 đã được củng cố sau dữ liệu CPI mới nhất.

- Ngân hàng Canada họp; có thể lựa chọn cắt giảm lãi suất thêm 50 điểm cơ bản.

- Chỉ số PMI sơ bộ tháng 10 sẽ tạo tâm lý lạc quan giữa một số lo ngại về tăng trưởng.

- Đây là một tuần tương đối yên tĩnh, chủ yếu là các bản phát hành hạng hai.

BoC có khả năng cắt giảm một nửa điểm

Kỳ vọng rằng Ngân hàng Canada sẽ cắt giảm lãi suất 50 điểm cơ bản tại cuộc họp tháng 10 đã được củng cố sau dữ liệu CPI mới nhất. Tuy nhiên, thị trường không hoàn toàn tin tưởng vào động thái quá mức này, do đó, có một chút không chắc chắn khi hướng đến quyết định của ngân hàng trung ương Canada vào thứ Tư.

Trên thực tế, nền kinh tế Canada không ở trong tình trạng tốt. Tăng trưởng chậm nhất kể từ cuối năm 2022 và tỷ lệ thất nghiệp đã tăng từ mức thấp nhất sau đại dịch là 4,8% lên khoảng 6,5%. Quan trọng hơn, Ngân hàng Canada đã chứng kiến tiến triển lớn trong việc giảm lạm phát, giảm xuống mức thấp nhất trong 3 năm rưỡi là 1,6% vào tháng 9.

Thống đốc Tiff Macklem thậm chí còn ám chỉ tại cuộc họp gần đây nhất rằng các nhà hoạch định chính sách “sẵn sàng thực hiện bước tiến lớn hơn”. Hơn nữa, cuộc khảo sát của riêng BoC chỉ ra rằng các doanh nghiệp vẫn khá bi quan trong bối cảnh nhu cầu yếu.

Tuy nhiên, có những dấu hiệu cho thấy điều tồi tệ nhất có thể đã qua khi tăng trưởng GDP mạnh hơn trong năm nay và việc làm đang tăng trở lại sau hai tháng suy giảm. Một số nhà đầu tư cũng thất vọng vì các biện pháp cơ bản về lạm phát không thay đổi vào tháng 9. Tất cả những điều này có thể được coi là hạn chế phạm vi giảm thêm 50 điểm cơ bản trong lãi suất qua đêm ngay cả khi các nhà hoạch định chính sách ủng hộ một đợt giảm tại cuộc họp vào tháng 10 của họ.

Đối với đồng đô la Canada, bất kỳ sự bất ngờ nào của phe diều hâu cũng có thể mang lại sự thúc đẩy rất cần thiết vì đồng tiền này đã mất giá khoảng 2,6% so với đồng đô la Mỹ kể từ mức đỉnh vào tháng 9. Nhưng việc cắt giảm 50 điểm cơ bản là kết quả có khả năng xảy ra nhất mặc dù chỉ được định giá 75%. Do đó, đồng loonie có thể chịu áp lực nếu kỳ vọng được xác nhận.

Nhưng các nhà đầu tư cũng sẽ để mắt đến bất kỳ dấu hiệu nào về việc cắt giảm trong tương lai. Nếu Macklem giữ nguyên cánh cửa để tiếp tục cắt giảm 50 điểm cơ bản, điều này sẽ khiến đồng loonie có nguy cơ giảm sâu hơn. Tuy nhiên, nếu ông có vẻ lạc quan hơn một chút về triển vọng, các nhà đầu tư có thể định giá một số đợt cắt giảm lãi suất trong những tháng tới, có khả năng nâng đồng loonie.

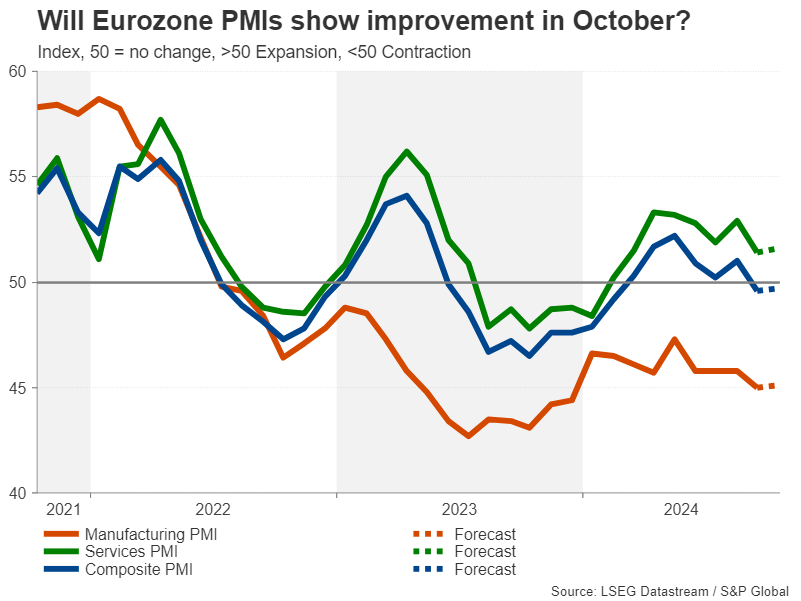

Liệu PMI của khu vực đồng Euro có làm tình hình của đồng Euro trở nên tồi tệ hơn không?

Báo cáo PMI tháng trước cho Khu vực đồng tiền chung châu Âu tệ đến mức khiến Ngân hàng Trung ương châu Âu thay đổi quan điểm về khả năng cắt giảm lãi suất liên tiếp vào tháng 10, mặc dù đã báo hiệu điều ngược lại tại cuộc họp tháng 9. ECB hiện đã cắt giảm lãi suất ba lần, tổng cộng là 75 điểm cơ bản và sẽ tiếp tục nới lỏng hơn nữa vì rủi ro lạm phát và tăng trưởng đang nghiêng về phía giảm. Nếu số liệu PMI sơ bộ cho tháng 10 cũng gây thất vọng như vậy, các nhà đầu tư chắc chắn sẽ củng cố thêm các khoản cược của họ về việc cắt giảm lãi suất thêm trong những tháng tới.

Lãi suất cao đã gây thiệt hại cho nền kinh tế Khu vực đồng tiền chung châu Âu nhưng khi các doanh nghiệp bắt đầu cảm thấy nhẹ nhõm vì chi phí vay thấp hơn, các nền kinh tế lớn nhất của khối - Pháp và Đức - đang phải vật lộn với các vấn đề khác. Các nhà sản xuất Đức đang phải vật lộn để duy trì khả năng cạnh tranh trên trường quốc tế, trong khi nhu cầu yếu ở Trung Quốc đang làm tăng thêm nỗi đau của họ. Tại Pháp, tình hình chính trị bất ổn đã tạo ra sự bất ổn cho các doanh nghiệp.

Về mặt tích cực, xuất khẩu của Đức sang Trung Quốc có thể được thúc đẩy nhờ các biện pháp hỗ trợ tăng trưởng mà Bắc Kinh vừa công bố, trong khi bế tắc chính trị ở Pháp dường như đã chấm dứt.

Điều này có thể báo hiệu tốt cho triển vọng , nhưng tình hình hiện tại ở châu Âu vẫn rất đáng lo ngại đối với các nhà hoạch định chính sách. Vì vậy, trừ khi PMI của thứ năm đưa ra tia hy vọng rằng niềm tin kinh doanh đang quay trở lại, đồng euro có khả năng vẫn ở thế yếu. Các nhà giao dịch cũng sẽ theo dõi Ifo Business Climate của Đức vào thứ sáu.

TIN ĐÁNG CHÚ Ý TUẦN TỚI

- Dự báo Vàng hàng tuần: XAU/USD tăng lên mức cao kỷ lục mới khi môi trường lãi suất toàn cầu thay đổi

- Dự báo hàng tuần về Bitcoin: Liệu đợt tăng giá “Uptober” có đạt mức cao kỷ lục mới không?

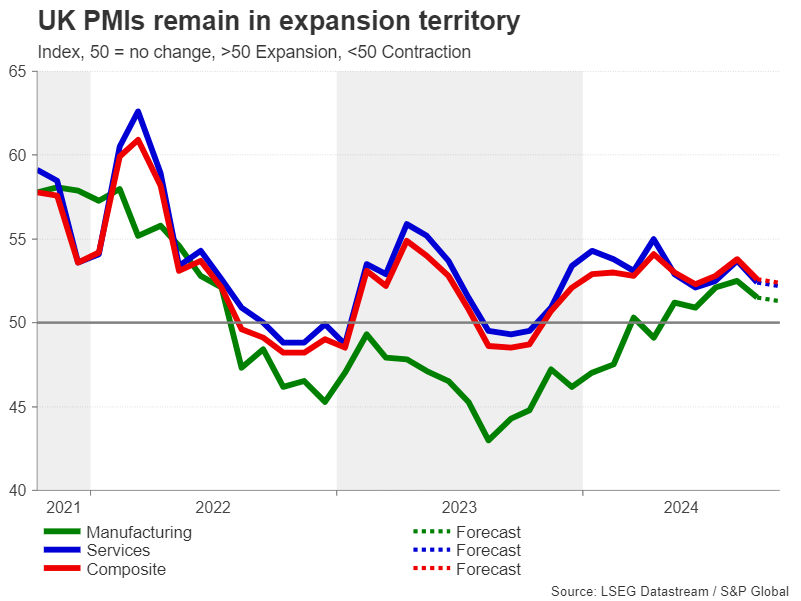

Bảng Anh có thể tìm thấy một số hỗ trợ từ PMI của Anh

Các chỉ số kinh tế của Anh gần đây có phần hỗn hợp, nhưng bức tranh về lạm phát thì rõ ràng hơn nhiều. CPI tiêu đề đã giảm xuống dưới mục tiêu 2% của Ngân hàng Anh vào tháng 9 và CPI dịch vụ cũng giảm đáng kể. Ngay cả khi tăng trưởng lấy lại đà, BoE gần như chắc chắn sẽ tiếp tục cắt giảm lãi suất.

Tuy nhiên, sức mạnh của nền kinh tế vẫn sẽ quyết định tốc độ nới lỏng và đây là yếu tố then chốt đối với đồng bảng Anh vì Ngân hàng Anh có thể không phải cắt giảm lãi suất nhiều lần như các ngân hàng trung ương lớn khác nếu tăng trưởng được duy trì, qua đó hỗ trợ đồng GBP trong trung hạn.

Cả PMI dịch vụ và sản xuất đều giảm nhẹ vào tháng 9 nhưng vẫn ở mức trên 50. Sự cải thiện vào tháng 10 có thể giúp đồng bảng Anh phục hồi một số khoản lỗ gần đây vào thứ năm. Nhưng bất kỳ sự phục hồi nào cũng sẽ khó có thể tiến xa với kỳ vọng cao rằng BoE sẽ cắt giảm lãi suất vào ngày 7 tháng 11. Đồng bảng Anh cũng sẽ chú ý chặt chẽ đến các phát biểu của Thống đốc Bailey khi ông dự kiến sẽ xuất hiện nhiều lần trong tuần tới.

Một tuần lịch Mỹ nhẹ nhàng khác

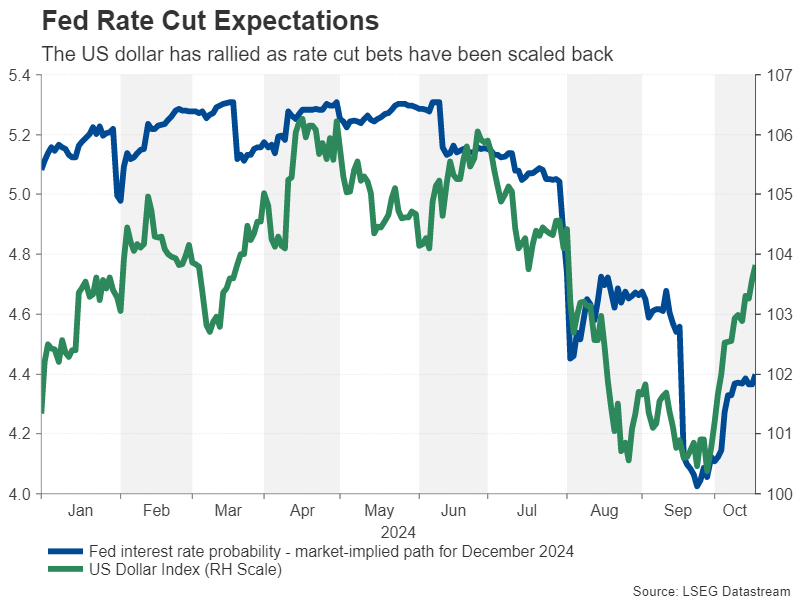

Ở Hoa Kỳ, PMI flash cũng rất quan trọng. Các nhà đầu tư sẽ phân tích chi tiết cuộc khảo sát của S&P Global để có thông tin cập nhật mới nhất về tình hình việc làm và áp lực giá cả trong các lĩnh vực dịch vụ và sản xuất.

Fed được kỳ vọng rộng rãi sẽ cắt giảm lãi suất một lần nữa trong năm nay nhưng sau chuỗi dữ liệu lạc quan gần đây, không chỉ mức cắt giảm 50 điểm cơ bản đã bị loại bỏ mà mức cắt giảm 25 điểm cơ bản trong cả tháng 11 và tháng 12 cũng không được một số nhà đầu tư coi là một thỏa thuận đã hoàn tất. Nếu PMI kéo dài chuỗi bất ngờ tăng giá, đồng đô la Mỹ có thể tăng lên mức cao mới so với các đồng tiền khác khi các nhà đầu tư tiếp tục thu hẹp các khoản cược cắt giảm lãi suất.

Tuy nhiên, vì không có bản phát hành lớn nào cho đến tuần cuối cùng của tháng 10, nên bất kỳ phản ứng nào cũng có thể sẽ khiêm tốn, với các nhà giao dịch có lẽ sẽ bận tâm hơn đến thu nhập của công ty. Các dữ liệu khác sẽ bao gồm doanh số bán nhà hiện có vào thứ Tư, doanh số bán nhà mới vào thứ Năm và đơn đặt hàng hàng hóa bền vào thứ Sáu.

Liệu có thêm nhiều biện pháp kích thích từ Trung Quốc không?

Ở nơi khác, số liệu CPI cho khu vực Tokyo công bố vào thứ Sáu sẽ là điểm nhấn duy nhất tại Nhật Bản, và tại Úc, các nhà giao dịch sẽ theo dõi số liệu PMI của thứ Năm. Đồng đô la Úc có thể hưởng lợi từ các PMI tích cực, được nâng đỡ bởi số liệu việc làm vững chắc trong tháng 9.

Trung Quốc cũng sẽ tiếp tục là tâm điểm chú ý khi PBOC sẽ ấn định lãi suất cho vay cơ bản vào thứ Hai và có thể có thêm thông báo về các chính sách kích thích mới nhắm vào thị trường bất động sản và người tiêu dùng. Bất kỳ bất ngờ nào trên mặt trận này cũng có thể duy trì tâm lý rủi ro tích cực nếu thị trường đấu tranh để định hướng.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Raffi Boyadjian