Xem trước FOMC: Fed vẫn có xu hướng cắt giảm

Mặc dù có rất ít khả năng về một sự thay đổi chính sách sắp xảy ra, Cục Dự trữ Liên bang cho rằng việc cắt giảm lãi suất và chuyển quan điểm của mình theo hướng trung lập hơn vào cuối năm nay có thể là phù hợp

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Mặc dù có rất ít khả năng về một sự thay đổi chính sách sắp xảy ra, Cục Dự trữ Liên bang cho rằng việc cắt giảm lãi suất và chuyển quan điểm của mình theo hướng trung lập hơn vào cuối năm nay có thể là phù hợp, giả sử dữ liệu hợp tác. Chính sách tiền tệ nằm trong phạm vi hạn chế và chúng tôi thấy Fed có thể cắt giảm lãi suất 125 bp trong năm nay, bắt đầu từ tháng Sáu.

Tỷ giá được giữ nguyên nhưng xu hướng nới lỏng vẫn được duy trì

Dữ liệu về tăng trưởng, việc làm và lạm phát của Mỹ vẫn còn quá nóng để Cục Dự trữ Liên bang cân nhắc việc cắt giảm lãi suất sắp xảy ra. Một số nhà bình luận vẫn cho rằng Fed còn nhiều việc phải làm để kiểm soát lạm phát. Tuy nhiên, có rất ít triển vọng hành động trong cuộc họp vào tuần tới với Chủ tịch Jerome Powell khi tuyên bố rằng cả ông và các đồng nghiệp “tin rằng lãi suất chính sách của chúng tôi có thể đạt mức cao nhất trong chu kỳ thắt chặt này” khi xuất hiện trước Quốc hội vào ngày 6 tháng 3. Thật vậy, chúng tôi (cũng như thị trường) cho rằng động thái tiếp theo là cắt giảm lãi suất, rất có thể là vào tháng 6 vì Powell cũng gợi ý rằng các quan chức “không còn xa” có đủ tự tin để “rút lui” các hạn chế của chính sách tiền tệ.

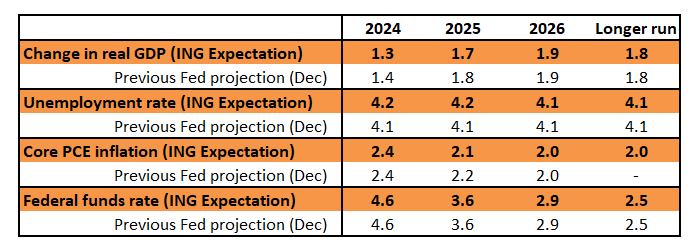

Với tình hình này, sự chú ý sẽ tập trung vào dự đoán của các thành viên FOMC. Tại bản cập nhật dự báo tháng 12, Fed báo hiệu rằng họ cảm thấy ba lần cắt giảm lãi suất 25 điểm cơ bản sẽ là con đường có khả năng xảy ra nhất cho năm 2024 với mức cắt giảm 100 điểm cơ bản tiếp theo được ấn định vào năm 2025. Chúng tôi mong đợi một loạt dự báo tương tự tại cuộc họp FOMC ngày 20 tháng 3, với thông điệp chỉ ra rằng Fed có xu hướng cắt giảm lãi suất vào cuối năm nay, nhưng họ cần xem thêm bằng chứng để biện minh cho hành động đó. Điều đó nói lên rằng, do các dự đoán của từng thành viên Fed bị phân tán, nên chỉ cần hai trong số sáu thành viên FOMC chuyển từ mức dự báo 4,625% hiện tại cao hơn hoặc thấp hơn để chuyển dấu chấm trung bình khỏi ba lần cắt giảm lãi suất sang báo hiệu hai hoặc bốn lần cắt giảm lãi suất trong 2024. Chúng tôi nghi ngờ việc chuyển sang hai lần cắt giảm lãi suất từ ba lần sẽ có rủi ro cao hơn việc Fed chuyển sang phát tín hiệu bốn lần.

Cách diễn đạt tương tự như những gì Powell đã sử dụng tại Quốc hội rằng "rủi ro trong việc đạt được mục tiêu việc làm và lạm phát của chúng ta đang chuyển sang trạng thái cân bằng tốt hơn" có thể xảy ra. Trong cuộc họp báo tiếp theo, chúng tôi hy vọng Chủ tịch Powell sẽ lặp lại câu từ lời khai của Quốc hội rằng “có thể sẽ phù hợp để bắt đầu hạn chế chính sách vào một thời điểm nào đó trong năm nay. Nhưng triển vọng kinh tế là không chắc chắn và tiến độ hướng tới mục tiêu lạm phát 2% của chúng tôi không được đảm bảo."

Kỳ vọng của ING về những gì Fed sẽ dự báo so với dự báo tháng 12 của họ

Tăng trưởng chậm lại, việc làm và lạm phát đang trên đường tới

Chúng tôi dự đoán hoạt động kinh tế sẽ yếu hơn trong những tháng tới. Người tiêu dùng vẫn là yếu tố quan trọng với sự kết hợp giữa chi phí vay tăng cao và khả năng tín dụng eo hẹp cộng với việc tiền tiết kiệm trong thời kỳ đại dịch cạn kiệt và việc trả nợ khoản vay sinh viên bắt đầu lại đã hạn chế tăng trưởng chi tiêu của người tiêu dùng trong các quý tới. Tình trạng quá hạn thanh toán bằng thẻ tín dụng và cho vay mua ô tô ngày càng gia tăng đã cho thấy căng thẳng ngày càng gia tăng và chúng tôi lo ngại rằng điều này sẽ lan sang ngày càng nhiều hộ gia đình.

Chúng tôi cũng đang thấy bằng chứng cho thấy thị trường việc làm đang hạ nhiệt ngay cả khi nó vẫn chưa xuất hiện trên bảng lương. Các thành phần việc làm của ISM đang nằm trong vùng bị thu hẹp, Liên đoàn Doanh nghiệp Độc lập Quốc gia cho thấy hoạt động tuyển dụng của các doanh nghiệp nhỏ yếu nhất kể từ tháng 5 năm 2020 trong khi tỷ lệ bỏ việc chậm lại - tỷ lệ người lao động bỏ việc để chuyển sang chủ mới mỗi tháng - chỉ ra một thị trường việc làm ít sôi động hơn với áp lực tiền lương giảm dần. Số lượng sa thải từ các nhà tuyển dụng lớn cũng đang gia tăng và chúng tôi dự kiến sẽ thấy mức tăng trưởng tiền lương chậm lại một cách có ý nghĩa trong suốt mùa xuân và mùa hè.

Mặc dù hiện tại, lạm phát vẫn cao hơn nhiều so với mục tiêu 2%, nhưng sức mạnh định giá của doanh nghiệp đang giảm bớt khi Fed Beige Book gần đây lưu ý rằng “các doanh nghiệp gặp khó khăn hơn trong việc chuyển chi phí cao hơn cho khách hàng của mình, những người ngày càng trở nên nhạy cảm với những thay đổi về giá”. Với chi phí nhà ở cũng sẽ giảm hơn nữa, chúng tôi dự đoán lạm phát sẽ quay trở lại mức 2% vào cuối năm nay.

Fed cắt giảm lãi suất từ tháng 6 để tránh suy thoái

Fed không muốn gây ra suy thoái kinh tế nếu có thể tránh được và chúng tôi tin rằng họ sẽ có thể bắt đầu chuyển chính sách tiền tệ từ vị thế hạn chế sang lập trường trung lập hơn trước mùa hè. Họ hiện đang đề xuất lãi suất quỹ trung lập của Fed là khoảng 2,5%, do đó, có khả năng cắt giảm tới 300 bp chỉ để chuyển sang “trung lập”. Chúng tôi nghĩ rằng họ sẽ không muốn đi xa đến vậy do viễn cảnh chính sách tài khóa lỏng lẻo đang diễn ra bất kể ai thắng cuộc bầu cử tổng thống vào tháng 11, nhưng chúng tôi dự đoán mức cắt giảm 125 điểm cơ bản trong năm nay, bắt đầu từ tháng 6, với 100 điểm cơ bản nữa vào năm 2025 như hy vọng tăng tốc để nền kinh tế hạ cánh nhẹ nhàng.

Không hoảng sợ làm chậm QT dự kiến từ Fed – Ý định lập kế hoạch có nhiều khả năng xảy ra hơn

Fed có thể có hoặc không có ý kiến về tốc độ thu hẹp bảng cân đối kế toán. Đây là một chủ đề được Fed cân nhắc trong năm nay, chủ yếu là khi Fed nhận thức được rằng lần cuối cùng họ thực hiện thắt chặt định lượng, mọi thứ đã bắt đầu dồn lại trên thị trường repo, vào thời điểm mà dự trữ (dư thừa) của ngân hàng đã rơi vào tay Mỹ. diện tích 1,5 tỷ USD.

Hiện tại, dự trữ ngân hàng đã tăng ở mức 3,6 nghìn tỷ USD, và do đó rất thoải mái, đây là di sản của việc nới lỏng định lượng do đại dịch gây ra. Ngoài ra còn có khoảng 400 tỷ USD sẽ được chuyển trở lại Fed thông qua cơ chế repo ngược. Sự kết hợp đó chính là biểu hiện của sự dư thừa dự trữ. Chương trình thắt chặt định lượng của Fed dự kiến sẽ lấy đi khoảng 95 tỷ USD mỗi tháng từ bảng cân đối kế toán của Fed do trái phiếu đáo hạn không được tái đầu tư. Trên thực tế, tốc độ này diễn ra ở tốc độ chậm hơn, gần 80 tỷ USD và đôi khi thấp hơn do các khoản thanh toán trước đảm bảo bằng thế chấp đã chậm lại. Con số này đạt mức 900 đến 950 tỷ USD mỗi năm. Với tốc độ đó, số dư repo dự trữ sẽ về 0 vào tháng 8.

Sau đó, dự trữ ngân hàng sẽ giảm. Để giảm dự trữ ngân hàng xuống còn 3 nghìn tỷ USD, có thể phải mất thêm bảy tháng. Về cơ bản, điều này cho chúng ta biết rằng Fed có thể và nên tiếp tục chương trình thắt chặt định lượng của mình cho đến năm 2024 và thoải mái cho đến năm 2025. Tuy nhiên, rất nhiều cuộc thảo luận ngoài kia xoay quanh việc Fed đặt ra kế hoạch rút lui khỏi QT. , hoặc ít nhất là một kế hoạch giảm tốc độ. Một kế hoạch giảm tốc có thể xảy ra dựa trên những gì Fed thường đưa ra. Nhưng chúng tôi nghi ngờ rằng sẽ sớm có bất kỳ lo lắng đáng kể nào về mặt này từ góc độ thanh khoản, ít nhất là không phải trong năm dương lịch 2024.

Vì vậy, đừng hoảng sợ ở đây và Fed có thể dễ dàng giao kế hoạch giảm tốc độ QT quan trọng cho vấn đề này vào một trong các cuộc họp tiếp theo vào tháng 5 hoặc tháng 6. Tỷ giá thị trường sẽ xem xét điều này, nhưng nó khó có thể thay đổi thị trường vào thời điểm này. Và thực sự, cuộc họp cụ thể này đang được coi là một cuộc họp không được kỳ vọng sẽ là động lực quan trọng đối với lãi suất thị trường, vì cuối cùng Fed sẽ chỉ ra dữ liệu mà tất cả chúng ta sẽ thấy trong những tháng tiếp theo.

FX: Vị thế lợi suất của đồng đô la rất mạnh, ngay cả khi không có Fed diều hâu

Gần đây, chúng tôi đã nhấn mạnh những rủi ro tăng giá đối với đồng đô la do vị thế lợi suất cơ bản vẫn còn mạnh của nó và cuối cùng chúng tôi cũng quan sát thấy một số hoạt động mua đồng đô la trên diện rộng khi chúng tôi viết bài này. Những ngày tới sẽ cho chúng ta biết thị trường ngoại hối đang định vị ở đâu trong bối cảnh bất ngờ mang tính diều hâu và ôn hòa đối với cuộc họp của Fed.

Hãy nhớ rằng chỉ một tuần trước, thị trường đã bị nhầm lẫn bởi lời khai trước quốc hội của Powell, không chứng thực được những kỳ vọng diều hâu. Điều đó có thể ngăn cản việc mua USD mạnh hoàn toàn dựa trên những kỳ vọng liên quan đến FOMC trong vài ngày tới. Chúng tôi tin rằng lần đặt cược diều hâu này có thể lại bị đặt nhầm chỗ vì Fed nên nhắc lại quan điểm tương đối lạc quan về giảm phát và vẫn gợi ý về việc nới lỏng tiền tệ trong thời gian tới. Rủi ro tăng giá chính đối với đồng đô la là sự điều chỉnh cao hơn trong các biểu đồ dấu chấm, nhưng ngay cả khi đó, chúng tôi vẫn khó thấy điều này có tác động lâu dài đến FX nếu - như có vẻ như vậy - Fed sẽ tiếp tục chỉ ra vai trò quan trọng của các chính sách sắp tới. các đợt phát hành dữ liệu thường được cho là sẽ bắt đầu có một số dấu hiệu giảm nhẹ.

Tuy nhiên, chúng tôi kỳ vọng EUR/USD sẽ bước vào tuần FOMC với động lực nhẹ nhàng hơn vì nó phần nào kết nối lại với chênh lệch lãi suất ngắn hạn đã giảm: trên thị trường hoán đổi hai năm, điều này đã mở rộng hơn nữa theo hướng có lợi cho đồng đô la gần đây (-135 bp). Quan điểm trung hạn của chúng tôi vẫn không thay đổi và đồng đô la giảm giá khi chúng tôi thấy Fed cắt giảm mạnh từ tháng 6, nhưng chúng tôi vẫn có thể thấy khả năng phục hồi của đồng đô la trong tháng 3 khi dữ liệu quan trọng nhất cho tháng 2 đã được công bố và có kết quả tích cực đối với đồng bạc xanh.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

- Chiến lược đầu tư hiệu quả bền vững của Giao Lộ Đầu Tư xem báo cáo qua Myfxbook

ING Global Economics Team