Mô hình nến đảo chiều mạnh trong tài chính cần nắm vững

Mô hình nến đảo chiều tăng thường xuất hiện sau một xu hướng giảm, nó cho thấy giá đổi chiều có xu hướng sẽ đi lên. Mô hình nến đảo chiều giảm xuất hiện sau một xu hướng tăng, điều này cho thấy giá đổi chiều sẽ đi xuống.

Mô hình nến đảo chiều là một trong những yếu tố rất quan trọng giúp nhiều nhà đầu tư, những trader đang giao dịch trên thị trường tài chính nắm bắt được thời điểm giá đảo chiều để có thể đưa ra những quyết định vào lệnh, thoát lệnh an toàn. Vậy, có những mô hình nến đảo chiều nào, cách đọc mô hình nến và những lưu ý khi sử dụng các mô hình này ra sao, khám phá ngay bài viết dưới đây để hiểu rõ được các kiến thức này nhé.

Mô hình nến đảo chiều là gì?

Mô hình nến đảo chiều là gì?

Mô hình nến đảo chiều là mô hình dự báo cho những nhà giao dịch biết được điểm đảo chiều của giá, có thể xảy ra tại một thời điểm trên thị trường. Các mô hình nến đảo chiều này sẽ diễn ra từ từ, được thể hiện dưới nhiều hình thức khác nhau. Nhờ vào mô hình nến đảo chiều này, mà người giao dịch sẽ đưa ra những quyết định nên vào lệnh hay thoát lệnh, từ đó có thể kiếm được lợi nhuận. Hiện nay trên thị trường, có rất nhiều những mô hình nến đảo chiều và điều các nhà đầu tư giao dịch cần làm là tìm ra những mô hình đáng tin cậy nhất, tốt, phù hợp với phong cách giao dịch của mình. Bất kỳ nhà đầu tư giao dịch nào cũng coi đây là điểm mấu chốt để có thể vào hoặc thoát lệnh giao dịch.

Các mô hình nến đảo chiều trong chứng khoán không chỉ hữu ích cho những nhà đầu tư mới vào giao dịch. Mà ngay cả với các nhà đầu tư chuyên nghiệp, cũng sử dụng chúng như là 1 trong các phương tiện chính để dự báo xu hướng giá trong tương lai.

40 mô hình nến đảo chiều trên thị trường hiện nay

40 mô hình nến đảo chiều trên thị trường hiện nay

Tổng hợp 40 mô hình nến đảo chiều sau sẽ giúp cho những nhà đầu tư hiểu biết thêm về thị trường cũng như phân tích được xu hướng trước khi bắt đầu giao dịch.

Sau đây là danh sách 40 mô hình nến đảo chiều trên thị trường. Trong số đó có một số các mô hình là trường hợp đặc biệt của các mô hình nến đảo chiều cơ bản.

1. Mô hình nến đảo chiều Hammer

2. Mô hình nến đảo chiều Hanging Man

3. Mô hình nến đảo chiều Bullish Engulfing

4. Mô hình nến đảo chiều Bearish Engulfing

5. Mô hình nến đảo chiều Dark-Cloud Cover

6. Mô hình nến đảo chiều Piercing Pattern

7. Mô hình nến đảo chiều On-Neck

8. Mô hình nến đảo chiều In-Neck

9. Mô hình nến đảo chiều Thrusting

10. Mô hình nến đảo chiều The Morning Star

11. Mô hình nến đảo chiều The Evening Star

12. Mô hình nến đảo chiều The Morning Doji Stars

13. Mô hình nến đảo chiều Abandoned Baby Top

14. Mô hình nến đảo chiều Abandoned Baby Bottom

15. Mô hình nến đảo chiều Evening Doji Stars

16. Mô hình nến đảo chiều The Shooting Star

17. Mô hình nến đảo chiều The Inverted Hammer

18. Mô hình nến đảo chiều The Harami

19. Mô hình nến đảo chiều The Harami Cross

20. Mô hình nến đảo chiều Tweezers Tops

21. Mô hình nến đảo chiều Tweezers Bottoms

22. Mô hình nến đảo chiều Bullish Belt Hold

23. Mô hình nến đảo chiều Bearish Belt Hold

24. Mô hình nến đảo chiều Upside-Gap Two Crows

25. Mô hình nến đảo chiều Mat-Hold

26. Mô hình nến đảo chiều Three Black Crows

27. Mô hình nến đảo chiều Bullish Counterattack

28. Mô hình nến đảo chiều Bearish Counterattack

29. Mô hình nến đảo chiều Three Mountains

30. Mô hình nến đảo chiều Three Rivers

31. Mô hình nến đảo chiều Three Buddha Top

32. Mô hình nến đảo chiều Three Buddha Bottom

33. Mô hình nến đảo chiều Dumpling Tops

34. Mô hình nến đảo chiều Fry Pan Bottoms

35. Mô hình nến đảo chiều Tower Tops

36. Mô hình nến đảo chiều Tower Bottoms

37. Mô hình nến đảo chiều Doji

38. Mô hình nến đảo chiều Long-Legged Doji

39. Mô hình nến đảo chiều Gravestone Doji

40. Mô hình nến đảo chiều Dragonfly Doji

Các dạng mô hình nến đảo chiều thường xuất hiện ở cuối xu hướng giá, ở trên cùng hoặc dưới cùng của xu hướng tùy thuộc vào từng trường hợp. Sau khi các nhà đầu tư thấy một mô hình đảo chiều xu hướng xuất hiện trên biểu đồ, thì xu hướng thị trường sẽ đảo ngược dần dần.

Phân loại các dạng mô hình nến đảo chiều

Phân loại các dạng mô hình nến đảo chiều

Những mô hình nến đảo chiều là: mô hình nến đảo chiều tăng và mô hình nến đảo chiều giảm.

Mô hình nến đảo chiều tăng thường xuất hiện sau một xu hướng giảm, nó cho thấy giá đổi chiều có xu hướng sẽ đi lên.

Mô hình nến đảo chiều giảm xuất hiện sau một xu hướng tăng, điều này cho thấy giá đổi chiều sẽ đi xuống.

Các mô hình nến đảo chiều tăng

Các dạng mô hình nến đảo chiều tăng giá là loại nến báo hiệu thị trường sắp chuyển từ giảm giá sang thị trường tăng giá. Danh sách những mô hình nến đảo chiều tăng phổ biến được liệt kê dưới đây:

1. Mô hình nến đảo chiều Dragonfly Doji (Nến doji chuồn)

Mô hình nến đảo chiều Dragonfly Doji (Nến doji chuồn)

Mô hình nến đảo chiều Dragonfly Doji đây là một trong những mô hình nến đảo chiều của nhóm nến Doji, mô hình này rất phổ biến bởi hiệu quả cao. Hình dạng của mô hình nến đảo chiều Dragonfly Doji khá đặc biệt, Dragonfly Doji có thân hình nhỏ bé sẽ cho bạn biết rằng giá mở cửa và đóng cửa bằng nhau.

Bởi vì nó thuộc về nhóm mô hình nến Doji, mô hình này cũng cho thấy sự thiếu quyết đoán của thị trường giao dịch, cả người mua và người bán phải vật lộn kiểm soát thị trường. Tuy nhiên, đến cuối phiên giao dịch phía người mua chiến thắng dần và kết thúc phiên với chiến thắng thuộc về họ. Tại thời điểm đó, xu hướng giá của thị trường đảo ngược lên và kết thúc với mức cao trong phiên.

Phần bóng dài của mô hình nến đảo chiều Dragonfly Doji phản ánh rằng áp lực do nhiều người mua tạo ra là rất lớn, bóng càng dài, lực càng lớn và khả năng thị trường đảo ngược xu hướng càng cao.

Với mô hình nến đảo chiều tăng giá thì nến Dragonfly Doji sẽ là mẫu mô hình mà các nhà đầu tư nên quan tâm nhất trong số 4 mẫu doji như ảnh trên.

- Mô hình Dragonfly Doji này cũng là một mô hình nến đơn, nó thường xuất hiện ở cuối xu hướng giảm (đáy xu hướng).

- Thân nến thường rất ngắn và bóng dưới rất dài

- Phần bên trên của bóng nến có thể vắng mặt hoặc hiện diện, nhưng nó cũng rất ngắn.

2. Mô hình nến Bullish Engulfing (Nến nhấn chìm tăng)

Mô hình nến Bullish Engulfing (Nến nhấn chìm tăng)

Tương tự như mô hình nến đảo chiều Doji chuồn, mô hình nến Bullish Engulfing cũng xuất hiện ở cuối một xu hướng giảm. Các nhà đầu tư lưu ý, mẫu nến nhấn chìm tăng buộc phải nằm ở cuối xu hướng giảm chúng mới mang lại hiệu quả cao. Đặc biệt nếu Bullish Engulfing lại nằm đúng vùng kháng cự thì hiệu quả của mô hình nến đảo chiều này sẽ càng có giá trị hơn.

Mô hình nến đảo chiều Bullish Engulfing mang ý nghĩa là nến nhấn chìm tăng, ngược với mẫu này chính là nhấn chìm giảm.

Nến nhấn chìm tăng Bullish Engulfing đây là mẫu mô hình 2 nến chứ không phải là mẫu nến đơn như mô hình nến Doji, để có thể hình thành được theo đúng nghĩa của chữ này buộc sẽ phải có một nến che phủ toàn bộ cây nến còn lại và thường là độ dài của cây nến thứ 2 sẽ lớn hơn rất nhiều so với cây nến thứ nhất.

Đặc điểm mô hình nến đảo chiều Bullish Engulfing:

- Cây nến thứ 1 là cây nến giảm, là cây Doji thì càng tốt.

- Cây nến thứ 2 là cây nến tăng bao trùm toàn bộ thân cây nến thứ nhất. Chỉ cần che phủ phần của thân nến không nhất thiết cần phải che phủ toàn bộ cả râu nến.

- Tín hiệu đảo chiều sẽ trở nên mạnh mẽ hơn khi cây nến đỏ là cây nếu đảo chiều Doji.

Ý nghĩa của mô hình nến Bullish Engulfing (Nến nhấn chìm tăng)

Sau một đà giảm mạnh mẽ, nến tăng xuất hiện với thân nến lớn cảm giác như nuốt chửng cả cây nến đỏ trước đó, nên mô hình nến Bullish Engulfing mới mang ý nghĩa mạnh mẽ về sự đảo chiều.

Trong khi đó, khi cây nến xanh có xu hướng tăng xuất hiện có thể cho thấy phe mua đang đổ xô vào thị trường khống chế xu hướng giảm, lấy đà để đẩy giá tăng lên. Sau khi cây nến xanh kết thúc, sẽ có nhiều nhà đầu tư giao dịch một lần nữa mong muốn xác định xem đây có thực sự là điểm khởi đầu cho xu hướng tăng hay không, vì có lẽ đó họ sẽ có thể là sẽ đẩy giá xuống những vùng hỗ trợ chính và chống lại hành vi giá đang tăng kia. Nhưng, các phe bán dường như không đủ sức để đẩy giá xuống hơn nữa, nên cuối cùng lại tiếp tục tạo ra các cây nến xanh. Và đây cũng chính là lúc để xác nhận xu hướng tăng chuẩn bị bắt đầu.

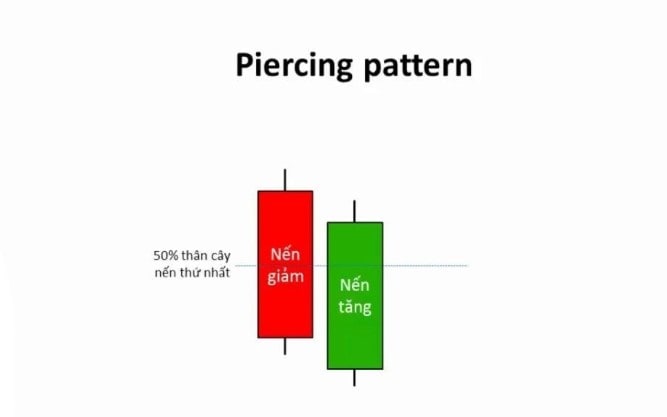

3. Mô hình nến đảo chiều Đường nhọn - nến Piercing Pattern

Mô hình nến đảo chiều Piercing Pattern (Nến Đường nhọn)

Đặc điểm mô hình nến đảo chiều Piercing Pattern (Nến Đường nhọn)

Mô hình nến đảo chiều Piercing Pattern là mô hình hai nến tương tự như nến đảo chiều nhấn chìm tăng Bullish Engulfing, gồm nến giảm và nến tăng. Mô hình nến đường nhọn này sẽ xuất hiện ở cuối xu hướng giảm giá. Cây nến thứ nhất là nến giảm lớn, cây nến thứ hai là nến tăng giá và phải có chiều dài tối thiểu bằng 50% so với nến giảm. Mức giá mở cửa của cây nến thứ 2 phải tạo ra được một khoảng cách biệt lớn so với cây nến thứ nhất và mức giá đóng cửa của cây nến thứ 2 này cũng phải trên 50% so với cây nến thứ nhất.

Ý nghĩa của mô hình nến đảo chiều Piercing Pattern (Nến Đường nhọn)

Mô hình nến đảo chiều Piercing Pattern (Nến Đường nhọn) xuất hiện với ý nghĩa giúp cho phe tăng giá nắm bắt được tình hình và làm chủ được thị trường. Điều này có thể hiểu khi đến cuối xu hướng giảm, cây nến thứ nhất là cây nến đỏ sẽ xuất hiện, tiếp đến, nếu nến tiếp theo xuất hiện là cây nến xanh thì việc tăng giá có thể xảy ra, điều này đồng nghĩa với việc rằng khoảng Gap sẽ xuất hiện, khoảng cách giữa mức giá tăng và giá giảm ngắn lại. Khi đó, đến giai đoạn cuối phiên, phe tăng giá phải đẩy giá trở lại để lấy lại khoản vốn đã mất từ cây nến đỏ xuất hiện từ trước đó.

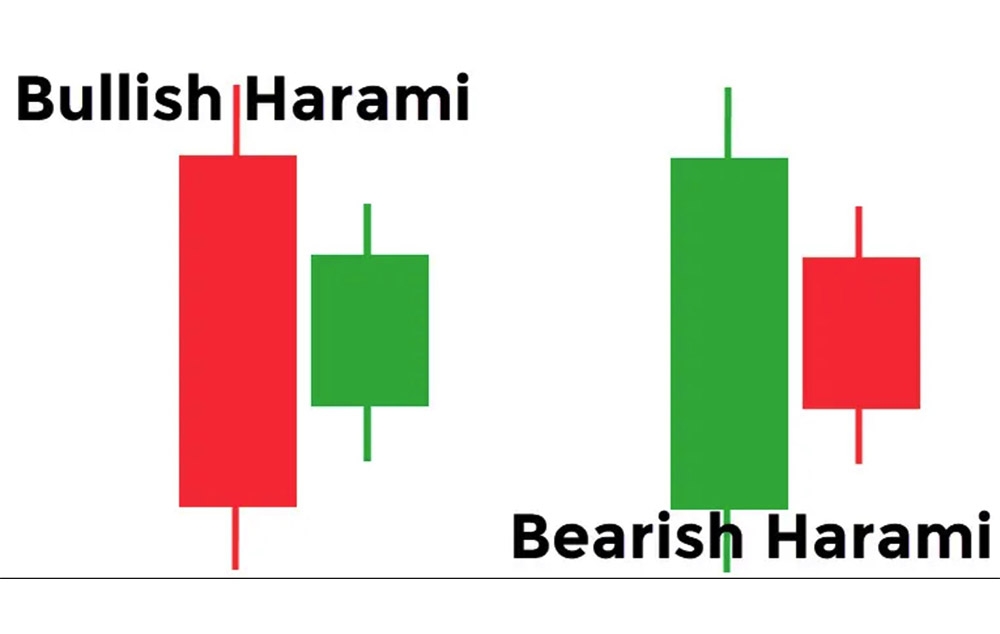

4. Mô hình nến Bullish Harami

Mô hình nến Bullish Harami

Mô hình nến đảo chiều Bullish Harami là một mô hình hai nến thường được tìm thấy để đánh dấu sự đảo chiều nằm cuối một xu hướng giảm. Với cây nến thứ hai có màu xanh là cây tương đối nhỏ hơn cây nến thứ nhất có màu đỏ. Giá mở của cây nến xanh đã tăng cao hơn so với giá đóng cửa của cây nến đỏ nên tạo ra một khoảng Gap. Giá mở và đóng của cây nến xanh nằm trong giá mở và đóng của cây nến đỏ. Từ “Harami” trong tiếng Nhật có nghĩa là một phụ nữ mang thai hoặc cơ thể nên hay được gọi mà nến mẹ bồng con tăng.

Đặc điểm của mẫu nến Bullish Harami

- Được cấu tạo bởi 2 nến.

- Cây nến thứ nhất với dạng mô hình nến đảo chiều Bullish Harami sẽ là cây nến màu đỏ dài.

- Cây nến thứ hai là một cây nến xanh, nến tăng giá.

- Nếu cây nến thứ nhất được coi là cây nến mẹ (nến màu đỏ), cây nến thứ hai là nến tăng, trong đó cây nến thứ 2 màu xanh sẽ có kích thước nhỏ hơn cây nến đỏ thứ nhất.

- Cây nến màu xanh thứ 2 này trong mô hình đảo chiều Bullish Harami chính là phải tạo ra được một khoảng giá trống, nến thứ 2 phải tương đường được 25% cây nến thứ nhất.

- Đó là lý do chính mà mô hình nến đảo chiều Bullish Harami được gọi là nến mẹ bồng con. Giống như cái bụng bầu được nhô ra khỏi cơ thể.

Ý nghĩa của mô hình nến đảo chiều Bullish Harami

Nếu một xu hướng giảm đã có hiệu lực trong quá trình đầu tư giao dịch thì sẽ xuất hiện trạng thái cây nến thứ nhất màu đỏ dài đóng cửa. Khi đó, giá của cây nến mở cửa tiếp sẽ tạo ra một khoảng giá chênh lệch so với mức giá đóng cửa trước đó. Lúc này, chắc hẳn phe giảm sẽ sợ rằng phe tăng đã làm chủ được tình hình và đã kiểm soát được tình thế. Vì vậy, khi đầu tư, nếu các nhà đầu tư thấy cây nến xanh đứng sau Bullish Harami thì đồng nghĩa với việc xu hướng đang dần đảo ngược và đây được coi là một tín hiệu tốt để mua đó.

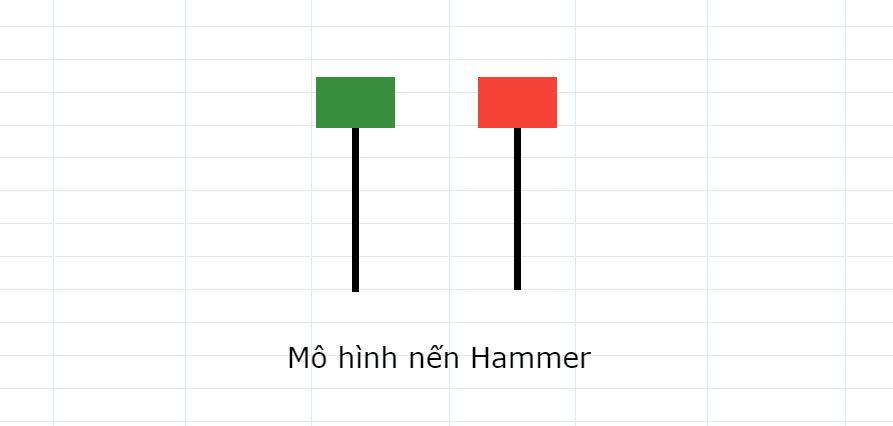

5. Mô hình nến Hammer (Nến búa)

Mô hình nến Hammer (Nến búa)

Mô hình nến đảo chiều Hammer là mô hình nến đơn, khi ta thấy mô hình nến Hammer xuất hiện trên biểu đồ giao dịch với xu hướng giảm thì cảnh bảo xu hướng có thể đảo chiều thành xu hướng tăng.

Nến Hammer khá giống với nến Doji, cột nến có một bóng nến dài, tối thiểu gấp đôi chiều dài thân nến nhưng chúng không hoàn toàn co cụm lại nằm ở giữa cây nến. Mà thay vào đó chúng dịch chuyển hoàn toàn thân nến lên phía trên đầu, hoặc xuống phía dưới, chỉ với 1 chút bóng nến đi kèm cùng phần râu nến cực dài.

Đặc điểm của mẫu nến Hammer (Nến búa)

Mô hình nến đảo chiều Hammer được cấu tạo bởi thân nến nhỏ, râu nến dài tối thiểu gấp 2 lần so với thân nến. Lý do vì sau một đà giảm, xuất hiện cây nến búa cho thấy phe mua đang dần được phục hồi, khi đó phe bán cố đẩy giá xuống đã bị phe mua phản kháng, kéo ngược giá trở lại. Màu sắc cây nến xanh đỏ tùy ý. Và chúng thường xuất hiện tại cuối của xu hướng giảm. Trường hợp cây nến Hammer sẽ hiểu quả nếu xu hướng giảm là 3 cây nến đỏ liên tiếp và khi Hammer hình thành cây tiếp theo nên là một cây nến tăng.

- Bóng nến Hammer trên rất ngắn hoặc rất ngắn.

- Thân của mô hình nến Hammer nhỏ, có thể là nến tăng hoặc nến giảm.

- Bóng của cây nến dưới dài gấp 2 đến 3 lần thân nến.

Ý nghĩa của mô hình nến đảo chiều Hammer

- Khi thị trường bắt đầu mở cửa, bên phe bán đã kiểm soát thị trường và đẩy giá xuống rất thấp.

- Ở đỉnh điểm của phe bán khi mà lúc giá thấp nhất, áp lực mua khổng lồ xuất hiện và đẩy giá tăng cao hơn.

- Áp lực mua quá mạnh đến nỗi giá đóng cửa về sát với giá mở cửa cụ thể bóng dưới không có hoặc rất ngắn.

- Vậy mô hình nến Hammer cho chúng ta thấy sự từ chối của giá thấp hơn, lực bán đã suy yếu và xu hướng có thể đảo chiều diễn ra.

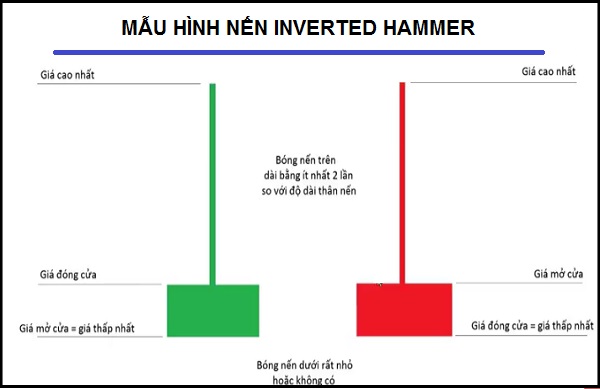

6. Mô hình nến búa ngược - Inverted Hammer.

Mô hình nến Inverted Hammer (Nến búa ngược)

Tương tự như mô hình nến búa Hammer, nến búa ngược Inverted Hammer cũng cho tín hiệu đảo chiều tăng và nằm ở cuối xu hướng giảm. Mặc dù 2 mô hình nến này chúng hoàn toàn trái ngược nhau như chính tên gọi, một nến hướng đuôi xuống dưới, một nến đưa đuôi lên cao. Mặc dù vậy, nến Inverted Hammer cần sử dụng kết hợp với một cây nến sau đó thì mới đem lại hiệu quả. Tuy nhiên, với tình hình diễn biến tâm lý đằng sau, thì cả hai mô hình này thực sự đều cho tín hiệu là tăng giá. Dĩ nhiên là độ tin cậy và cách để sử dụng của chúng sẽ khác nhau.

Đặc điểm của mô hình nến búa ngược Inverted Hammer

- Nếu búa ngược Inverted Hammer có phần thân nhỏ, bóng trên nến có độ dài lớn, bóng dưới ngắn.

- Mô hình này cũng có thể có màu xanh hoặc màu đỏ.

- Có thể là mô hình nến tăng hoặc một nến giảm.

- Thường sẽ xuất hiện tại đáy của xu hướng giảm.

Mô hình nến búa ngược Inverted Hammer có ý nghĩa gì?

Khi một xu hướng giảm, giá liên tục bị đẩy xuống thấp hơn. Lúc này bên mua đã có đủ tiềm năng thế mạnh, họ đẩy giá lên cao hơn trong một thời gian ngắn. Khi đó người mua dùng toàn lực để đưa giá lên cao nhất có thể hành động này sẽ tạo ra bóng nến dài.

Tuy nhiên, sẽ không duy trì được lâu sự tăng giá đó, thị trường quay trở lại với gần mức mở cửa. Bên cạnh đó, bóng nến dưới ngắn cho thấy giá cũng không thể giảm xuống dưới quá sâu được do bên mua phòng thủ mạnh. Mô hình nến đảo chiều Inverted Hammer thể hiện thị trường đã bắt đầu manh nha thăm dò rằng mức giá phía trên với mong muốn đẩy giá tăng cao hơn nữa.

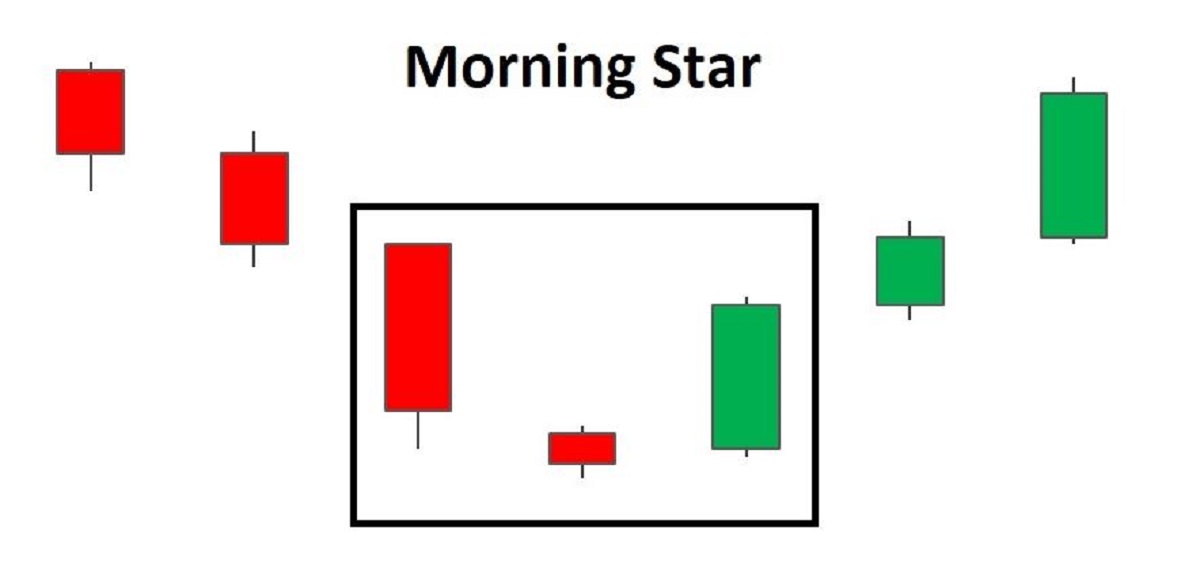

7. Mô hình nến sao Mai - Morning Star

Mô hình nến Morning Star (Nến sao Mai)

Mô hình nến Sao mai - Morning Star là mẫu mô hình 3 cây nến với cây nến đầu tiên là một cây nến dài màu đỏ, cây thứ hai là một cây nến tương tự như Doji / Hammer / Inverted Hammer chỉ cần là cây nến giữa có giá mở tương tự như giá đóng cửa là được và cây nến thứ ba là một cây nến dài màu xanh lá cây.

Đặc điểm của mô hình nến đảo chiều Morning Star (mô hình sao Mai)

Được cấu tạo bởi 3 cây nến. Cây nến thứ nhất là cây nến giảm, cây nến thứ 2 có thân hình nhỏ, một cây nến Doji tăng hoặc giảm như ngôi sao sáng. Cây nến thứ 3 sẽ là cây nến tăng với cỡ lớn. Mô hình này xuất hiện báo hiệu ở xu hướng giảm. Nếu một cây nến giảm tức phe bán vẫn đang kiểm soát được, cây nến thứ 2 với hình dạng giống nến Doji sẽ hình thành thị trường bắt đầu lưỡng lự. Cây nến số 3 tăng cho thấy lực mua mới xuất hiện tạo nên áp lực đẩy giá tăng lên. Đảo chiều sẽ diễn ra.

Ý nghĩa của mô hình nến đảo chiều Moring Star – sao Mai

Tiếp tục, với lực mua mới xuất hiện, nhiều người bán đã dần chuyển sang phe mua và tạo ra áp lực và đẩy giá lên cuối cùng đóng cửa ở mức cao cho thấy bên mua đã vùng lên để làm chủ tình thế. Tại thời điểm này, nhiều người vào lệnh bán ở cây nến số 1 và cây nến số 2 đã chịu một khoản lỗ kha khá. Khi một số người phải cắt lỗ hay thậm chí chuyển qua bên mua, giá sẽ tăng lên và hỗ trợ thị trường đảo chiều.

8. Mô hình nến Bullish Abandoned Baby (Nến em bé bị bỏ rơi)

Mô hình nến Bullish Abandoned Baby (Nến em bé bị bỏ rơi)

Đây là mô hình nến đảo chiều với 3 cây nến với 2 cây ở ngoài to lớn hay gọi là nến Bố giảm, nến Mẹ tăng ở giữa là cây nến con dạng nến Doji nhỏ tách biệt hoàn toàn với 2 cây nến to kia. Khoảng cách rõ ràng này làm cho cây nến con có cảm giác như bị bỏ rơi, lạc lõng giữa hai cây nên lớn giống như em bé bị bỏ rơi.

Mô hình nến đảo chiều này có thể xảy ra vào cuối đợt tăng giá. Chủ yếu ở mô hình nến đảo chiều trong chứng khoán vì hay có Gap xảy ra. Tuy nhiên mô hình nến này xảy ra thì hoàn toàn đáng tin cậy.

Đặc điểm của mô hình nến Bullish Abandoned Baby (Nến em bé bị bỏ rơi)

- Mô hình nến đảo chiều Bullish Abandoned Baby được cấu tạo bởi 3 cây nến.

- Cây nến 1 là cây nến giảm giá vẫn theo xu hướng trước đó.

- Cây thứ 2 là 1 cây nến Doji phải tạo ra 1 khoảng cách rõ rệt so với 2 cây nến còn lại, tạo cảm giác như bị bỏ rơi, lạc lõng giữa 2 cây nến lớn.

Ý nghĩa của mô hình nến đảo chiều Bullish Abandoned Baby - Em bé bị bỏ rơi

Ý nghĩa của mô hình nến đảo chiều Bullish Abandoned Baby – Em bé bị bỏ rơi

Mô hình nến đảo chiều Bullish Abandoned Baby xuất hiện trong một xu hướng giảm, sau khi một loạt các nến giảm có mức giá đóng cửa càng ngày càng thấp hơn. Đây là 1 dạng mô hình nến đảo chiều rất hiếm gặp vì cấu tạo của nó sẽ là một cây nến Doji với các khoảng trống xuất hiện ở các nến trước và cây nến đứng đằng sau nến Doji.

Thị trường lúc này đang theo xu hướng giá giảm với một lực bán cực mạnh khiến cho cây nến ngày thứ nhất là cây nến giảm mạnh. Tuy nhiên, cho đến ngày thứ 2 do biên độ dao động mua và bán hẹp đến mức giá đóng cửa gần bằng với giá mở cửa, tạo nên một cây nến doji và một khoảng trống so với cây nến trước đó. Tới ngày thứ 3 xuất hiện 1 cây nến tăng giá gần như không có bóng nến khiến cho chúng tạo thêm 1 khoảng trống theo hướng ngược lại. Và cũng chính khoảng trống tăng giá trên mà cây nến thứ ba đã giúp mô hình nến đảo chiều Bullish Abandoned Baby được hoàn thành, dự đoán giá có xu hướng là sự phục hồi sẽ tiếp tục ở mức cao hơn nữa kích hoạt cho xu hướng tăng trên quy mô lớn.

Một số những mô hình nến đảo chiều giảm giá

Như vậy ta thấy trên đây là một số các mô hình nến đảo chiều tăng, thực tế sẽ còn nhiều mẫu nến đảo chiều tăng khác nữa. Tuy nhiên Mytrade tin rằng đây cũng là những mô hình nến đảo chiều hiệu quả nhất và các nhà đầu tư cũng chỉ cần nắm vững bấy nhiêu mô hình là cũng đủ để giao dịch rồi.

Cũng giống như các mô hình nến đảo chiều tăng, các mô hình nến đảo chiều giảm sẽ xuất hiện ở đỉnh của xu hướng tăng. Là dấu hiệu để nhận thấy phe mua có thể đã kiệt sức, yếu và suy giảm hoặc mệt mỏi không thể đẩy giá lên cao được hơn nữa. Nên rất có thể sẽ sảy ra xu hướng đảo chiều và lao xuống. Nếu như các nhà đầu tư không thích bắt đáy, bắt đỉnh thì những mẫu mô hình nến đảo chiều giảm này nhà đầu tư cũng có thể dùng để xác định điểm thoát lệnh, rất hiệu quả.

Các mô hình nến đảo chiều giảm xuất hiện nhiều như:

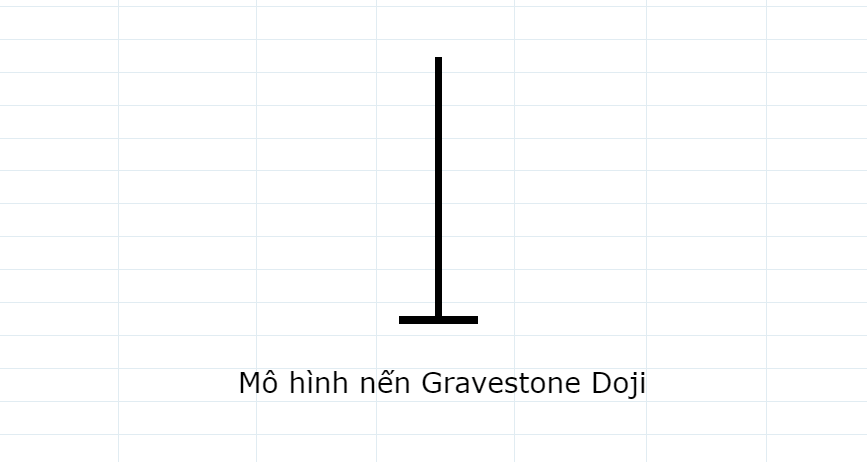

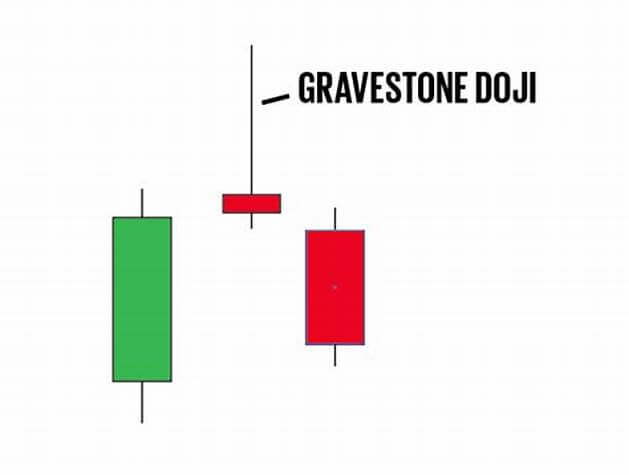

1. Mô hình nến đảo chiều Doji bia mộ - Gravestone Doji

Mô hình nến đảo chiều Gravestone Doji (Doji bia mộ)

Gravestone Doji là một mô hình nến đơn, khi mô hình nến Doji bia mộ - Gravestone Doji xuất hiện trong xu hướng tăng thì cảnh báo xu hướng sẽ có thể đảo chiều thành xu hướng giảm. Mô hình nến Gravestone Doji có đặc điểm như sau:

Các đặc điểm của mô hình nến Gravestone Doji

Nhắc đến mô hình nến Doji bia mộ, chắc hẳn các nhà đầu tư nghĩ đến ngay đến viễn cảnh không mấy lạc quan tích cực. Và sự thật đúng là như vậy, khi xuất hiện mô hình nến Gravestone Doji thì cũng là lúc giá bắt đầu có dấu hiệu đảo chiều từ tăng sang giảm và mô hình nến này nằm ở cuối xu hướng tăng.

- Mô hình nến đảo chiều Gravestone Doji là mô hình nến đơn duy nhất.

- Với dạng là nến Doji bóng dài với giá mở cửa và đóng cửa bằng nhau hoặc gần bằng nhau.

- Không có thân nến và bóng nến dài.

Ý nghĩa của mô hình nến đảo chiều Gravestone Doji (Doji bia mộ)

Mô hình nến đảo chiều Gravestone Doji (Doji bia mộ)

- Khi xuất hiện mẫu mô hình nến đảo chiều này cho thấy thời điểm thị trường mở cửa, phe mua vẫn hoàn toàn chiếm ưu thế, kiểm soát hoàn toàn, cố gắng đẩy giá lên cao hơn nữa.

- Nhưng tới cuối phiên phe bán xuất hiện quyết tâm áp đảo cây nến đã kéo giá xuống, khiến cho cây nến dần rút chân và cuối cùng đẩy giá đóng cửa và giá mở cửa bằng nhau.

- Chính vì thế để tăng hiệu quả của mô hình nếu Gravestone Doji (doji bia mộ) có bóng nến trên càng dài thì áp lực bán ra càng mạnh càng cho thấy xu hướng đảo chiều có khả năng cao được hình thành.

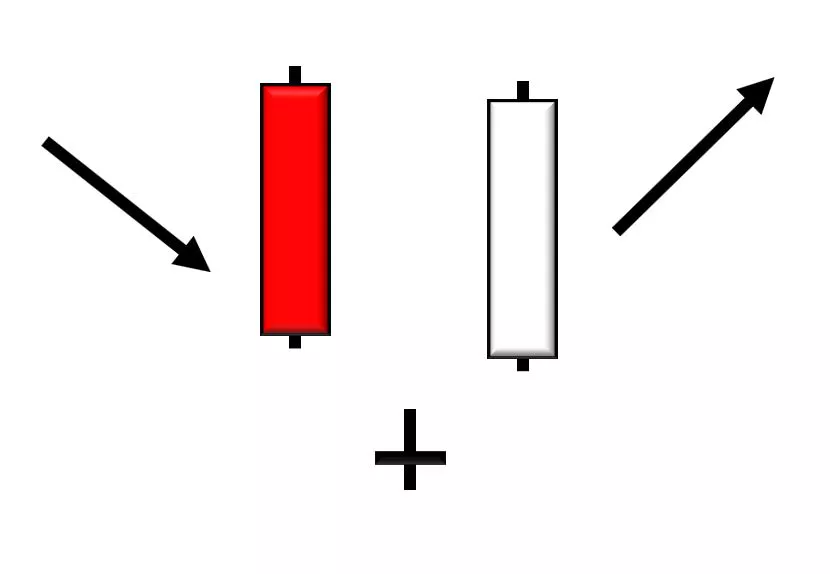

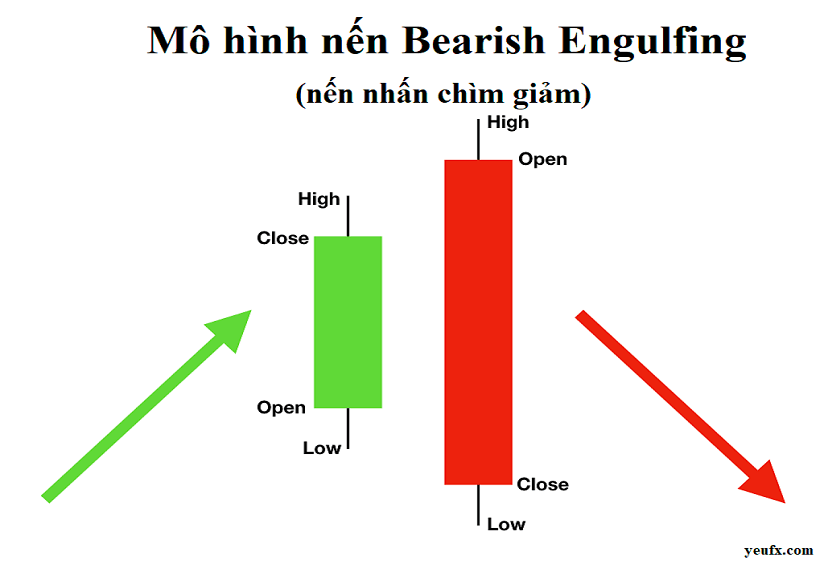

2. Mô hình nến đảo chiều nhấn chìm giảm - Bearish Engulfing

Mô hình nến đảo chiều Bearish Engulfing (nhấn chìm giảm)

Mô hình nến Bearish Engulfing là mô hình nến đôi đảo chiều giảm, xuất hiện trong xu hướng tăng. Và có đặc điểm như sau:

Đặc điểm của mô hình nến đảo chiều Bearish Engulfing (nhấn chìm giảm)

- Đây là mẫu mô hình nến đôi (hai cây nến)

- Vị trí xuất hiện là đỉnh xu hướng tăng.

- Cây nến thứ nhất sẽ là nến tăng giá.

- Cây nến thứ 2 sẽ là nến giảm giá với phần thân nến phải bao trùm vẹn cây nến thứ nhất. Cây nến này là cây nến đỏ giảm phải có giá mở cửa cao hơn giá đóng cửa của cây nến xanh thứ nhất.

- Độ dài cây nến thứ 2 Nhấn Chìm phải áp đảo toàn bộ thân nến xanh phía trước.

- Giá đóng cửa của cây nến đó phải thấp hơn giá mở cửa của cây nến xanh phía trước.

Ý nghĩa của mô hình nến đảo chiều Bearish Engulfing (nhấn chìm giảm)

- Với cây nến thứ nhất, phe mua đang kiểm soát khi họ đẩy giá đóng cửa cao hơn giá giờ mở cửa.

- Tại cây nến thứ hai, lúc này áp lực bán mạnh và đẩy giá đóng cửa thấp hơn cây nến đầu tiên - điều này thể hiện phe mua đã chiến thắng trong trận chiến kể từ bây giờ.

- Mô hình nến đôi Bearish Engulfing cho bạn biết phe bán đã áp đảo phe mua và hiện đang kiểm soát thị trường. Đặc biệt mô hình nến Bearish Engulfing gồm 2 cây nến chính là Shooting Star 1 nến trên khung thời gian lớn gấp 2 lần.

3. Mô hình nến đảo chiều nến bắn sao - Shooting Star

Mô hình nến đảo chiều là mẫu nến có hơi hướng khá giống với các mẫu nến Doji với bóng nến dài cùng thân nến ngắn. Nhưng so với nến Doji thì phần thân nến của nến Shooting Star (nến bắn sao) vẫn sẽ lớn hơn điều này cũng cho thấy giá đóng cửa và mở cửa của mô hình nến Shooting Star (nến bắn sao) có vẻ như xấp xỉ bằng nhau.

Đặc điểm của mô hình nến Shooting Star (nến bắn sao)

- Bóng cây nến trên dài gấp 2 hoặc 3 lần thân nến (càng dài càng tốt)

- Thân cây nến nhỏ, có kích thước lớn hơn so với cây nến Doji

- Bóng cây nến dưới gần như không có hoặc ngắn

- Màu sắc cây nến không quan trọng có thể là màu xanh (nến tăng) hoặc màu đỏ (nến giảm)

Ý nghĩa của mô hình nến Shooting Star (nến bắn sao)

Mô hình nến bắn sao sẽ xuất hiện khi phiên giao dịch đang có xu hướng tăng nhanh và mạnh. Sau đó, giá sẽ được đẩy dần xuống để gần với mức giá mở cửa trước khi cây nến đóng cửa. Để xác nhận mẫu cây nến này có thực sự xuất hiện hay không, các nhà đầu tư giao dịch nên chờ sự xuất hiện của cây nến tiếp theo, nếu đó là nến giảm thì nên vào lệnh. Khi sử dụng mô hình nến đảo chiều Shooting Star, các nhà đầu tư nên sử dụng thêm sóng Elliott Wave, RSI, MACD hoặc đường MA hỗ trợ để tăng hiệu quả.

4. Mô hình nến đảo chiều sao hôm - Evening Star

Mô hình nến đảo chiều Evening Star (Nến sao Hôm)

Nến Evening Star là mô hình bộ 3 nến đảo chiều giảm, xuất hiện trong xu hướng tăng và có đặc điểm cụ thể như sau:

Đặc điểm của mô hình nến Evening Star (Nến sao hôm)

- Cây nến đầu tiên là một cây nến xanh tăng mạnh, thân nến dài.

- Cây nến thứ 2 là cây nến nhỏ tương đường với Doji hay Hammer không có thân nến hoặc thân nến rất nhỏ.

- Cây nến thứ 3 sẽ là một cây nến giảm lớn, có giá đóng cửa nằm trọn vẹn trong cây nến thứ nhất hoặc có độ dài ít nhất bằng 50% so với thân nến xanh tăng giá thứ nhất.

Ý nghĩa của mô hình nến đảo chiều Evening Star (Nến sao hôm)

Nếu mô hình nến Evening Star có độ dài càng lớn thì lực đảo chiều sẽ càng cao. Khi ta quan sát sẽ nhận thấy giữa cây nến đầu tiên và cây nến thứ hai xuất hiện một khoảng Gap thì tỷ lệ đảo chiều sẽ càng lớn. Tương tự giữa cây nến thứ 2 và cây nến thứ 3 sẽ tồn tại khoảng Gap thì lực đảo chiều càng lớn hơn nữa. Bên cạnh đó nếu đến ngày thứ ba nến giảm nhiều hơn so với nến ngày đầu tiên thì sự đảo chiều được củng cô và càng mạnh mẽ hơn. Mô hình nến đảo chiều Evening Star cho bạn biết phe mua đã kiệt sức và phe bán đang nắm quyền kiểm soát .

Một số mẫu mô hình nến đảo chiều mạnh

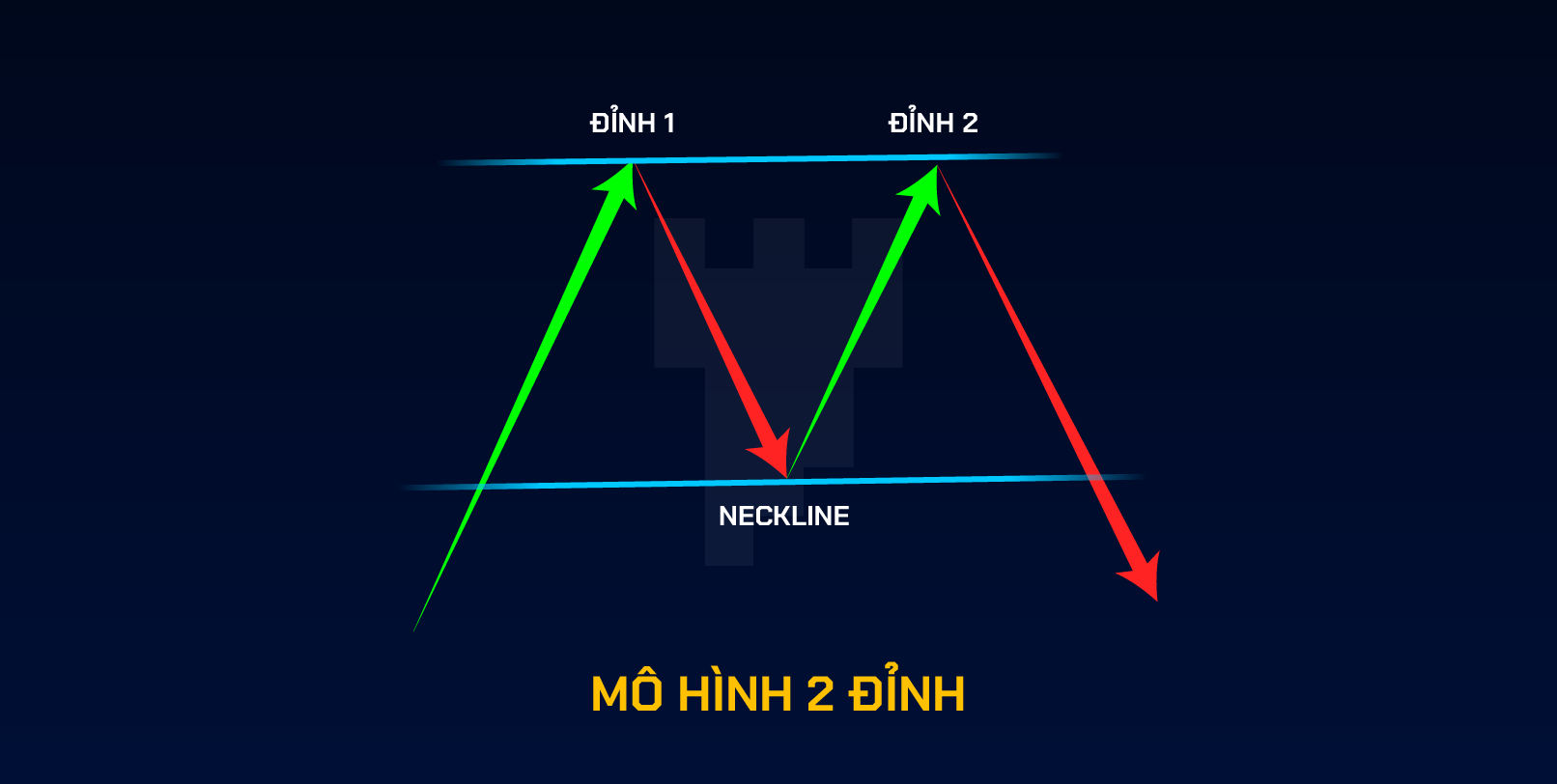

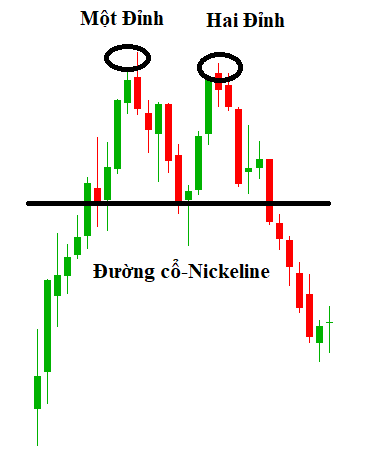

Để trở thành một nhà đầu tư thông thái thì việc nắm bắt thông tin thêm các mô hình nến đảo chiều nâng cao hay các mô hình đảo chiều mạnh sẽ giúp ích cho nhiều nhà đầu tư rất nhiều trong quá trình giao dịch. Khi đó, mô hình nến hai đỉnh và nến hai đáy cũng thường xuất hiện trên thị trường, nhà đầu tư giao dịch có thể tìm hiểu và tham khảo về hai loại nến này, chắc chắn sẽ hỗ trợ trong quá trình đầu tư.

Bên cạnh đó, mô hình vai đầu vai hay còn gọi là mô hình Head and Shoulders cũng là một trong các dạng mô hình nến đảo chiều thú vị và mang lại hiệu quả cao trong quá trình giao dịch.

1. Mô hình nếu đảo chiều hai đỉnh và hai đáy

Mô hình 2 đáy

Đây là mô hình nếu khá phức tạp với nhiều thân nến khác nhau nhưng lại dễ dàng giúp nhà đầu tư nhận biết khi có hai đáy gần bằng nhau. Đây được coi là tín hiệu đảo chiều tăng mạnh sau nhiều phiên giảm giá mạnh của thị trường.

Ngược lại với mô hình hai đáy mô hình hai đỉnh có 2 định gần như bằng nhau cách phiên giảm giá vài phiên. Và có mức giá dao động rất gần nhau. Mô hình này có thể được nhìn thấy trong tất cả các khung thời gian và thường có một số nhận biết và phân loại như sau:

- Hai đỉnh có giá gần bằng nhau

- Khối lượng ở đầu đinh thứ 2 giảm

- Khoảng cách gần như bằng nhau về thời gian giữa các đỉnh.

Mô hình hai đỉnh

2. Mô hình nếu đảo chiều vai đầu vai

Mô hình nếu đảo chiều vai đầu vai

Với mô hình nến vai đầu vai thì đây là mô hình nến Nhật có đặc tính đảo chiều. Như vậy chúng ta có thể hình tượng được, tên mô hình nến này xuất phát từ vẻ bề ngoài của nó. Xuất hiện với hình dạng một đầu ở giữa và hai vai hai bên và tạo đỉnh trên biểu đồ. Mô hình nến đảo chiều Vai đầu vai này tạo ra đỉnh thứ 2 cao hơn giá thứ nhất. Đỉnh đầu và vai thứ ba hình thành ngay sau đó nhưng sẽ thấp hơn đỉnh thứ hai và xấp xỉ cùng mức với đỉnh đầu tiên.

Khi mô hình nến đảo chiều Vai đầu vai này hình thành đầy đủ thì được coi là một mô hình đảo chiều chính. Sẽ có năm thành phần đối với mô hình nến vai đầu vai. Chúng cần phải có mặt để xác nhận mô hình đã hình thành.

Cách phân tích và chiến lược để giao dịch với các mô hình nến đảo chiều mạnh

Khi quyết định giao dịch với mô hình nến đảo chiều thì các nhà đầu tư cần phải kiên nhẫn, bình tĩnh, không nên nóng vội. Chờ để mô hình này thực sự xuất hiện và xác nhận thì lúc đó mới tiến hành giao dịch, để tránh những rủi ro tiềm ẩn xảy ra.

Ví dụ để minh họa cụ thể hơn về cách giao dịch cho mô hình này là:

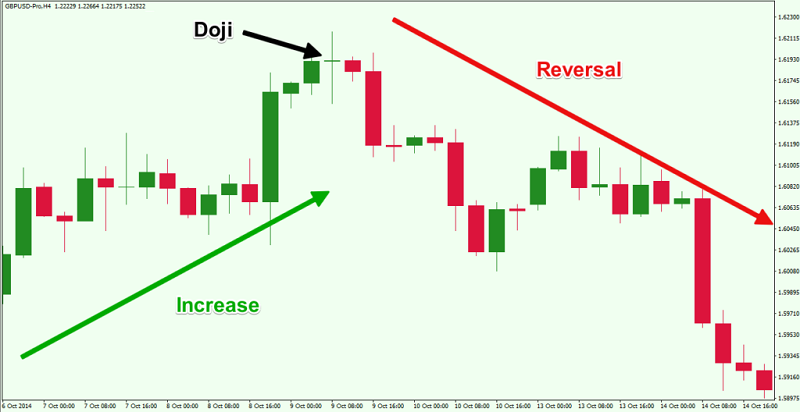

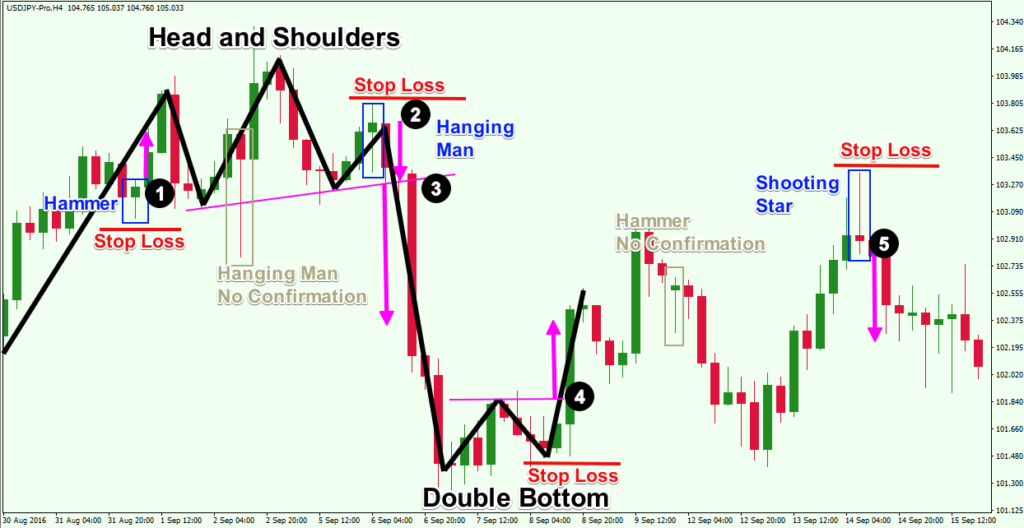

Với ví dụ trên là biểu đồ H4 của cặp tiền chính USD/JPY. Biểu đồ cho chúng ta thấy xuất hiện mô hình đảo chiều vô cùng khả quan. Mỗi 1 giao dịch được đánh dấu bằng số thứ tự cụ thể như bên dưới:

- Mô hình nếu đảo chiều số 1

Chúng ta nhìn thấy có 1 mô hình nến Hammer tăng được hình thành và chúng cũng được xác nhận bằng một cây nến tăng giá ngay sau đó

Tuy nhiên ngay sau khi có cây nến xác nhận, giá sẽ nhanh chóng tăng lên với kích thước đạt được ít nhất bằng kích thước của mô hình nến Hammer chúng ta thấy.

- Mô hình nến đảo chiều số 2

Lúc này chúng ta thấy một cây nến mô hình Hanging Man nền người đàn ông xuất hiện sau khi giá tăng, nên giá đã bắt đầu giảm.

- Mô hình nến đảo chiều số 3

Mô hình vai đầu vai cuối cùng cũng đã hình thành nên lúc này sự kết hợp với nến Hanging Man có ở mô hình nến số 2 chúng ta càng khẳng định giá sẽ giảm chắc chắn hơn.

Với 2 dấu hiệu để nhận biết với 2 mô hình nến đảo chiều như trên các nhà đầu tư hoàn toàn có thể vào lệnh và chỉ cần đặt điểm dừng lỗ cao hơn so với nến Hanging Man số 2. Và để tìm được điểm chốt lời bạn có thể tính bằng với kích thước của mẫu mô hình nến Vai Đầu Vai.

- Mô hình nến đảo chiều số 4

Giá sau đó hợp nhất và tạo ra mô hình Double Bottom - thêm một tín hiệu giao dịch hiệu quả nữa. Thay vì Sell các nhà đầu tư có thể Buy, mua lại khi giá phá vỡ đường viền cổ màu hồng tím bến dưới. Chúng ta có thể đặt điểm dừng lỗ bên dưới đáy thứ hai của như trong hình minh họa trên.

- Mô hình số 5

Các nhà đầu tư sẽ thấy 1 nến bắn sao được hình thành lúc này có thể suy đoán là mô hình giảm đã được hình thành. Đặc biệt sau khi có sự xuất hiện của mô hình nến Shooting Star nến tiếp theo là cây nến giảm đồng nghĩa mô hình đã được xác nhận.

Tuy nhiên các nhà đầu tư cần lưu ý, như trong ảnh trên có 1 mô hình nến đảo chiều Hammer thế nhưng sau nến Hammer lại là cây nến giảm thể hiện mô hình không được xác nhận, cuối cùng giá không đi theo hướng đảo chiều như chúng ta đang kỳ vọng.