Chỉ số PMI yếu của khu vực đồng Euro làm dấy lên lo ngại về triển vọng tăng trưởng

Hôm nay, tại Đức, chúng ta nhận được chỉ số tăng trưởng Ifo cho tháng 11. Sau khi PMI của Đức giảm vào thứ sáu, bối cảnh cũng được thiết lập cho sự sụt giảm của Ifo. Sự đồng thuận cho thấy mức giảm xuống còn 86 vào tháng 11 so với 86,5 vào tháng 10

Tiêu điểm ngày hôm nay

Hôm nay, tại Đức, chúng ta nhận được chỉ số tăng trưởng Ifo cho tháng 11. Sau khi PMI của Đức giảm vào thứ sáu, bối cảnh cũng được thiết lập cho sự sụt giảm của Ifo. Sự đồng thuận cho thấy mức giảm xuống còn 86 vào tháng 11 so với 86,5 vào tháng 10, vẫn cho thấy nền kinh tế Đức đang trong tình trạng yếu kém.

Nhà kinh tế trưởng Lane của ECB sẽ phát biểu vào buổi chiều.

Tuần này, chúng ta sẽ chú ý đến biên bản cuộc họp của FOMC từ cuộc họp tháng 11 vào thứ Ba. Thị trường sẽ tìm kiếm manh mối về lộ trình lãi suất chính sách khi thị trường chia rẽ về việc liệu Fed có cắt giảm lãi suất vào tháng 12 hay không. Vào thứ Tư, Ngân hàng Dự trữ New Zealand sẽ công bố quyết định về lãi suất, trong đó chúng tôi dự kiến sẽ cắt giảm lãi suất 50 điểm cơ bản. Chúng tôi cũng có dữ liệu PCE từ Hoa Kỳ. Vào thứ Năm, chúng tôi sẽ nhận được dữ liệu lạm phát khu vực từ khu vực đồng euro và vào thứ Sáu, chúng tôi sẽ nhận được bản in CPI nhanh đầy đủ của khu vực đồng euro. Tương tự như vậy, vào thứ Sáu, chúng tôi sẽ nhận được GDP của Thụy Điển, tỷ lệ thất nghiệp và doanh số bán lẻ của Na Uy và CPI Tokyo từ Nhật Bản.

Tin tức kinh tế và thị trường

Chuyện gì đã xảy ra đêm qua

Tại Trung Quốc, Ngân hàng Nhân dân Trung Quốc đã bơm khoảng 124 tỷ đô la vào hệ thống ngân hàng dưới dạng các khoản vay chính sách một năm. Biện pháp này nhằm mục đích giúp giải quyết áp lực thanh khoản trong hệ thống ngân hàng Trung Quốc vào cuối năm. Trong những tháng qua, Trung Quốc đã tăng cường nỗ lực giảm rủi ro nợ và kích thích nền kinh tế đang gặp khó khăn.

Chuyện gì đã xảy ra vào thứ sáu

Tại Hoa Kỳ, PMI tăng mạnh, đặc biệt là tăng trưởng hoạt động dịch vụ vẫn mạnh mẽ (57,0; tháng 10 là 55,0). Đáng chú ý, chỉ số giá đầu ra dịch vụ giảm xuống mức thấp nhất kể từ tháng 5 năm 2020. Tăng trưởng vững chắc và áp lực giá vừa phải chính xác là những gì Fed muốn thấy. Dữ liệu đơn đặt hàng sản xuất mới hỗ trợ bức tranh phân kỳ giữa Hoa Kỳ và phần còn lại của thế giới. Chỉ số đơn đặt hàng mới trong nước phục hồi khiêm tốn lên 47,9 (từ 46,8), nhưng chỉ số đơn đặt hàng xuất khẩu mới giảm xuống 43,9 (từ 49,1).

Tại khu vực đồng euro, PMI giảm từ 50,0 xuống 48,1 vào tháng 10 cho thấy nền kinh tế đã trượt vào vùng suy thoái trong quý cuối cùng của năm. Sự đồng thuận đang mong đợi PMI không đổi. Sự suy giảm này là do cả PMI dịch vụ giảm từ 51,6 xuống 49,2 và sản xuất giảm từ 46,0 xuống 45,2. PMI hôm nay đã làm tăng thêm mối lo ngại của chúng tôi về triển vọng tăng trưởng trong ngắn hạn đối với nền kinh tế khu vực đồng euro. Tăng trưởng GDP trong quý cuối cùng của năm có thể sẽ vào khoảng 0,0% theo quý. Triển vọng cho các quý đầu tiên của năm tới cũng trở nên tồi tệ hơn. Tuy nhiên, chúng tôi tiếp tục kỳ vọng tăng trưởng sẽ tăng trong năm tới khi chúng tôi mong đợi ECB nới lỏng đáng kể và khi tăng trưởng tiền lương thực tế sẽ thúc đẩy tiêu dùng tư nhân vì thị trường lao động vẫn mạnh.

Villeroy của ECB đã nói về chính sách tiền tệ và cho biết ECB không tụt hậu và ông hy vọng rằng khu vực đồng euro đang đạt được sự hạ cánh kinh tế nhẹ nhàng sau khi bị chất vấn về PMI rất yếu của tháng 11. Tuy nhiên, ông cho biết họ đang theo dõi chặt chẽ rủi ro lạm phát thấp hơn mức thực tế và do đó duy trì chính sách tiền tệ quá chặt chẽ. Nagel của ECB cũng đã nói về chính sách tiền tệ khi nói rằng bất chấp PMI yếu, ông sẽ chờ dự báo kinh tế của ECB vào tháng 12 trước khi sẵn sàng đưa ra lập trường về quyết định lãi suất vào tháng 12. Tuy nhiên, ông lưu ý rằng sẽ có thêm nhiều đợt cắt giảm lãi suất vào năm 2025. Chúng tôi kỳ vọng ECB sẽ cắt giảm lãi suất 25 điểm cơ bản tại cuộc họp vào tháng 12.

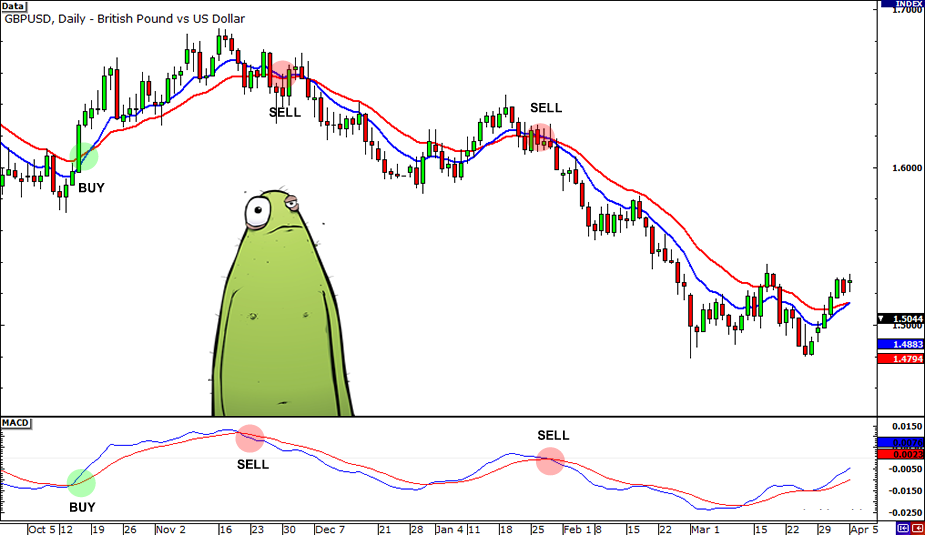

Tại Vương quốc Anh , chúng tôi cũng nhận được số liệu PMI yếu. Tổng hợp ở mức 49,9 (nhược điểm: 51,7, trước đó: 51,8), dịch vụ ở mức 50,0 (nhược điểm: 52,0, trước đó: 52,0) và sản xuất ở mức 48,6. Cuộc khảo sát ghi nhận chi phí đầu vào tăng, lo ngại về triển vọng kinh doanh, hoạt động kinh doanh giảm khi lạm phát giá đầu ra giảm. Lưu ý, như đã nêu trước đó, có khả năng có một số tác động từ tuyên bố mùa thu (ngân sách tài chính của Vương quốc Anh) đối với tâm lý tiêu cực. Trong khi BoE sẽ giữ nguyên lãi suất vào tháng 12, chúng tôi cho rằng điều này cho thấy cần phải tăng tốc độ nới lỏng vào năm 2025, phù hợp với dự báo của chúng tôi. Chúng tôi kỳ vọng Lãi suất Ngân hàng sẽ kết thúc năm ở mức 3,25% vào năm 2025.

Tại Thụy Điển, thống đốc Riksbank Erik Theddéen đã phát biểu tại một sự kiện của Danske Bank. Ông nói rõ rằng ông không có ý định gửi bất kỳ tín hiệu chính sách tiền tệ mới nào. Tuy nhiên, thật thú vị khi nghe ông nói rằng Riksbank không muốn lãi suất âm và QE một lần nữa. Thay vào đó, họ muốn thấy sự kết hợp chính sách tốt hơn với, và sự hỗ trợ từ, chính sách tài khóa.

Cổ phiếu: Cổ phiếu toàn cầu tăng vào thứ sáu, mặc dù có sự phân kỳ đáng kể theo ngành giữa Hoa Kỳ và Châu Âu. Nguyên nhân chủ yếu là do kết quả rất khác nhau của các PMI chớp nhoáng, đặc biệt là trong lĩnh vực dịch vụ, khiến lợi suất ở Châu Âu thấp hơn và ở Hoa Kỳ cao hơn, dẫn đầu là phần ngắn của đường cong. Không có gì ngạc nhiên khi sự khác biệt đáng chú ý nhất nằm trong lĩnh vực ngân hàng. Ở Châu Âu, các ngân hàng thấp hơn, xếp hạng ở cuối bảng hiệu suất, trong khi ở Hoa Kỳ, các ngân hàng cao hơn và vượt trội hơn chỉ số S&P 500 hơn 1 điểm phần trăm. Bất chấp dữ liệu kinh tế vĩ mô đáng thất vọng từ Châu Âu vào thứ sáu, tuần vẫn kết thúc với một nốt cao, với lợi suất của Hoa Kỳ chiếm ưu thế trong các phong cách và nâng cao sở thích giá trị trong số các nhà đầu tư. Cả vào thứ sáu và trong tuần qua, các công ty vốn hóa nhỏ đều hoạt động cực kỳ tốt, với Russell 2000 tăng 4,5% vào tuần trước. Tại Hoa Kỳ vào thứ sáu, Dow + 0,97%, S&P 500 + 0,4%, Nasdaq + 0,2% và Russell 2000 + 1,8%. Thị trường châu Á cũng tăng mạnh vào sáng nay, với cổ phiếu Trung Quốc đi ngược xu hướng. Cả tương lai châu Âu và Hoa Kỳ đều tăng mạnh vào sáng nay.

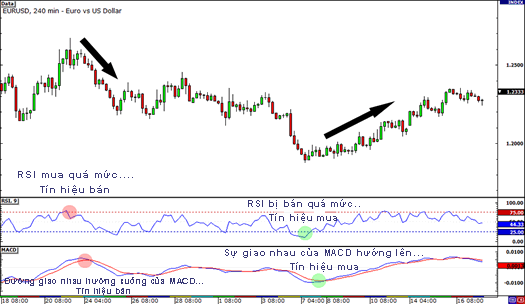

FI: Có sự sụt giảm đáng kể ở cả lợi suất trái phiếu châu Âu và Hoa Kỳ vào thứ Sáu cũng như đường cong lợi suất dốc lên đáng kể do dữ liệu PMI yếu của châu Âu. Với nền kinh tế khu vực đồng euro yếu , sự phân kỳ giữa Hoa Kỳ và châu Âu vẫn tiếp tục khi thấy cả EURUSD cũng như chênh lệch trái phiếu kho bạc 10 năm-Bund đã nới rộng từ 150bp vào giữa tháng 9 lên 210bp-215bp. Sáng nay, chúng ta thấy rằng thị trường đã phản ứng tích cực với việc xác nhận Scott Bessent làm bộ trưởng tài chính Hoa Kỳ mới khi lợi suất trái phiếu chính phủ Hoa Kỳ giảm trong giờ giao dịch châu Á. Ông được coi là một lựa chọn thông thường hơn, người được kỳ vọng sẽ mang lại sự ổn định cho nền kinh tế Hoa Kỳ và tập trung vào việc kiểm soát chi tiêu tài chính.

FX: Tuần qua trên thị trường FX được đặc trưng bởi hiệu suất liên tục của USD ở một bên và hiệu suất kém mạnh của FX châu Âu ở bên kia. Chưa kể, CEE đã chịu áp lực khi tạo ra mức lỗ giao ngay hàng tuần thậm chí còn lớn hơn so với đồng tiền chung mặc dù PMI kém đã gây thêm áp lực lên EUR khi bước vào cuối tuần. CAD và AUD tiếp tục hoạt động tốt, điều này cũng có thể giải thích tại sao NOK lại hoạt động tốt một cách đáng ngạc nhiên mặc dù hành động giá thông thường của đồng tiền Na Uy gần hơn với FX châu Âu. CHF, SEK và GBP đều nằm trong số những đồng tiền hoạt động kém trong không gian của các đồng tiền chính nhưng vẫn nằm trong số những đồng tiền châu Âu chịu mức lỗ nhỏ nhất so với đồng bạc xanh. Cuối cùng, JPY đã ổn định sau khi lãi suất của Hoa Kỳ gây ra sự sụt giảm sau cuộc bầu cử Hoa Kỳ.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Danske Research Team