Cuộc tranh luận về lạm phát thực sự không quá khó khăn

Cuộc tranh luận về lạm phát thực sự không quá khó khăn. Trên cơ sở m/m, lạm phát đã giảm một chút. Trên cơ sở y/y, lạm phát đã tăng lên. Bạn thích cái nào hơn là chức năng của mong muốn và quan niệm trước của bạn.

Triển vọng

Cuộc tranh luận về lạm phát thực sự không quá khó khăn. Trên cơ sở m/m, lạm phát đã giảm một chút. Trên cơ sở y/y, lạm phát đã tăng lên. Bạn thích cái nào hơn là chức năng của mong muốn và quan niệm trước của bạn. Supercore, hay cái mà Trading Economics gọi là “core core” (ví dụ không chỉ thực phẩm và năng lượng mà còn cả ô tô đã qua sử dụng và nơi trú ẩn) đã tăng từ 2,3% lên 2,4%. Tuy nhiên, Fed biết rằng nơi trú ẩn có độ trễ rất dài.

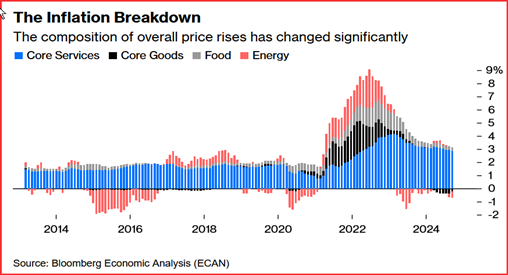

Xem phân tích của Bloomberg. Tác giả chuyên mục cho biết báo cáo lạm phát là bản chất của sự nhàm chán. “Lạm phát của Hoa Kỳ vẫn chưa hoàn thành hành trình hướng tới mục tiêu của Cục Dự trữ Liên bang, nhưng lại trở nên buồn tẻ, và điều đó cho thấy phần lớn công việc của Fed đã hoàn thành.

“Lần đầu tiên trong vài năm, thông báo về lạm phát tháng 9 vào thứ năm không có tác động rõ rệt nào đến thị trường. S&P 500 giảm 0,2% trong ngày, trong khi lợi suất trái phiếu kho bạc kỳ hạn 10 năm giảm một điểm cơ bản. Đây là những ví dụ nhỏ so với những cơn co giật mà các báo cáo lạm phát thường gây ra trong ba năm qua.”

Như đã lưu ý ở trên, với kỳ vọng về việc cắt giảm lãi suất vào tháng 11 thực sự cao hơn trong những giờ đầu tiên sau khi công bố, thị trường đã bỏ phiếu ngay lập tức—việc cắt giảm lãi suất vào tháng 11 vẫn còn trong tầm ngắm.

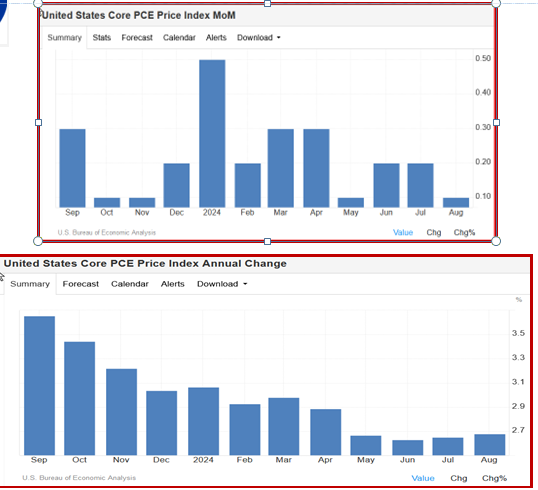

Khả năng nằm ở mức cắt giảm 25 điểm cơ bản vào tháng 11 cũng vì số liệu lạm phát PCE tiếp theo, ngay cả khi Fed đã để ngỏ khả năng sửa đổi sự phụ thuộc vào dữ liệu của mình. Fed thích PCE và chúng ta sẽ có thêm một bản phát hành nữa (ngày 31 tháng 10) trước cuộc họp tháng 11 (ngày 7 tháng 11).

Xem biểu đồ PCE từ Trading Economics. Mỗi biểu đồ đều hỗ trợ lạm phát giảm tốt và một đợt cắt giảm lãi suất khác. Sẽ cần một đợt phát hành khủng khiếp vào lễ Halloween để ngăn chặn điều đó. Và đừng trông chờ Feds sẽ cho chúng ta biết. Một trong số họ (Atlanta Fed Bostic) cho biết việc bỏ qua một đợt cắt giảm (“tạm dừng” có thể là một ý tưởng hay, nhưng Chicago Fed Goolsbee (một người theo chủ nghĩa bồ câu) không mấy quan tâm đến đợt phát hành cao hơn một chút so với dự kiến.

Vấn đề là trước CPI, Fed đã đặt ra bối cảnh có thể là có, có thể là không. Chúng ta có thể sẽ nghe người này nói thế này, người kia nói thế kia trong suốt phần còn lại của tháng. Ít nhất thì cũng phụ thuộc một chút vào thị trường lao động, được cho là trọng tâm mới. Có rất nhiều bằng chứng cho thấy thị trường lao động đang hạ nhiệt, nhưng (phù hợp với dữ liệu nhân khẩu học trước đây và hậu quả của đại dịch), đồng thời cũng thiếu hụt lao động. Hay đúng hơn là thiếu hụt lao động có tay nghề.

Không rõ liệu việc cắt giảm lãi suất 25 điểm cơ bản nữa có tạo ra nhiều việc làm không, nhưng thôi kệ. Tâm lý mới là yếu tố quan trọng—miễn là những người bi quan không bắt đầu lại thì thị trường lao động đang hướng đến suy thoái.

Dự báo

Thị trường sẵn sàng chấp nhận rằng trong khi Fed có thể quyết định bỏ qua/hoãn đợt cắt giảm lãi suất vào tháng 11, thì tháng 12 đã nằm trong túi và các đợt cắt giảm bổ sung vào năm 2025 cũng vậy. Con xúc xắc đã được tung ra. Sẽ cần một thứ gì đó rất lớn để đẩy nó ra khỏi lộ trình. Câu chuyện này thường sẽ là tiêu cực đối với đồng đô la, nhưng không phải lần này, hoặc ít nhất là chưa.

Chúng ta không biết liệu sự vững chắc dai dẳng của đồng đô la có xuất phát từ việc tránh rủi ro từ các điều kiện địa chính trị, lợi suất giữ nguyên mức tăng và tạo ra một số mức tăng mới hay chỉ đơn thuần là tăng trưởng kinh tế. Nó cũng không chắc chắn, nhưng chúng ta không thể thấy bất cứ điều gì đưa bất kỳ yếu tố nào khác lên, ngoại trừ có lẽ là mức kháng cự của đồng yên ở mức 150.

Sau đó là cuộc bầu cử Hoa Kỳ diễn ra chưa đầy một tháng nữa (ngày 5 tháng 11). Các nhà kinh tế học ở khắp mọi nơi đều biết rằng Trump sẽ là một thảm họa kinh tế và một cách kỳ lạ, có khả năng đẩy đồng đô la lên do tâm lý sợ rủi ro, như chúng ta đã thấy lần đầu tiên. Nhưng lần này, tác động lên nợ quốc gia có thể được chú ý. Hoa Kỳ đã tránh được vấn đề này, mặc dù đã có nhiều đánh giá và thảo luận, có lẽ là do đặc quyền quá mức. Chiến thắng của Trump sẽ/có thể đưa nó trở về nhà lần đầu tiên với sức mạnh của một cơn lốc xoáy. Sau đó, câu hỏi đặt ra là liệu lợi suất cao hơn cần thiết có hỗ trợ đồng đô la hay nguyên nhân cơ bản, thâm hụt lớn và quản lý kém, biến đồng đô la thành một loại tiền tệ của thế giới thứ ba.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Barbara Rockefeller