Phương pháp Wyckoff là gì? Cách ứng dụng mô hình Wyckoff( P3)

Phương pháp Wyckoff là một phương pháp được rất nhiều nhà đầu tư trên thế giới sử dụng và được chứng minh hiệu quả trong suốt gần 100 năm qua trên thị trường tài chính thế giới, hôm nay chúng ta sẽ tìm hiểu phần tiếp theo của phương pháp nay nhé

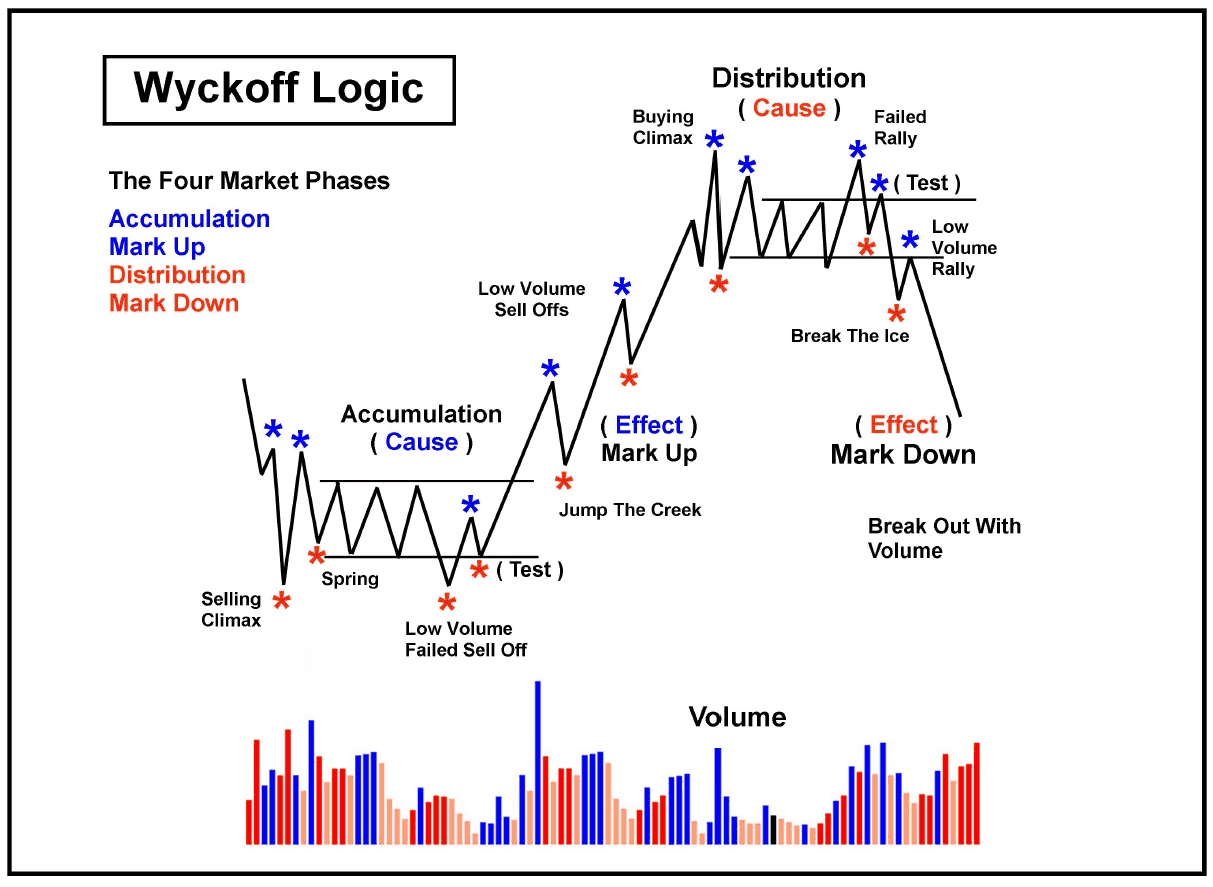

1. Bốn chu kỳ của trường

Có 4 giai đoạn của chu kỳ giá hoặc biến động giá được lặp lại. Và hoạt động của trường sẽ luôn thuộc về 1 trong 4 trạng thái này:

1.1 Giai đoạn Tích Lũy (Tích lũy)

Là giai đoạn mà những “ông lớn” trên thị trường bắt đầu tích lũy tài sản. Một số tiền lớn từ những thế lực này được chuyển vào thị trường một cách khéo léo và chậm rãi để làm cho giá biến động không quá nhiều. Trong giai đoạn tích lũy, thị trường có xu hướng đi ngang.

1.2. Giai đoạn Tăng Giá (Uptrend)

Khi thị trường giai đoạn tích lũy phá vỡ sẽ bắt đầu giai đoạn tăng giá. Sau khi đã giành được một lượng cổ phiếu đủ lớn, cộng thêm năng lượng bán đã suy yếu, phe mua nhanh Thúc đẩy giá đi lên, xu hướng mới được hình thành.

Giai đoạn tăng giá sẽ cung cấp cho những người đang ở bên ngoài thị trường nhảy vào mua cổ phiếu, tạo cho cầu lớn hơn cung, thị trường đưa giá tăng cao hơn nữa.

Tuy nhiên, trong giai đoạn tăng giá này, không nhất thiết là lúc nào giá cũng đi lên mà thị trường sẽ có những giai đoạn tích lũy ngắn (tái tích lũy, giai đoạn tạm thời) hoặc những giai đoạn suy thoái nhỏ (điều chỉnh giảm), khi đó, giá sẽ đi ngang hoặc giảm xuống trong một khoảng thời gian ngắn, trước khi tiếp tục giai đoạn tăng giá này.

1.3. Giai đoạn Phân Phối (Distribution)

Sau khi nhu cầu mua cổ phiếu đã mãn nguyện, những nhà đầu tư có lợi nhuận cao bắt đầu phân phối tài sản của mình cho những người nhập cuộc bằng cách bán cổ phiếu ra để chốt lời. Giai đoạn này cũng được những “ông lớn” thực hiện một cách khéo léo để giá không giảm nhanh hơn và thị trường lúc này cũng có thể được thực hiện bằng một xu hướng đi ngang.

1.4. Giai đoạn Giảm Giá (Xu hướng giảm)

Những “ông lớn” bắt đầu bán cổ phiếu ra nhiều hơn, đưa thị trường đi xuống, điều này cung cấp những nhà đầu tư khác cũng bán cổ phiếu ra làm cho lượng cung lớn hơn lượng cầu dẫn đến giá giảm.

Vì vậy, với giai đoạn tích lũy và tăng giá thì giai đoạn giảm giá diễn ra nhanh hơn với cường độ mạnh hơn vì trong giai đoạn này, nhà tư có xu hướng muốn bán nhanh tài sản để thoát khỏi vị trí của mình.

Tương tự giai đoạn tăng giá, thị trường không phải lúc nào cũng đi xuống trong giai đoạn giảm giá mà sẽ có những khoảng thời gian ngắn thị trường sẽ tái phân phối hoặc điều chỉnh tăng (hay còn gọi là phục hồi tạm thời) trước khi tiếp tục xu hướng giảm.

Khi kết thúc giai đoạn giảm giá, thị trường sẽ lại tiếp tục chu kỳ bằng một giai đoạn tích lũy mới.

2. Thị trường là ngẫu nhiên hay xác định?

Vấn đề này là một trong những cuộc tranh luận lớn trong cộng đồng giao dịch và chắc chắn đang tạo ra rất nhiều cuộc tranh luận. Đại đa số những người tự định vị hỗ trợ sự ngẫu nhiên của thị trường làm cho mục tiêu bị mất tín hiệu của kỹ thuật phân tích. Mặt khác, có những người được quan sát theo từng biến động giá và cho rằng không phải mọi thứ đều được xác định rõ ràng là chỉ có màu đen hay trắng.

Sự ngẫu nhiên dựa trên tiền đề là thị trường hiệu quả, trong khi chủ nghĩa xác định (không ngẫu nhiên) dựa trên kết quả hiệu quả gần gũi của thị trường.

Cách tiếp cận trường ngẫu nhiên cho thấy giá hiện tại đã phản ánh tất cả thông tin về các sự kiện xảy ra trong quá khứ và thậm chí các sự kiện mà thị trường đã trải qua sẽ xảy ra trong tương lai. Nói cách khác, tất cả thông tin về tài sản được chiết khấu hoàn toàn và không thể dự đoán được hành động giá trong tương lai. Lý do là, khi người tham gia cố gắng tận dụng thông tin mới, họ sẽ vô hiệu hóa lợi thế để có được lợi nhuận. Điều này sẽ dẫn đến kết luận rằng không thể tận dụng cách giải thích riêng của thị trường, trừ khi nhà dịch có quyền truy cập vào thông tin nội bộ.

Cách tiếp cận thị trường xác định cho thấy rằng các chuyển động giá bị ảnh hưởng bởi các yếu tố bên ngoài vì vậy bằng cách biết những yếu tố đó là gì, bạn có thể dự đoán hành động giá trong tương lai và có thể được hưởng lợi từ cách giải thích của thị trường. Khi chúng ta nói về sự ngẫu nhiên, có nghĩa là thị trường này không có ý định hợp lý đằng sau nó; nó chỉ đơn giản là một giá trị biến đổi. Sự ngẫu nhiên xảy ra là kết quả của vô số diễn đàn trên thị trường. Không ai có thể biết những người tham gia thị trường khác sẽ hành động như thế nào. Nếu ai đó biết, họ sẽ có một hệ thống có thể dự đoán đúng mọi lúc.

Một mặt, nếu giả sử thị trường hiệu quả (EMH) và sự ngẫu nhiên của thị trường là hợp lệ thì sẽ không thể kiếm được lợi nhuận trên cơ sở bất kỳ. Và nó đã được chứng minh trong lịch sử rằng điều này đều không hoàn toàn đúng. Tất cả họ đều biết các nhà giao dịch tuyệt vời trên thị trường tài chính, những người đã được quản lý để kiếm lợi nhuận bằng các cách tiếp cận khác (kỹ thuật, cơ bản và định lượng).

Mặt khác, thị trường tài chính cũng không thể được mô hình hóa như một quá trình hoàn toàn xác định, nơi không có sự ngẫu nhiên và điều này có nghĩa là sẽ không có chiến lược giao dịch hay phương pháp nào đạt được hiệu suất thành công 100%

Đọc tiếp:

- Phương pháp Wyckoff là gì? Cách ứng dụng mô hình Wyckoff( P1)

- Phương pháp Wyckoff là gì? Cách ứng dụng mô hình Wyckoff( P2)

- Phương pháp Wyckoff là gì? Cách ứng dụng mô hình Wyckoff( P3)

- Phương pháp Wyckoff là gì? Cách ứng dụng mô hình Wyckoff( P4)

- Phương pháp Wyckoff là gì? Cách ứng dụng mô hình Wyckoff( P5)

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư