Tất cả các ngân hàng trung ương sẽ cắt giảm lãi suất bất kể dữ liệu lạm phát

Tuần này chúng ta sẽ nhận được dữ liệu lạm phát từ khắp nơi, biên bản cuộc họp của Fed và quyết định lãi suất từ Ngân hàng Dự trữ New Zealand, dự kiến sẽ có đợt cắt giảm và có khả năng là một đợt cắt giảm lớn.

Triển vọng

Tuần này chúng ta sẽ nhận được dữ liệu lạm phát từ khắp nơi, biên bản cuộc họp của Fed và quyết định lãi suất từ Ngân hàng Dự trữ New Zealand, dự kiến sẽ có đợt cắt giảm và có khả năng là một đợt cắt giảm lớn.

Phản ứng của thị trường trái phiếu đối với TreasSec Bessent mới được đề xuất là tích cực. Ông nhận được câu chuyện hàng đầu trên tờ Financial Times—" Đồng đô la giảm sau khi Donald Trump bổ nhiệm Scott Bessent vào vị trí Bộ trưởng Tài chính. Lợi suất trái phiếu Hoa Kỳ giảm khi nhà quản lý quỹ đầu cơ được chọn vào vị trí kinh tế hàng đầu.”

Vào Chủ Nhật, Bessent cho biết cắt giảm thuế là ưu tiên, nhưng nhóm trái phiếu cũng thích cam kết cắt giảm chi tiêu. Tất nhiên, cắt giảm thuế và cắt giảm chi tiêu là mâu thuẫn, nhưng thị trường cũng thích chủ nghĩa dần dần của Bessent trong thuế quan (khi nào Trump làm bất cứ điều gì dần dần?). Ông nói rằng thuế quan chủ yếu là lập trường đàm phán thật sao? Ông ủng hộ lạm phát thấp hơn (ai mà không thích chứ? và đó không phải là công việc của Bộ Tài chính).

Bất chấp một mớ hỗn độn các mục tiêu xung đột, thị trường thích ông vì ông có một số trình độ thực tế và đã dành hơn mười phút để suy nghĩ về các vấn đề, đặc biệt là các vấn đề nợ và thâm hụt, mà ông cho là tối quan trọng trong tâm trí công chúng. Chúng tôi nghi ngờ điều đó, nhưng chắc chắn là tối quan trọng trong tâm trí các nhà kinh tế và tài chính.

Một lợi ích rõ ràng là anh chàng này sẽ biết phải gọi cho ai và phải làm gì trong trường hợp khủng hoảng.

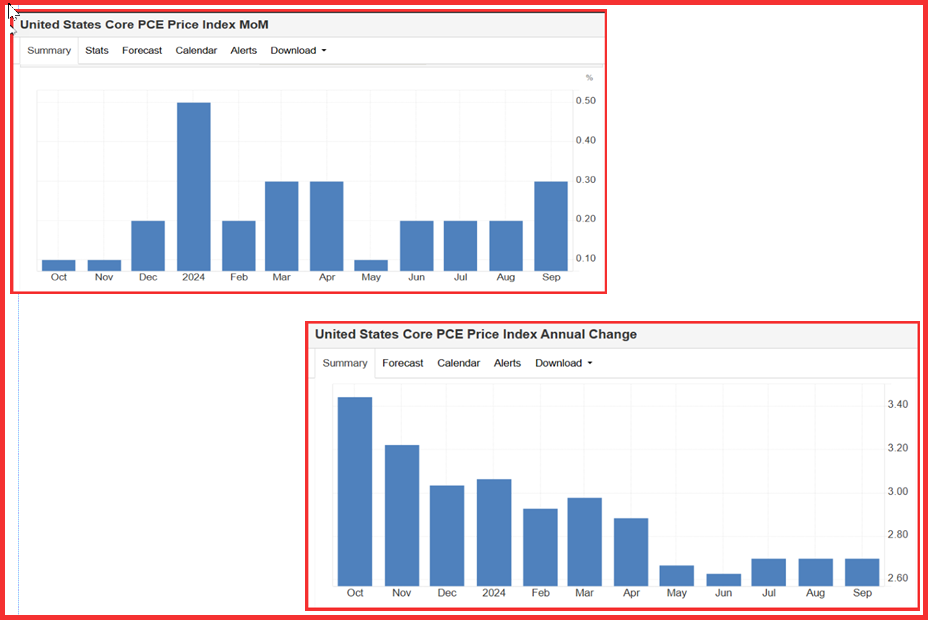

Sự kiện lớn trong tuần này là PCE của Hoa Kỳ vào thứ Tư. Chúng tôi có lõi ở mức 2,7% theo năm vào tháng 9, giống như tháng 8, và lần này dự báo là tăng nhẹ lên 2,8%, mặc dù Trading economics là 2,8%. Chúng tôi mệt mỏi phải chuẩn bị cho những biến động thông thường trong phương pháp báo giá, bao gồm m/m và trung bình 3 tháng và 6 tháng, cộng với siêu lõi.

Chúng ta cũng có một loạt các chỉ số Fed khu vực, bao gồm chỉ số quốc gia Chicago ngày hôm nay cùng với chỉ số sản xuất của Fed Dallas. Ngày mai là một loạt dữ liệu về nhà ở, điều này khiến chúng ta phải suy nghĩ.

Phản ứng tích cực của thị trường đối với đề cử Bessent cho TreasSec phần lớn là suy nghĩ viển vông và trong tương lai gần, có thể được coi là đã quá đà. Các nhà giao dịch tưởng tượng rằng ông sẽ kiềm chế những hành động bốc đồng và liều lĩnh thường thấy của Trump, nhưng đơn giản là không thể tin được rằng ông sẽ giảm thuế quan xuống mức "có lập trường đàm phán" hoặc giảm chi tiêu cùng lúc với việc cắt giảm thuế. Tuy nhiên, những bình luận tỉnh táo của ông về nhu cầu cắt giảm chi tiêu được hoan nghênh và thị trường sẵn sàng (cho đến nay) bỏ qua một khuôn mặt xấu xí để tập trung vào một con số đẹp.

Khả năng ECB cắt giảm lãi suất đang tăng lên. Nhà kinh tế trưởng Lane cho biết hôm nay

"Chính sách tiền tệ không nên duy trì ở mức hạn chế quá lâu. … nền kinh tế sẽ không tăng trưởng đủ và tôi tin rằng lạm phát sẽ giảm xuống dưới mục tiêu."

Reuters đưa tin về một bình luận thực sự kỳ lạ từ giám đốc ngân hàng trung ương Thụy Sĩ Schlegel vào thứ sáu - "Không ai thích lãi suất âm, SNB cũng không thích lãi suất âm, nhưng nếu cần thiết, chúng tôi sẵn sàng thực hiện bước tiếp theo." Vì một lý do nào đó, thông tin này không được đưa tin ở khắp mọi nơi.

Các cuộc họp của Ngân hàng Trung ương

ECB ngày 12 tháng 12.

Fed Ngày 18 tháng 12.

BoE ngày 19 tháng 12.

Ngân hàng Nhật Bản ngày 19 tháng 12.

Dự báo

Tất cả các ngân hàng trung ương sẽ cắt giảm lãi suất bất kể dữ liệu lạm phát. Và tất cả họ đều biết rằng đây có thể là lần cắt giảm cuối cùng trong một thời gian, tùy thuộc vào các chính sách của chính quyền Trump sắp tới. Thông thường, chúng ta sẽ kỳ vọng đồng đô la sẽ yếu đi trước viễn cảnh Fed cắt giảm lãi suất, nhưng nếu BoE và ECB cũng cắt giảm, thì điều đó trở nên kém rõ ràng hơn. Đợt điều chỉnh thông thường sau một đợt tăng mạnh có thể chỉ tồn tại trong thời gian ngắn như đợt tăng trước. Tuy nhiên, việc phụ thuộc vào một TreasSec duy nhất lành mạnh và khá hợp lý là điều quá đáng nhưng là hy vọng mà các thị trường tài chính sẽ muốn bám vào. Và điểm mấu chốt là TreasSec mới đã khiến lợi suất giảm xuống, vì vậy đồng đô la cũng vậy.

Một dự báo đang được nhiều người ủng hộ là Thống đốc BoJ Ueda rung chuông. Dữ liệu lạm phát của thứ sáu sẽ hoặc sẽ không ảnh hưởng đến quyết định, mà chỉ liên quan đến lạm phát như một sự xoa dịu cho lối suy nghĩ thông thường. Nhật Bản đã không theo kịp phần còn lại của G7 trong một thời gian quá dài và không mang lại lợi ích gì cho nền kinh tế. Do đó, câu chuyện về sự tăng giá của đồng yên là câu chuyện có sức mạnh.

Tidbit: Một số nhà phân tích đang bắt đầu tự hỏi liệu chính quyền Trump sắp tới có thừa nhận rằng thuế quan đơn thuần sẽ không giải quyết được vấn đề (và tất nhiên có thể khiến một số khía cạnh trở nên tồi tệ hơn). Điều đó có thể khiến họ chuyển sang thành phần quốc tế duy nhất khác, tài khoản vốn. Chính xác thì họ có thể làm gì?

Bloomberg đã có một bài viết vào thứ sáu về ý tưởng điên rồ này, được một cố vấn chiến dịch tranh cử của Trump nêu ra. Một nhà phân tích cho biết "Trump không thể vừa có thuế quan vừa thoát khỏi đồng đô la mạnh trừ khi ông ấy xem xét tài khoản vốn và đó sẽ là một yếu tố thay đổi cuộc chơi".

“Mặt trái của thặng dư thương mại là thâm hụt tài chính Trung Quốc tái chế thu nhập của mình thành tài sản đô la. Và đó là điều mà Washington có ảnh hưởng to lớn để thay đổi. Citigroup vào năm 2019 đã dán nhãn việc chặn Trung Quốc tiếp cận thị trường tài chính của mình là 'hành động trả đũa cực đoan nhất của Hoa Kỳ' đối với Bắc Kinh.

“Cũng giống như thuế quan, có luật trao cho tổng thống quyền hành pháp. Đặc biệt, Đạo luật Quyền hạn Kinh tế Khẩn cấp Quốc tế có thể được áp dụng cho nhiều biện pháp khác nhau, bao gồm cả lệnh trừng phạt tài chính cũng như thuế quan.

“'Nói với phần còn lại của thế giới rằng Bộ Tài chính không muốn tiền của họ có vẻ như tự bắn vào chân mình. Nhưng nó phải được coi là một rủi ro đuôi. Kiểm soát vốn có vẻ như ít nhất sẽ trở nên phổ biến như một ý tưởng, và thậm chí chỉ là những ý tưởng đơn thuần cũng có thể gây ra một số biến động trong tương lai.'”

Nói cách khác, Hoa Kỳ cấm những người Trung Quốc nắm giữ đô la đầu tư vào Kho bạc Hoa Kỳ hoặc bất kỳ thứ gì khác. Chúng tôi nói rằng điều này không chỉ ngu ngốc mà còn không hiệu quả. Cũng giống như Nga tránh bị phát hiện là đang nắm giữ đô la, London đã phát minh ra Eurodollar, các nhà đầu tư muốn ẩn danh có thể dễ dàng thực hiện điều đó bằng cách sử dụng các thiên đường thuế và quyền riêng tư. Đây là cách mà người Trung Đông và các nhà tài phiệt Nga thực hiện—sử dụng các tài khoản ở Luxembourg, vùng Caribe và những nơi khác. Những tài khoản mới có thể sẽ xuất hiện.

Và ai sẽ thay thế các nhà đầu tư nước ngoài? Lợi suất sẽ phải tăng vọt để thu hút các nhà đầu tư thay thế, và nhà đầu tư nước ngoài nào sẽ chấp nhận rủi ro quốc gia mới đó? Nếu Trump cũng đến với họ thì sao?

Thông thường chúng ta sẽ nói rằng điều này thật ngu ngốc và không khả thi đến mức khả năng xảy ra sự kiện như vậy là bằng không. Nhưng đây là Trump và ông ta đã cho thấy mình không biết gì về kinh tế và tài chính quốc tế, và ông ta liều lĩnh. Vì vậy, khả năng không phải là bằng không.

Tin tức thú vị thứ 2: Chúng ta định tính dự báo bằng cụm từ “trừ khi có bất ngờ” với chữ S viết hoa. Xác suất xảy ra bất ngờ nào đó khá cao hiện nay—và mặc dù có khả năng bắt nguồn từ Trump, nhưng nó có thể lan rộng như Vốn dài hạn vào những năm 1990 và trở thành thứ gì đó khác, hay đúng hơn là nhiều thứ gì đó khác.

Nguồn gốc của cuộc khủng hoảng 26 năm trước là đầu tư quá mức/cho vay quá mức đối với các nền kinh tế mới nổi ở châu Á kết hợp với tỷ giá hối đoái cố định. Những nỗ lực vội vã để thoát khỏi tất cả các nền kinh tế mới nổi đã dẫn đến tình trạng vỡ nợ và phá giá của Nga, một diễn biến không thể tưởng tượng được vào thời điểm đó. Các ngân hàng và các quỹ khác đã phá sản, thị trường chứng khoán sụp đổ. Lý do duy nhất khiến S&P và Dow giảm sau các sự kiện ở Nga là nỗi sợ hãi thuần túy, cộng với sự mất thanh khoản trên diện rộng.

Nguyên nhân gốc rễ của tất cả những thất bại này là hai mặt - đòn bẩy quá lớn trong mọi loại tài sản, cộng với kỳ vọng về giá trong tương lai dựa trên đường cong phân phối chuẩn, bất kể được tưởng tượng như thế nào. Các nhà thống kê quản lý rủi ro không thể đưa vào các Sự kiện mười sigma, và các nhà quản lý rủi ro của chính phủ giỏi nhất đã đưa ra các bài kiểm tra căng thẳng dựa trên một loạt các mức chuẩn loại trừ các sự kiện xấu nhất. Họ nghĩ rằng chúng bao gồm cả những điều tồi tệ nhất, nhưng không phải vậy, vì lý do đơn giản là không ai biết cách mô hình hóa Sự lây lan. Vâng, một chữ cái viết hoa khác.

Một cuộc khủng hoảng thị trường tài chính khác là thảm họa thế chấp lớn năm 2007-08. Một lần nữa, nguyên nhân gốc rễ bao gồm cho vay quá mức không thực tế đối với rủi ro tín dụng cao và sự phụ thuộc vào tỷ lệ vỡ nợ "bình thường" . Hãy nhớ rằng Thống đốc Fed khi đó là Mishkin đã cảnh báo về chính xác kết quả tại Jackson Hole vào tháng 8 năm đó khi quả bóng đã lăn xuống dốc. Các ngân hàng và quỹ phá sản. Thị trường chứng khoán sụp đổ. Tệ hơn nữa, giống như với Vốn dài hạn, sự lây lan đã lan rộng, thậm chí đến những nơi không thể xảy ra như Iceland.

Chưa có ai nói về điều này, nhưng hãy chờ xem. Họ sẽ nói. Khả năng xảy ra một cuộc khủng hoảng tài chính toàn cầu khác đang tăng lên từng phút. Không ai đổ lỗi cho các tổng thống tại nhiệm trong thời kỳ Vốn dài hạn hay Khủng hoảng tài chính năm 2008, nhưng họ đổ lỗi cho các ngân hàng trung ương vì sự giám sát và quản lý không đầy đủ.

Vì vậy, chúng ta phải tự hỏi liệu chúng ta có bong bóng ngày nay sẽ vỡ liên tiếp khi sở thích cực hữu về bãi bỏ quy định xuất hiện dưới thời Trump hay không. Cuối cùng, tất cả các thị trường đều có liên quan, bất kể các liên kết có vẻ xa vời đến đâu. Cục Dự trữ Liên bang New York viết các bài luận đầy rẫy toán học về rủi ro thanh khoản, nhưng không cúi đầu trước những thất bại đa yếu tố trước một cuộc khủng hoảng thanh khoản . Tóm lại, ai sẽ vỡ nợ và phá giá? Hoa Kỳ? Mexico? Brazil? Thổ Nhĩ Kỳ? Nga một lần nữa? Hay một ai đó khác thậm chí không nằm trong tầm ngắm ngày hôm nay đó là cách lây lan khó khăn.

Điều này có vẻ hơi quá kịch tính. Nhưng hãy cân nhắc rằng Shocks xuất hiện khá thường xuyên, nếu không nói là chính xác theo bất kỳ lịch trình nào của chu kỳ.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Barbara Rockefeller