Tuần tới: Số liệu PMI sơ bộ tháng 10 đang trong tầm ngắm

Trong tuần tới, lịch có vẻ sẽ nhẹ nhàng hơn. Về mặt tiền tệ, chúng ta lưu ý đến quyết định lãi suất của PBoC do Trung Quốc công bố vào phiên giao dịch châu Á hôm thứ Hai

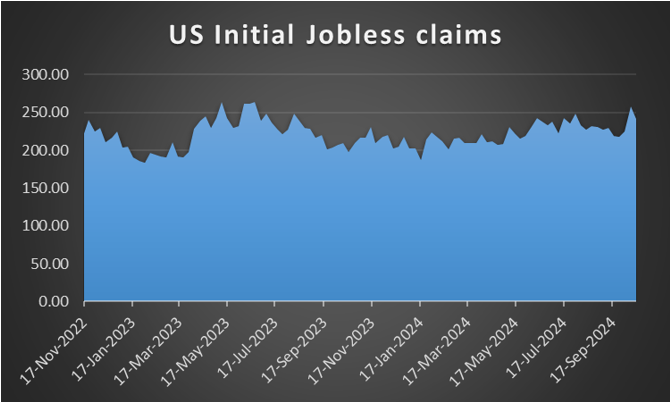

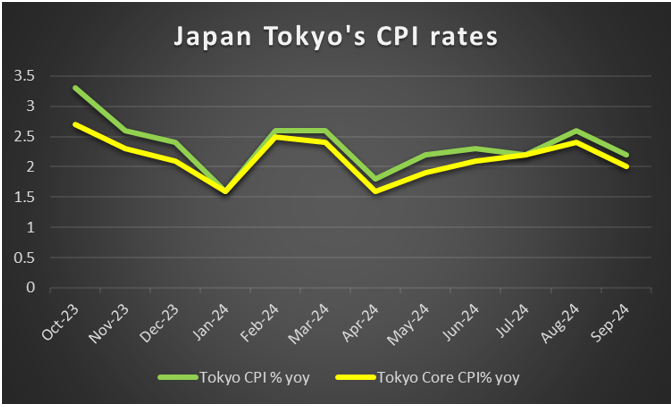

Trong tuần tới, lịch có vẻ sẽ nhẹ nhàng hơn. Về mặt tiền tệ, chúng ta lưu ý đến quyết định lãi suất của PBoC do Trung Quốc công bố vào phiên giao dịch châu Á hôm thứ Hai, trong khi điểm nhấn dự kiến sẽ là quyết định lãi suất của BoC do Canada công bố vào thứ Tư. Đối với các bản phát hành tài chính, chúng ta sẽ bắt đầu vào thứ Ba khi chúng ta nhận được dữ liệu thương mại của New Zealand và tỷ lệ PPI của Canada trong tháng 9 và vào thứ Tư là niềm tin tiêu dùng sơ bộ của Khu vực đồng tiền chung châu Âu trong tháng 10. Nhiệt độ tăng lên vào thứ Năm khi chúng ta nhận được các bản phát hành sơ bộ về PMI tháng 10 của Úc, Nhật Bản, Pháp, Đức, Khu vực đồng tiền chung châu Âu nói chung, Vương quốc Anh và Hoa Kỳ, cũng như môi trường kinh doanh của Pháp trong tháng 10 và số liệu yêu cầu trợ cấp thất nghiệp ban đầu hàng tuần của Hoa Kỳ. Vào thứ Sáu, chúng ta nhận được tỷ lệ CPI của Tokyo Nhật Bản trong tháng 10, các chỉ số Ifo của Đức trong cùng tháng, các đơn đặt hàng hàng hóa bền của Hoa Kỳ trong tháng 9 và tâm lý người tiêu dùng cuối tháng 10 của Đại học Michigan cũng như doanh số bán lẻ của Canada trong tháng 8.

USD – Cơ bản để dẫn đầu

Yếu tố chính đằng sau diễn biến của USD trong tuần qua có thể là chính sách tiền tệ của Fed. Các nhà hoạch định chính sách của Fed tiếp tục đặt ra nghi ngờ về kỳ vọng của thị trường về hai lần cắt giảm lãi suất nữa của ngân hàng vào cuối năm, do đó hỗ trợ cho USD.

Ở cấp độ kinh tế vĩ mô, sự sụt giảm của số liệu yêu cầu trợ cấp thất nghiệp ban đầu, sự tăng tốc vượt kỳ vọng của thị trường về doanh số bán lẻ trong tháng qua và sự gia tăng của chỉ số Kinh doanh của Philly Fed trong tháng 10 là những tín hiệu tích cực cho nền kinh tế Hoa Kỳ. Mặt khác, sự co lại rộng hơn dự kiến của tỷ lệ sản lượng công nghiệp có xu hướng báo hiệu hoạt động kinh tế chậm lại trong lĩnh vực này. Vì vậy, một số lo ngại cho lĩnh vực công nghiệp vẫn còn.

Ở cấp độ cơ bản, sự không chắc chắn của cuộc bầu cử Hoa Kỳ dường như duy trì mối lo ngại của thị trường về kết quả và chúng tôi lưu ý rằng ý định của Chính phủ Hoa Kỳ về việc hạn chế xuất khẩu thêm vi mạch là một bước nữa trong cuộc chiến thương mại Hoa Kỳ-Trung Quốc. Cả hai yếu tố này có thể cung cấp dòng tiền trú ẩn an toàn cho đồng bạc xanh.

Ý kiến của nhà phân tích (USD)

“Chúng tôi tiếp tục thấy ý định của Fed là yếu tố chính đằng sau hướng đi của USD trong tuần tới và nếu các nhà hoạch định chính sách của Fed tiếp tục thể hiện quan điểm ít ôn hòa hơn kỳ vọng của thị trường, chúng ta có thể thấy USD tiếp tục tăng, nhưng tại một số thời điểm, thị trường có thể định giá theo bình luận đã nêu. Hơn nữa, xét đến số lượng ít các bản phát hành tài chính có tác động cao trong tuần tới từ Hoa Kỳ, chúng ta có thể thấy vai trò của chính sách tiền tệ và các yếu tố cơ bản được tăng cường hơn nữa trong việc dẫn dắt USD.”

GBP – Lạm phát của Anh giảm mạnh hơn dự kiến

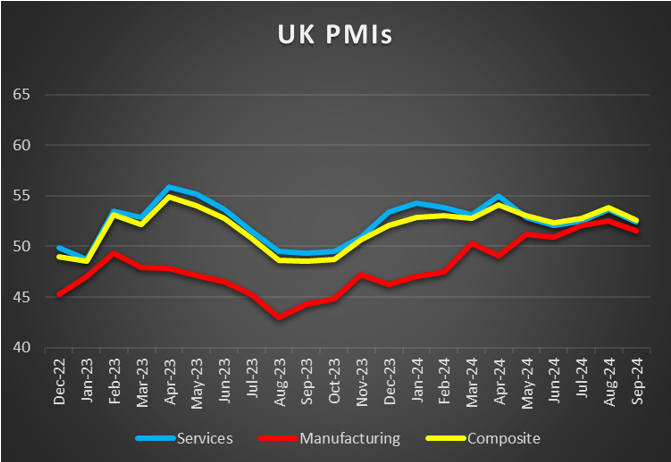

Dữ liệu kinh tế đã làm rung chuyển đồng bảng Anh trong vài ngày qua. Dữ liệu việc làm của Anh trong tháng 8 cho thấy thị trường việc làm thắt chặt hơn dự kiến, tốc độ tăng trưởng doanh số bán lẻ trong cùng tháng chậm lại ít hơn dự kiến, tuy nhiên, thông tin chính có thể là tỷ lệ CPI của Anh trong tháng 9 đã chậm lại vượt quá kỳ vọng, đạt mức dưới mục tiêu 2% của BoE ở mức tiêu đề. Trong tâm trạng tương tự, tỷ lệ PPI trong tháng cũng giảm, tất cả đều hướng tới việc nhấn mạnh việc giảm bớt áp lực lạm phát ở Anh.

Có thể hiểu được rằng tỷ lệ CPI chậm hơn có thể làm tăng kỳ vọng ôn hòa của thị trường đối với ý định của BoE. Bình luận của Thống đốc BoE Bailey về lộ trình cắt giảm lãi suất mạnh mẽ hơn dường như đã tìm được chỗ đứng vững chắc và có thể hiểu được rằng thị trường ngày càng định giá hai lần cắt giảm lãi suất của ngân hàng cho đến cuối năm.

Về cơ bản, chúng tôi lưu ý những trận mưa lớn tấn công Vương quốc Anh trong vài ngày qua, làm gián đoạn việc đi lại, đóng cửa trường học và thử thách bảo hiểm quốc gia của Vương quốc Anh. Hơn nữa, chúng tôi lưu ý cuộc biểu tình phản đối quyết định cắt giảm trợ cấp nhiên liệu mùa đông của Chính phủ.

Ý kiến của nhà phân tích (GBP)

“Chúng tôi thấy trường hợp đồng GBP suy yếu trong tuần tới sẽ tiếp tục nếu các nhà hoạch định chính sách của BoE xác minh kỳ vọng ôn hòa của thị trường, trong khi ở cấp độ kinh tế vĩ mô, các nhà giao dịch đồng bảng Anh có thể tập trung vào việc công bố số liệu PMI sơ bộ cho tháng 10 vào thứ năm. Các yếu tố cơ bản có thể đạt được một số lực kéo nhưng hiện tại có vẻ như đang bị kìm hãm và có tầm quan trọng giảm dần.”

JPY – Sự cứng rắn của BoJ giảm bớt?

Về mặt chính sách tiền tệ, chúng ta có xu hướng thấy một sự thay đổi nhỏ trong lập trường của BoJ. Đặc điểm là nhà hoạch định chính sách của BoJ Adachi tuyên bố rằng ngân hàng nên tiếp tục lộ trình tăng lãi suất với tốc độ "rất vừa phải". Những nỗ lực bình thường hóa chính sách tiền tệ của ngân hàng đang phải đối mặt với nhiều trở ngại hơn ở cấp độ chính trị.

Về cơ bản, bản chất kép của JPY có thể một lần nữa được chú ý, đặc biệt là khi xét đến căng thẳng giữa Hàn Quốc và Triều Tiên. Ngoài ra, căng thẳng ở eo biển Đài Loan có thể làm tăng tầm quan trọng của đồng tiền này trên thị trường quốc tế và nhận được một số hỗ trợ.

Ở cấp độ kinh tế vĩ mô, chúng tôi lưu ý sự chậm lại của tỷ lệ CPI tháng 9 và chuyển sự chú ý của chúng tôi sang việc công bố số liệu PMI sơ bộ của Nhật Bản vào thứ năm tuần tới như một dấu hiệu cho thấy hoạt động kinh tế trong tháng 10. Sự thu hẹp hơn nữa và sâu hơn của hoạt động kinh tế trong lĩnh vực sản xuất có thể gây áp lực lên đồng JPY trong khi vào phiên giao dịch châu Á của thứ sáu, chúng tôi có được góc nhìn mới hơn về lạm phát ở khu vực Tokyo rộng lớn hơn trong tháng 10.

Ý kiến của nhà phân tích (JPY)

“Hướng đi của JPY dường như đang trong thế cân bằng. Một mặt, những dấu hiệu tiếp theo cho thấy BoJ trì hoãn việc bình thường hóa chính sách tiền tệ có thể gây áp lực lên JPY. Do đó, chúng tôi nhấn mạnh bài phát biểu của Thống đốc BoJ Ueda để có thêm manh mối về ý định của ngân hàng. Về mặt cơ bản, chúng tôi kỳ vọng bất kỳ sự leo thang lớn nào trong các xung đột được đề cập trước đó sẽ cung cấp dòng tiền trú ẩn an toàn cho JPY, nhưng sự leo thang thực tế vẫn còn rất không chắc chắn.”

EUR – Số liệu PMI sơ bộ tháng 10 được chú ý

Về mặt chính sách tiền tệ, ECB đã thực hiện động thái cắt giảm lãi suất được mong đợi từ lâu vào hôm qua. Trong tuyên bố đi kèm, ngân hàng này đã đề cập rằng họ vẫn dựa trên dữ liệu, tuy nhiên, trong cuộc họp báo của mình, Chủ tịch ECB Lagarde đã cho phép có kịch bản cắt giảm lãi suất thêm một lần nữa cho đến cuối năm. Nhìn chung, chúng tôi thấy ECB sẽ duy trì lập trường ôn hòa trong tuần tới, Một số nhà hoạch định chính sách của ECB dự kiến sẽ phát biểu vào tuần tới, tuy nhiên, bài phát biểu của Chủ tịch ECB Lagarde tại Hội đồng Đại Tây Dương vào thứ Tư tuần tới về triển vọng kinh tế của châu Âu dường như nổi bật và có thể ảnh hưởng đến lập trường của các nhà giao dịch EUR.

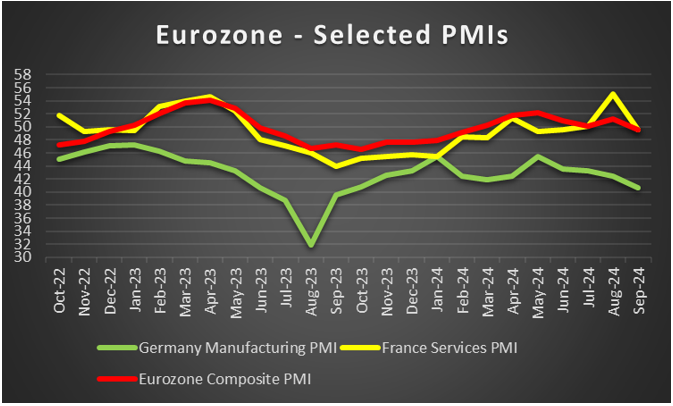

Đối với các bản phát hành tài chính, chúng tôi sẽ nêu bật các số liệu PMI sơ bộ cho tháng 8 vào thứ năm tuần tới. Chúng tôi dự định tập trung vào số liệu PMI dịch vụ của Pháp, lĩnh vực sản xuất của Đức và để có cái nhìn toàn diện hơn, số liệu PMI tổng hợp của Khu vực đồng tiền chung châu Âu. Xin lưu ý rằng dữ liệu tháng 9 cho thấy sự suy giảm rộng rãi của hoạt động kinh tế trong lĩnh vực sản xuất của Đức, kéo toàn bộ khu vực đi xuống, do đó vẽ nên một bức tranh khá ảm đạm cho triển vọng kinh tế của khu vực. Chúng tôi cũng dự định sẽ theo dõi các chỉ số Ifo của Đức vào tháng 10.

Ở cấp độ cơ bản, tình cảm về Khu vực đồng tiền chung châu Âu và đặc biệt là Đức dường như ngày càng u ám hơn. Có vẻ như không có ánh sáng nào ở cuối đường hầm cũng như không có giải pháp nào xuất hiện từ các chính trị gia châu Âu. Không khí chính trị căng thẳng và mối đe dọa của một sự thay đổi theo hướng dân túy, cực hữu đang hiện hữu nếu không muốn nói là đang gia tăng. Hơn nữa, cuộc chiến đang diễn ra ở Ukraine và những hậu quả có thể xảy ra khi EU áp đặt lệnh trừng phạt đối với xe điện của Trung Quốc không được hỗ trợ bởi EUR.

Ý kiến của nhà phân tích (EUR)

“Đồng tiền chung có vẻ như sắp kết thúc tuần trong sắc đỏ trên toàn thị trường ngoại hối và có thể chứng minh là một trường hợp khó khăn đối với những người đầu cơ EUR. Nhìn chung, chúng tôi thấy trường hợp ECB tiếp tục gây áp lực lên đồng tiền chung. Một ngoại lệ nhỏ có thể cung cấp một số hỗ trợ cho EUR sẽ là sự cải thiện, có thể tốt hơn so với số liệu PMI dự kiến, mặc dù một số vẫn ở dưới mức 50.”

AUD – Những diễn biến ở Trung Quốc ảnh hưởng đến đồng đô la Úc

Ở cấp độ kinh tế vĩ mô, có thể bản phát hành quan trọng nhất trong vài ngày qua đối với đồng đô la Úc là dữ liệu việc làm của Úc trong tháng 9. Dữ liệu này hướng đến việc chỉ ra thị trường việc làm chặt chẽ hơn ở Úc, với tỷ lệ thất nghiệp bất ngờ giảm xuống và con số thay đổi việc làm tăng lên 64,1 nghìn. Trong tuần tới, chúng ta không thấy có bản phát hành dữ liệu tài chính lớn nào trong lịch, có thể ngoại trừ số liệu PMI sơ bộ của tháng 10. Ngoài ra, chúng tôi kỳ vọng các yếu tố cơ bản sẽ dẫn dắt đồng đô la Úc trong tuần tới.

Ở cấp độ tiền tệ, việc thắt chặt thị trường việc làm của Úc có xu hướng làm tăng kỳ vọng của thị trường rằng RBA sẽ giữ nguyên trong phần còn lại của năm. Hơn nữa, Trợ lý Thống đốc RBA Hunter tuyên bố rằng lạm phát tỏ ra cứng nhắc hơn dự kiến. Chúng tôi kỳ vọng các nhà hoạch định chính sách của RBA trong tuần tới sẽ duy trì lập trường cứng rắn.

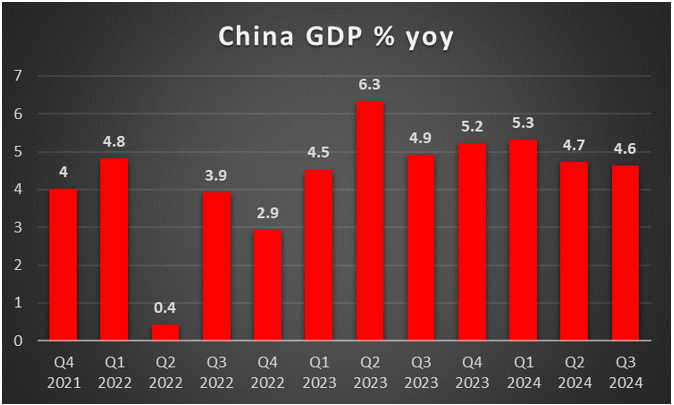

Các vấn đề cơ bản xoay quanh đồng đô la Úc không thể thoát khỏi những diễn biến ở Trung Quốc, xét đến mối quan hệ kinh tế chặt chẽ giữa Trung Quốc và Úc. Dữ liệu giảm phát, dữ liệu thương mại, sản lượng công nghiệp, doanh số bán lẻ và tỷ lệ GDP quý 3 của Trung Quốc trong tháng 9 đã làm nổi bật các vấn đề xung quanh sự phục hồi của nền kinh tế Trung Quốc. Việc công bố tỷ lệ GDP quý 3 đã làm nổi bật khoảng cách giữa thực tế kinh tế với mục tiêu của chính phủ Trung Quốc là tỷ lệ GDP 5% so với cùng kỳ năm ngoái. Những lời kêu gọi về một biện pháp kích thích rộng rãi hơn từ Chính phủ Trung Quốc và ngân hàng trung ương của nước này có xu hướng thu hút thêm sự chú ý và sự không chắc chắn có thể đã được gia tăng. Vẫn có một khía cạnh tích cực trong bản công bố vì thị trường có thể đã kỳ vọng vào sự chậm lại rộng hơn của tỷ lệ GDP. Hơn nữa, chúng tôi lưu ý rằng tốc độ tăng trưởng doanh số bán lẻ trong tháng 9 đã tăng tốc, đây là một tín hiệu tích cực cho phía cầu nội bộ của nền kinh tế Trung Quốc, cũng như tốc độ tăng trưởng sản lượng công nghiệp trong tín hiệu cho thấy hoạt động kinh tế gia tăng trong lĩnh vực này. Cuối cùng, tốc độ tăng trưởng đầu tư đô thị không chậm lại, đây là dấu hiệu cho thấy lĩnh vực xây dựng ở Trung Quốc mặc dù gặp nhiều vấn đề nhưng vẫn không từ bỏ. Chúng ta hãy chuyển sự chú ý của mình sang phiên giao dịch châu Á vào thứ Hai, khi chúng ta nhận được từ Trung Quốc, quyết định về lãi suất của PBoC. Dấu hỏi lớn là liệu ngân hàng có nhượng bộ trước áp lực của thị trường và hạ lãi suất với sự nhấn mạnh đặc biệt vào lãi suất cho vay 1 năm và lãi suất cho vay 5 năm hay không. Việc nới lỏng chính sách tiền tệ của ngân hàng có thể gây áp lực lên Nhân dân tệ, nhưng đồng thời có thể cải thiện tâm lý thị trường và hỗ trợ các tài sản rủi ro hơn như cổ phiếu và các loại tiền tệ hàng hóa như AUD.

Ý kiến của nhà phân tích (AUD)

“Về mặt chính sách tiền tệ, chúng tôi có xu hướng coi đồng đô la Úc được hỗ trợ tốt bởi lập trường của RBA, tuy nhiên, các vấn đề xung quanh sự phục hồi kinh tế của Trung Quốc có xu hướng lấn át đồng đô la Úc và nếu chúng được cải thiện trong tuần tới, chúng ta có thể thấy đồng đô la Úc sẽ giảm giá.”

CAD – Quyết định lãi suất của BoC được chú ý

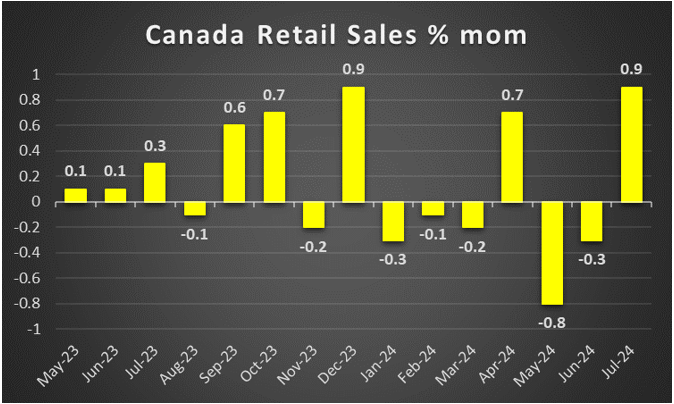

Yếu tố chính ảnh hưởng đến Loonie trong vài ngày qua có thể là việc công bố tỷ lệ CPI của Canada cho tháng 9. Việc công bố này nhấn mạnh việc nới lỏng hơn nữa áp lực lạm phát vượt quá kỳ vọng của thị trường ở mức độ tiêu đề. Trong tuần tới, chúng ta có thể thấy các nhà giao dịch CAD chuyển sự chú ý của họ sang việc công bố tỷ lệ PPI tháng 9 của Canada và doanh số bán lẻ tháng 8, nhưng cả hai sự kiện này có thể bị lu mờ bởi việc công bố quyết định về lãi suất của BOC vào thứ Tư tuần tới.

Do đó, chính sách tiền tệ được kỳ vọng sẽ là động lực chính trong tuần tới đối với CAD. Ngân hàng dự kiến sẽ thực hiện cắt giảm lãi suất 50 điểm cơ bản và giá thị trường sẽ tiếp tục cắt giảm lãi suất. Do đó, bất kỳ thất bại nào của ngân hàng trong việc thực hiện cắt giảm lãi suất kép và báo hiệu rằng sẽ có thêm nhiều đợt cắt giảm nữa có thể hỗ trợ Loonie vì điều này có thể trái ngược với kỳ vọng của thị trường và có thể buộc thị trường phải định vị lại chính mình.

Ở cấp độ cơ bản, chúng tôi lưu ý rằng đường đi của giá dầu là một vấn đề đối với CAD do nhận thức về mối tương quan tích cực giữa Loonie và giá dầu. Bất kỳ sự suy yếu nào của giá dầu cũng có thể gây áp lực lên Loonie, trong khi nếu giá dầu bắt đầu tăng trở lại, chúng ta có thể thấy CAD nhận được một số hỗ trợ.

Ý kiến của nhà phân tích (CAD)

“Nhìn chung, sự suy yếu của CAD dự kiến sẽ được duy trì ít nhất là so với USD, theo giả thuyết rằng các giả định trên là đúng. Tuy nhiên, chúng tôi không thể nhấn mạnh đủ cho các nhà giao dịch Loonie về sự chiếm ưu thế của các ý định chính sách tiền tệ của BoC, so với dữ liệu tài chính và các yếu tố cơ bản, như được thể hiện trong cuộc họp vào thứ Tư tuần tới.”

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Peter Iosif, ACA, MBA