Tuần tới – Thị trường chú ý đến Bảng lương phi nông nghiệp khi áp lực của Trump lên Fed tăng lên

Đồng đô la Mỹ hoạt động kém hơn tất cả các đồng tiền chính của mình trong tuần này, ban đầu chịu áp lực sau khi Tổng thống Hoa Kỳ Donald Trump tuyên bố lệnh ngừng bắn giữa Israel và Iran.

- Lệnh ngừng bắn ở Trung Đông và hành động gian lận của Fed gây áp lực lên đồng đô la.

- Chỉ số PMI của ISM và bảng lương phi nông nghiệp sẽ tác động đến quyết định cắt giảm lãi suất của Fed.

- Lạm phát khu vực đồng euro và diễn đàn ECB sẽ được các nhà giao dịch đồng euro theo dõi chặt chẽ.

- Chỉ số PMI của Trung Quốc, Khảo sát Tankan của Nhật Bản và CPI của Thụy Sĩ cũng được chú ý.

Lệnh ngừng bắn giữa Israel và Iran và rủi ro độc lập của Fed

Đồng đô la Mỹ hoạt động kém hơn tất cả các đồng tiền chính của mình trong tuần này, ban đầu chịu áp lực sau khi Tổng thống Hoa Kỳ Donald Trump tuyên bố lệnh ngừng bắn giữa Israel và Iran. Mặc dù có một số vi phạm lệnh ngừng bắn vài giờ sau thông báo, thỏa thuận đã được tôn trọng trong vài ngày qua, cho phép thị trường phản ứng theo hướng rủi ro. Cổ phiếu trên Phố Wall phục hồi mạnh mẽ, dầu sụp đổ khi lo ngại về nguồn cung giảm bớt và đồng đô la Mỹ, vốn đóng vai trò là nơi trú ẩn an toàn được lựa chọn cho cuộc xung đột này, đã giảm trở lại.

Những gì có thể cũng gây áp lực lên đồng đô la Mỹ là những cuộc tấn công mới của Tổng thống Trump vào Chủ tịch Fed Powell về việc không hạ lãi suất, với một báo cáo của Wall Street Journal lưu ý rằng Tổng thống đang cân nhắc công bố người kế nhiệm Powell vào tháng 9 hoặc tháng 10. Điều này đã làm dấy lên mối lo ngại về uy tín và tính độc lập của Cục Dự trữ Liên bang và thúc đẩy các nhà đầu tư tăng thêm cược cắt giảm lãi suất của họ.

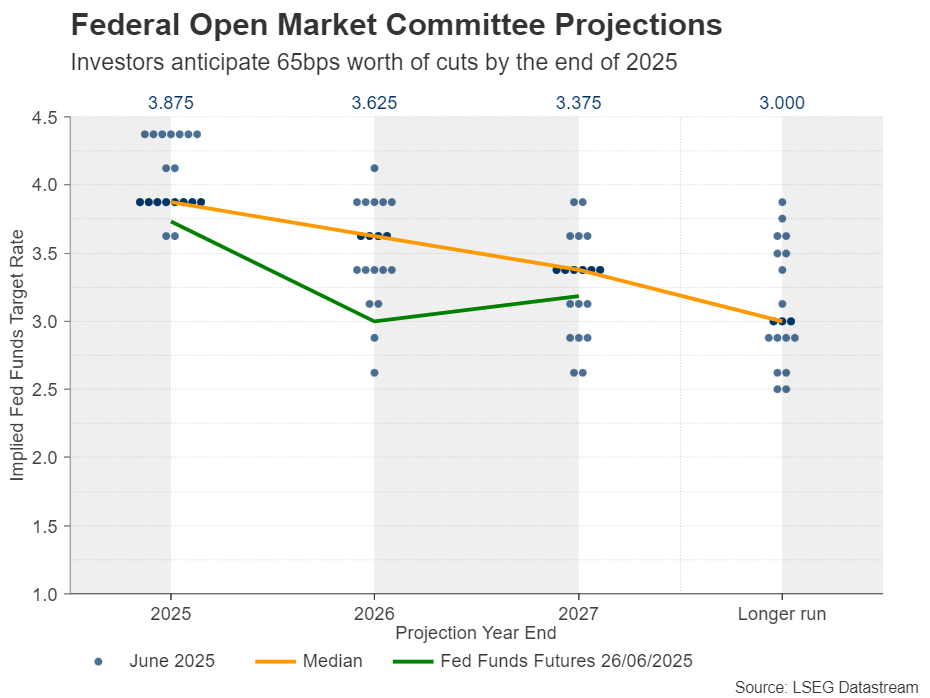

Theo hợp đồng tương lai quỹ Fed, những người tham gia thị trường hiện đang dự kiến cắt giảm lãi suất gần 65 điểm cơ bản vào cuối năm, điều này có nghĩa là họ đồng ý với hai lần cắt giảm một phần tư điểm được chỉ ra bởi biểu đồ chấm mới nhất của Fed, nhưng họ cũng thấy khả năng xảy ra lần cắt giảm thứ ba là hơn 50%. Đợt cắt giảm đầu tiên đã được định giá đầy đủ vào tháng 9, trong khi khả năng hành động sớm nhất là vào tháng 7 đã tăng lên 25%.

Chỉ số PMI của ISM và Bảng lương phi nông nghiệp được chú ý

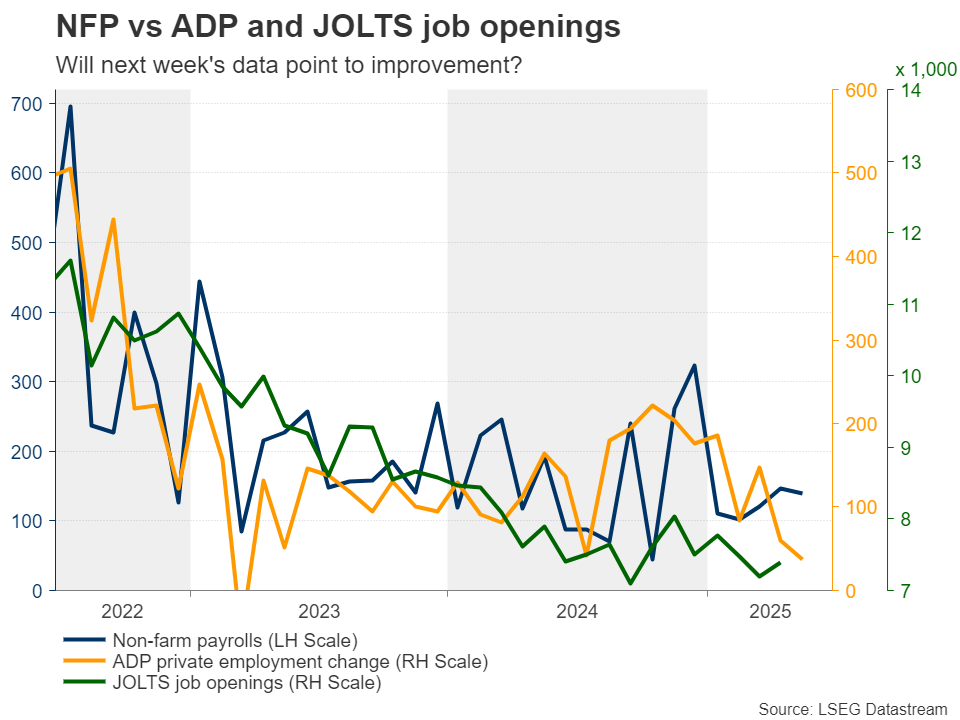

Với tất cả những điều đó trong tâm trí, khi họ cố gắng đánh giá tốt hơn cách Fed có thể điều hướng chính sách tiền tệ, các nhà đầu tư có thể sẽ chú ý nhiều hơn đến các PMI sản xuất và phi sản xuất của ISM cho tháng 6, dự kiến công bố vào thứ Ba và thứ Năm, nhưng sự chú ý có thể sẽ đổ dồn vào báo cáo NFP cho cùng tháng, dự kiến công bố vào thứ Năm, vì vào thứ Sáu, Hoa Kỳ sẽ kỷ niệm Ngày Độc lập. Các vị trí việc làm của JOLT cho tháng 5 sẽ được công bố vào thứ Ba và báo cáo việc làm tư nhân của ADP cho tháng 6 sẽ được công bố vào thứ Tư.

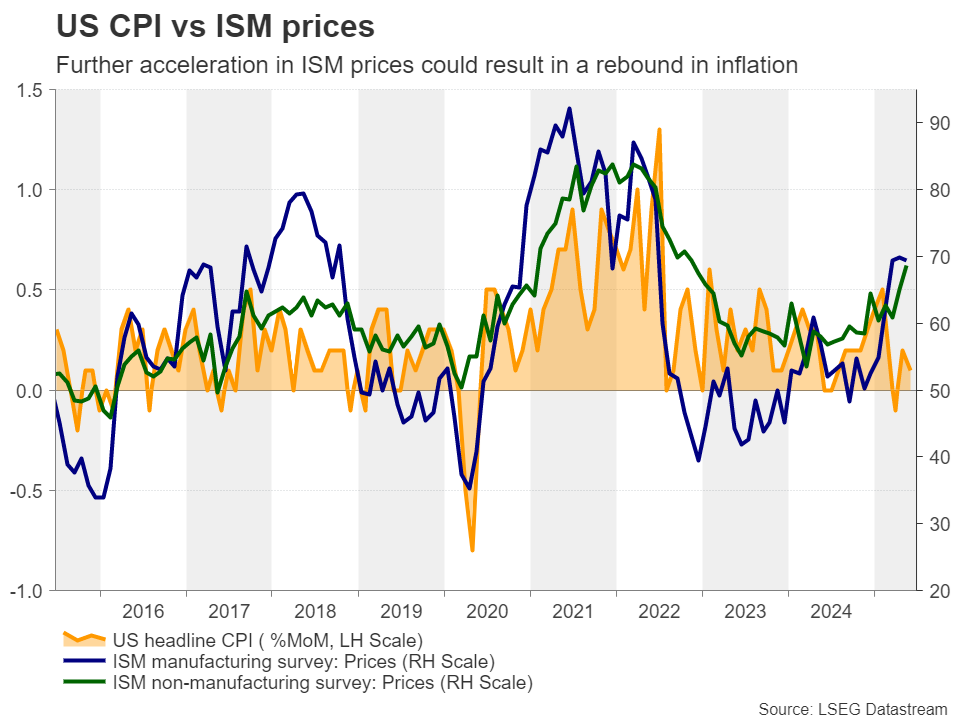

Tuần này, chỉ số PMI toàn cầu S&P sơ bộ cao hơn dự kiến. Mặc dù chỉ số tổng hợp đã giảm nhẹ xuống 52,8 từ 53,0, nhưng vẫn cao hơn đáng kể so với dự báo 52,2. Áp lực giá cả tăng mạnh ở cả lĩnh vực sản xuất và dịch vụ, trong đó lĩnh vực sản xuất báo cáo mức tăng đặc biệt mạnh do thuế quan. Hơn nữa, các công ty đã tăng việc làm với tốc độ chưa từng thấy trong hơn một năm, chủ yếu là để ứng phó với khối lượng công việc cao hơn.

Nếu số liệu của ISM vẽ nên một bức tranh tương tự, các nhà đầu tư có thể sẽ thu hẹp các cược cắt giảm lãi suất của họ, đặc biệt là nếu bảng lương phi nông nghiệp tiếp tục cho thấy thị trường lao động đang hoạt động tốt. Đồng đô la Mỹ có khả năng phục hồi khi thị trường quen với ý tưởng rằng Fed có thể kiên nhẫn trước khi tiếp tục quá trình cắt giảm lãi suất.

Tuy nhiên, với một vài thành viên đã chuyển sang ôn hòa và ủng hộ việc cắt giảm vào tháng 7, như Thống đốc Fed Waller và Bowman, và Tổng thống Hoa Kỳ gây thêm áp lực lên Powell và các đồng nghiệp của ông để hạ chi phí vay, bất kỳ sự phục hồi nào cũng có khả năng vẫn còn hạn chế và ngắn hạn. Tại thời điểm này, điều đáng nói là Waller được đồn đoán là một trong những ứng cử viên mà Tổng thống Trump đang cân nhắc để thay thế Powell, điều này làm tăng thêm mối lo ngại về tính độc lập của Fed.

TIN TỨC NHẬN ĐỊNH NỔI BẬT TUẦN TỚI

- Dự báo Vàng hàng tuần: Người bán bỏ qua sự yếu kém của đồng đô la Mỹ khi căng thẳng Trung Đông giảm bớt

- Dự báo hàng tuần về EUR/USD: Nhảy từ khủng hoảng này sang khủng hoảng khác

- Triển vọng hàng tuần của GBP/USD: Bảng Anh chứng kiến sự hồi sinh của lực mua

- Dự báo hàng tuần về Bitcoin: Cách xa mức cao nhất mọi thời đại vài inch

Liệu dữ liệu CPI của Khu vực đồng tiền chung châu Âu có chứng thực quyết định cắt giảm lãi suất của ECB không?

Khi bay đến châu Âu, đồng đô la đang trượt giá và thị trường dự đoán ECB chỉ giảm một phần tư điểm trong kho vũ khí chính sách trước khi chu kỳ nới lỏng này kết thúc, tỷ giá euro/đô la đã tăng lên mức cao nhất trong gần bốn năm.

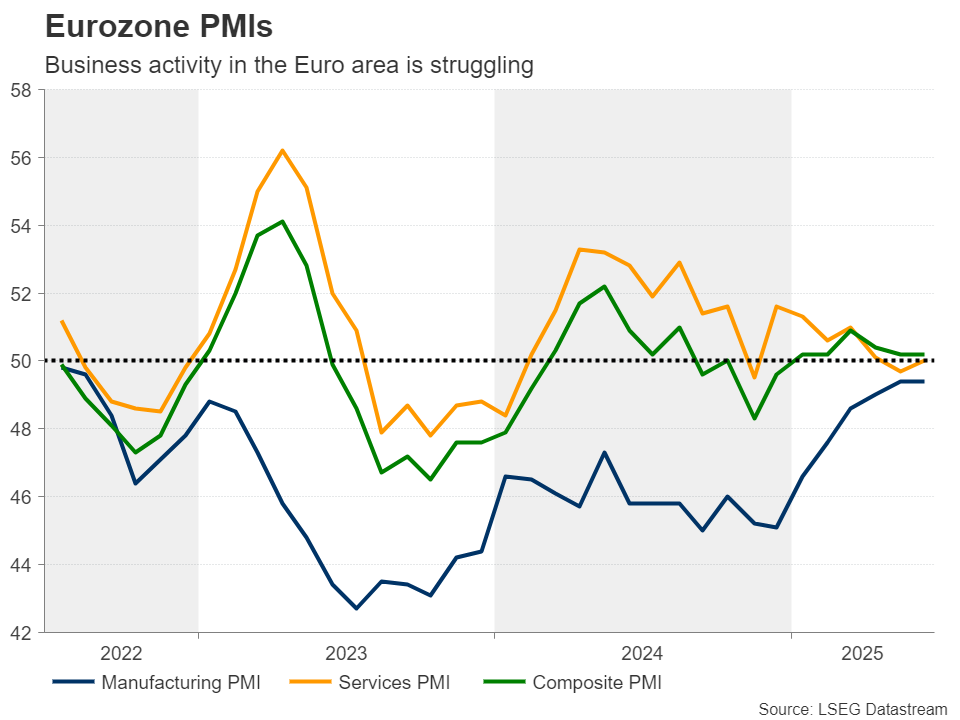

Tuần tới, các nhà giao dịch đồng euro sẽ phải đánh giá dữ liệu CPI sơ bộ của Khu vực đồng euro cho tháng 6, dự kiến công bố vào thứ Ba. Tại cuộc họp mới nhất, ECB đã quyết định hạ lãi suất 25 điểm cơ bản, đưa lãi suất tiền gửi xuống 2,0%, với việc Chủ tịch Lagarde lưu ý tại cuộc họp báo rằng quyết định này không nhất trí vì một thành viên không ủng hộ quyết định cắt giảm lãi suất. Bà cũng cho biết họ đang ở "vị trí tốt" với lộ trình lãi suất hiện tại, với các nhà đầu tư hiểu tuyên bố này là khả năng ngày càng tăng về việc phá vỡ việc cắt giảm lãi suất. Hơn nữa, trích dẫn bốn nguồn tin có hiểu biết trực tiếp về cuộc thảo luận, Reuters lưu ý rằng đã có sự đồng thuận rộng rãi tại cuộc họp đó về việc đứng ngoài cuộc vào tháng 7.

Kể từ đó, dữ liệu GDP cho thấy mức tăng trưởng cao hơn dự kiến trong quý 1, trong khi doanh số bán lẻ trong tháng 4 tăng tốc lên 2,3% so với cùng kỳ năm trước từ 1,9%, thay vì chậm lại ở mức 1,4% như dự báo. Điều này xác nhận ý tưởng rằng ECB có thể kiên nhẫn một chút vào lúc này. Tuy nhiên, sự sụt giảm trong sản xuất công nghiệp và PMI yếu hơn dự kiến trong tháng 6 vẫn mở rộng cánh cửa cho ít nhất một lần cắt giảm lãi suất nữa, ngay cả khi không được thực hiện vào tháng 7.

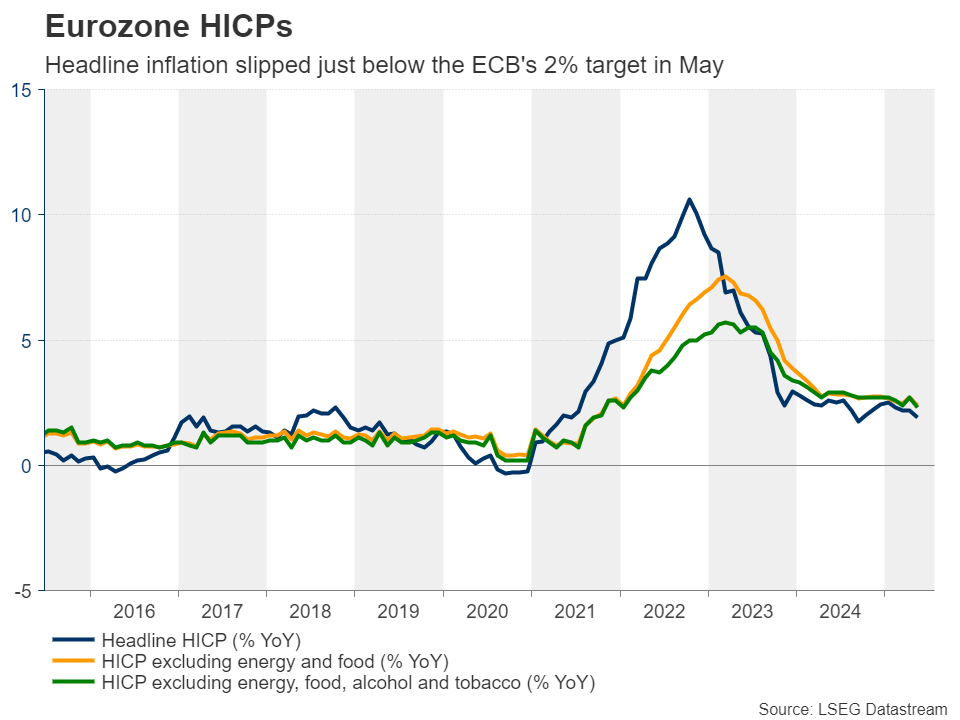

Với việc Tổng thống Lagarde lưu ý một lần nữa cách đây vài ngày rằng, ở mức lãi suất hiện tại, họ có thể vượt qua những hoàn cảnh không chắc chắn và họ sẽ theo đuổi cách tiếp cận dựa trên dữ liệu, các nhà đầu tư khó có thể thay đổi đáng kể quan điểm của họ, ngay cả khi lạm phát tăng tốc phần nào. Xét cho cùng, CPI tiêu đề của Khu vực đồng Euro đã giảm xuống còn 1,9% so với cùng kỳ năm ngoái vào tháng 5, thấp hơn một chút so với mục tiêu 2% của ECB.

Thay vì kỳ vọng đợt cắt giảm lãi suất tiếp theo sẽ diễn ra vào tháng 12, các nhà giao dịch có thể chỉ cần đẩy thời điểm đó sang đầu năm 2026, điều này có thể hỗ trợ phần nào cho đồng euro. Dữ liệu lạm phát sơ bộ của cường quốc kinh tế của Khu vực đồng tiền chung châu Âu, Đức, sẽ được công bố vào thứ Hai, trong khi diễn đàn ECB về ngân hàng trung ương sẽ bắt đầu cùng ngày tại Sintra, Bồ Đào Nha. Chủ tịch ECB Lagarde và các nhà hoạch định chính sách khác sẽ có bài phát biểu, trong khi một trong những vị khách tham gia hội thảo chính sách là Chủ tịch Fed Jerome Powell .

PMI của Trung Quốc, khảo sát Tankan của Nhật Bản và tình trạng giảm phát của Thụy Sĩ

Ở nơi khác, PMI sản xuất và phi sản xuất chính thức của Trung Quốc trong tháng 6, cũng như khảo sát Tankan của Nhật Bản trong quý 1 dự kiến sẽ được công bố trong các phiên giao dịch châu Á vào thứ Ba và thứ Tư. Mặc dù thời hạn hoãn thuế quan 90 ngày mà Trump áp đặt để đạt được thỏa thuận với các đối tác thương mại chính của Hoa Kỳ đang đến gần, Trung Quốc có một thỏa thuận tạm thời kéo dài đến giữa tháng 8, cho phép có thời gian để đạt được thỏa thuận cụ thể hơn.

PMI sẽ tiết lộ nền kinh tế Trung Quốc đã hoạt động như thế nào trong thời gian ân hạn này và những con số lạc quan có thể có lợi cho các loại tiền tệ của Úc và New Zealand, những nước có quan hệ thương mại chặt chẽ với nền kinh tế lớn thứ hai thế giới. Đối với cuộc khảo sát Tankan, với các nhà đầu tư cho rằng khả năng BoJ tăng lãi suất vào cuối năm nay hoặc đầu năm sau là 50-50, kết quả có thể làm thay đổi cán cân tương ứng.

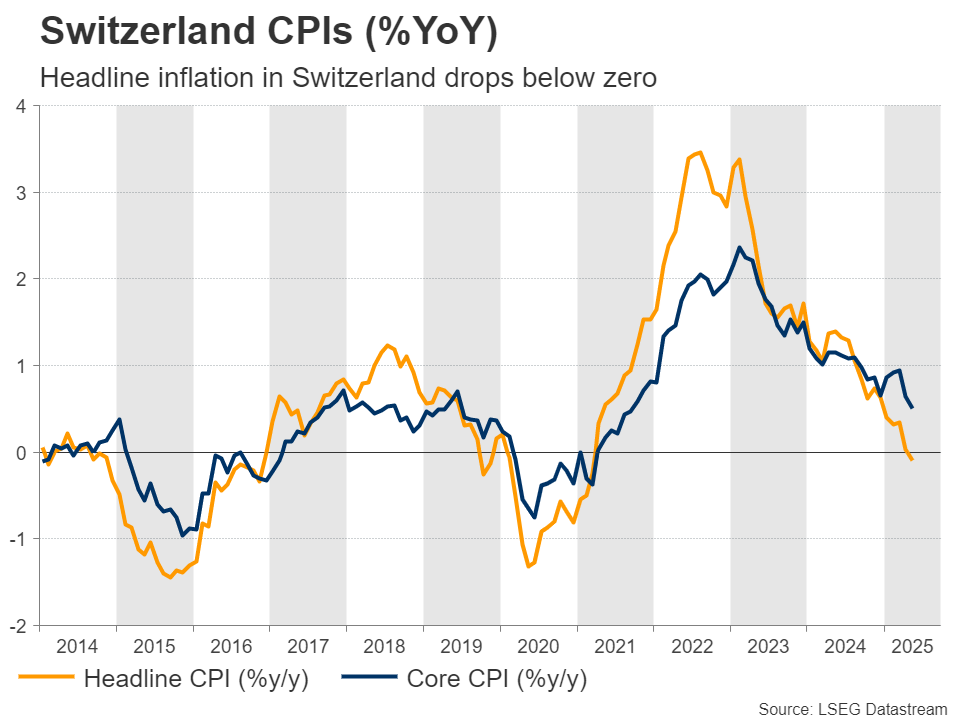

Dữ liệu CPI của Thụy Sĩ cho tháng 6, dự kiến công bố vào thứ năm, cũng có thể thu hút sự chú ý đặc biệt. Với lạm phát ở Thụy Sĩ giảm xuống mức âm, đã có suy đoán rằng SNB sẽ cắt giảm 50 điểm cơ bản tại cuộc họp trước đó, đưa lãi suất xuống mức âm. Điều này đã không xảy ra vì SNB chỉ cắt giảm 25 điểm cơ bản xuống mức 0.

Hiện tại, có 30% khả năng lãi suất sẽ được cắt giảm thêm một lần nữa tại cuộc họp vào tháng 9 và nếu dữ liệu của ngày thứ Năm cho thấy quốc gia này vẫn trong tình trạng giảm phát vào tháng 6, khả năng đó có thể tăng cao hơn, qua đó gây sức ép lên đồng franc Thụy Sĩ, vốn vẫn rất mạnh bất chấp làn sóng ưa thích rủi ro mới nhất.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Charalampos Pissouros