Việc cắt giảm lãi suất của ECB sẽ có lợi cho chất lượng cho vay của ngân hàng

Sự thúc đẩy mạnh mẽ từ lãi suất cao hơn đã kết thúc. Các ngân hàng dựa nhiều hơn vào thu nhập từ phí hơn là chỉ thu nhập lãi ròng và có tiềm năng sáp nhập và mua lại có vị thế tốt hơn.

Sự thúc đẩy mạnh mẽ từ lãi suất cao hơn đã kết thúc. Các ngân hàng dựa nhiều hơn vào thu nhập từ phí hơn là chỉ thu nhập lãi ròng và có tiềm năng sáp nhập và mua lại có vị thế tốt hơn.

ECB chuyển sang cắt giảm lãi suất để hỗ trợ chất lượng cho vay ngân hàng

Các yếu tố cơ bản của ngân hàng châu Âu đã được hỗ trợ bởi tác động tích cực của lãi suất cao và (phần lớn) các điều kiện chất lượng cho vay tương đối lành mạnh. Mặc dù chúng tôi đã thấy sự thay đổi rõ ràng ở các khoản vay không hoạt động trong một số lĩnh vực cụ thể như bất động sản và xây dựng, nhưng sự gia tăng doanh thu đáng kể từ lãi suất cao đã phần lớn bù đắp cho những tác động này trên cơ sở ròng cho đến nay.

Tuy nhiên, ECB đang ngày càng chuyển sang chế độ cắt giảm lãi suất với mức cắt giảm lãi suất 125 điểm cơ bản được các nhà kinh tế của chúng tôi dự kiến vào cuối nửa đầu năm 2025. Chúng tôi dự kiến việc cắt giảm lãi suất sẽ ảnh hưởng tiêu cực đến biên lãi suất ròng, mặc dù một số ngân hàng được phòng ngừa tương đối tốt trước tác động này. Có thể sẽ rất khó để bù đắp tác động này chỉ thông qua tăng trưởng khối lượng trong bối cảnh kinh tế hiện tại. Các ngân hàng Nam Âu có thể nhận được một số hỗ trợ từ tăng trưởng kinh tế mạnh hơn dự kiến. Để đạt được tăng trưởng, chúng tôi cho rằng trọng tâm đang ngày càng chuyển sang thu nhập phí và hoa hồng thay vào đó, cùng với sáp nhập và mua lại (M&A).

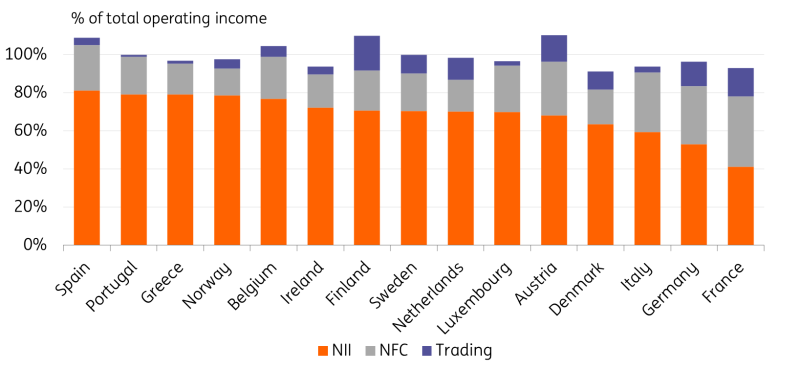

Với lãi suất thấp hơn, các ngân hàng ít phụ thuộc vào NII sẽ có lợi hơn

Chúng ta đã chứng kiến nhiều hoạt động M&A trong lĩnh vực ngân hàng châu Âu diễn ra sôi động hơn trong năm nay so với những năm trước.

Hai ngân hàng lớn của khu vực đồng euro vẫn đang theo đuổi mục tiêu của họ và năm 2025 có thể cho thấy rõ hơn về cách những câu chuyện này sẽ diễn ra vào cuối cùng. Cả hai đều đang phải đối mặt với sự phản kháng mạnh mẽ ở các quốc gia mục tiêu tương ứng.

Nếu các thỏa thuận không thành công, chúng tôi sẽ coi đó là dấu hiệu cho thấy việc sáp nhập hoặc mua lại trong khu vực đồng euro, mặc dù có sự hỗ trợ và thậm chí khuyến khích rõ ràng từ chính quyền, vẫn còn nhiều thách thức do những rào cản đáng kể (có thể là không chính thức).

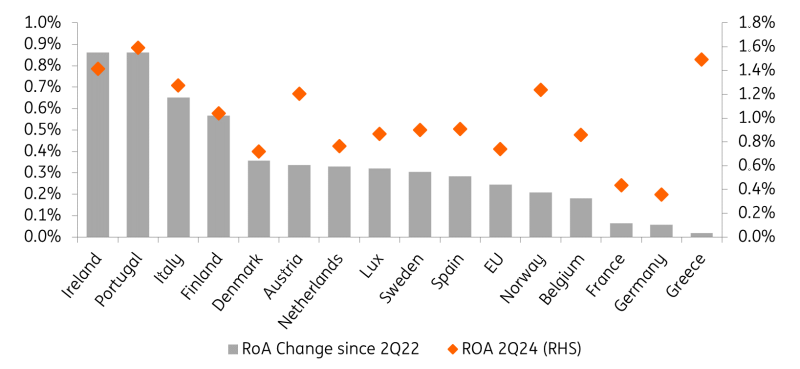

Khu vực ngoại vi Eurozone dẫn đầu lợi nhuận ngân hàng cao hơn

Kể từ khi ECB bắt đầu loạt đợt tăng lãi suất, chúng tôi đã thấy lợi nhuận trên tài sản cải thiện 25bp đối với các ngân hàng EU dựa trên dữ liệu quốc gia của EBA. Trong khu vực đồng euro, các ngân hàng Ireland, Bồ Đào Nha và Ý đã chứng kiến sự cải thiện mạnh nhất kể từ mùa hè năm 2022 và vào năm 2024, các ngân hàng Hy Lạp đã cho thấy sự cải thiện mạnh nhất trong năm cho đến nay.

Những diễn biến mạnh mẽ phản ánh biên lợi nhuận ròng cao hơn, được hỗ trợ bởi đợt tăng lãi suất của ECB từ tháng 7 năm 2022 đến tháng 9 năm 2023. Các ngân hàng Tây Ban Nha cũng được hưởng lợi từ mức lãi suất cao hơn, nhưng sự cải thiện này không tác động đáng kể đến lợi nhuận ròng của họ. Các ngân hàng Hà Lan nằm ở đâu đó ở giữa. Chỉ có các ngân hàng Pháp là không thấy biên lợi nhuận của họ được cải thiện do các quy định của địa phương, dẫn đến lợi nhuận của họ tụt hậu, đưa họ vào nhóm thấp hơn cùng với Đức.

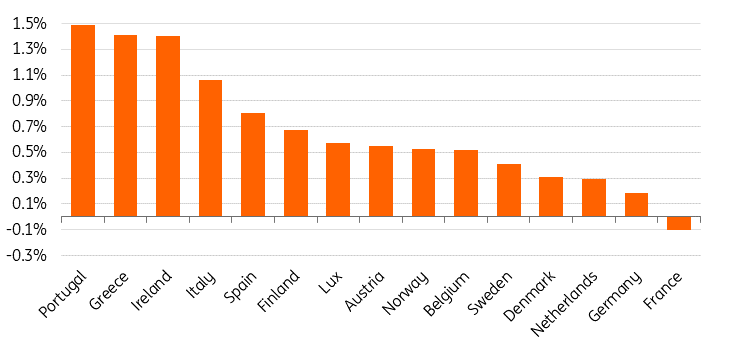

Việc tăng lãi suất đã góp phần tạo ra biên lợi nhuận cao hơn

Biến động NIM kể từ quý 2 năm 2022.

Nhìn chung, tác động biên lợi nhuận tích cực đã cân bằng lại sự suy giảm tương đối nhỏ về chất lượng khoản vay cho đến nay. Kể từ mùa hè năm 2022, các ngân hàng EU đã trải qua mức tăng 6bp trong chi phí rủi ro của họ, đạt 51bp, trong khi tỷ lệ nợ xấu (NPL) tăng 5bp lên 1,9%.

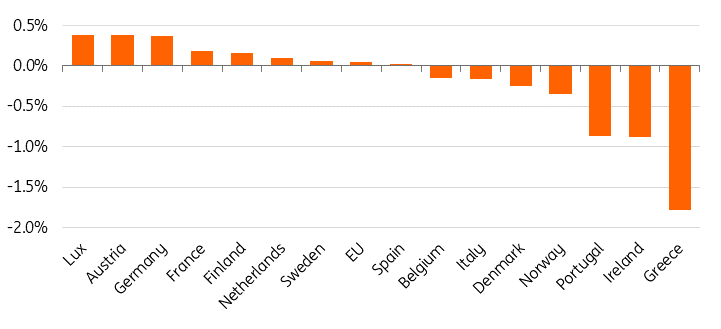

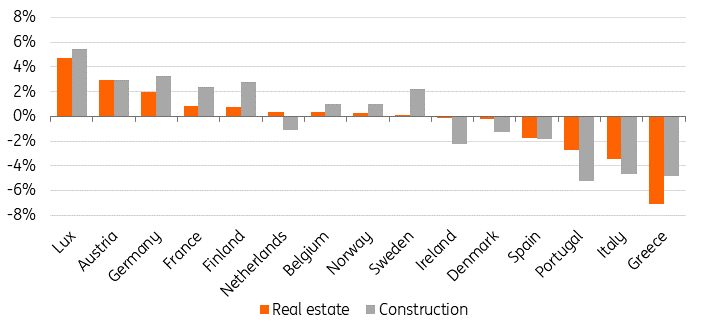

Chủ yếu là các ngân hàng có mức độ tiếp xúc với bất động sản thương mại (CRE) cao hơn đã chứng kiến sự suy yếu mạnh mẽ hơn trong các chỉ số chất lượng cho vay của họ. Tỷ lệ NPL tăng đáng kể nhất, gần 40 điểm cơ bản, được quan sát thấy ở các ngân hàng từ Luxembourg, Áo và Đức, tất cả đều có các lĩnh vực ngân hàng tiếp xúc nhiều với bất động sản.

Lux, Áo, Đức và Pháp chứng kiến NPL tăng

Thay đổi tỷ lệ NPL, quý 2 năm 2024 so với quý 2 năm 2022.

…do sự yếu kém trong hoạt động cho vay liên quan đến bất động sản

Thay đổi tỷ lệ NPL kể từ quý 2 năm 2022.

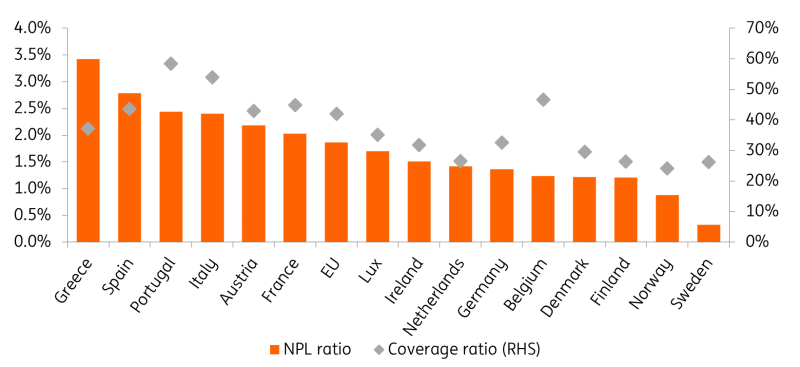

Bất chấp những sự gia tăng này, mức chung vẫn tiếp tục thấp hơn mức của khu vực ngoại vi khu vực đồng euro , nơi vẫn đang gánh chịu một số gánh nặng NPL cũ.

Các khoản vay có vấn đề lớn nhất vẫn nằm ở vùng ngoại vi của khu vực đồng euro

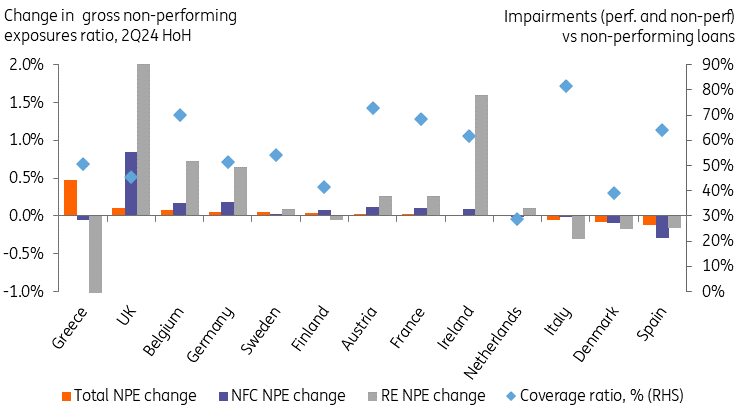

Biểu đồ bên dưới cho thấy mức độ hoạt động của các khoản phải thu không hiệu quả (NPE) đối với 39 ngân hàng được lựa chọn trong nửa đầu năm 2024 so với cuối năm 2023, ngay trước khi ECB bắt đầu cắt giảm lãi suất. Đối với các ngân hàng này, tỷ lệ NPE trung bình ở mức thấp là 1,4%, chỉ cao hơn 3bp so với cuối năm với tỷ lệ bao phủ bao gồm cả các khoản giảm giá đối với cả các khoản phải thu không hiệu quả và có hiệu quả thấp hơn một chút so với 58%.

Hơn nữa, các khoản nợ xấu của các công ty phi tài chính đã tăng lên, mặc dù trung bình chỉ tăng 3 điểm cơ bản, trong đó mức tăng mạnh nhất được báo cáo bởi các ngân hàng cũng chứng kiến các khoản vay nợ xấu cho các đối tác bất động sản tăng rõ rệt cùng lúc.

Các ngân hàng ở Hy Lạp, Anh, Bỉ và Đức báo cáo mức tăng lớn nhất về các khoản phải thu không hiệu quả. Trong số này, tỷ lệ tài sản bất động sản có vấn đề tăng ở tất cả các ngân hàng được lấy mẫu ngoại trừ ngân hàng Hy Lạp. Ngược lại, các ngân hàng ở Tây Ban Nha, Đan Mạch và Ý đều báo cáo tỷ lệ phải thu không hiệu quả thấp hơn so với cuối năm ngoái, trùng với tỷ lệ NPE thấp hơn đối với các công ty và cụ thể hơn là đối với các đối tác bất động sản.

Hầu hết các quốc gia có mức tăng mạnh nhất về nợ doanh nghiệp không hoạt động cũng chứng kiến mức độ tiếp xúc với bất động sản yếu hơn

Lưu ý: dữ liệu của 39 ngân hàng.

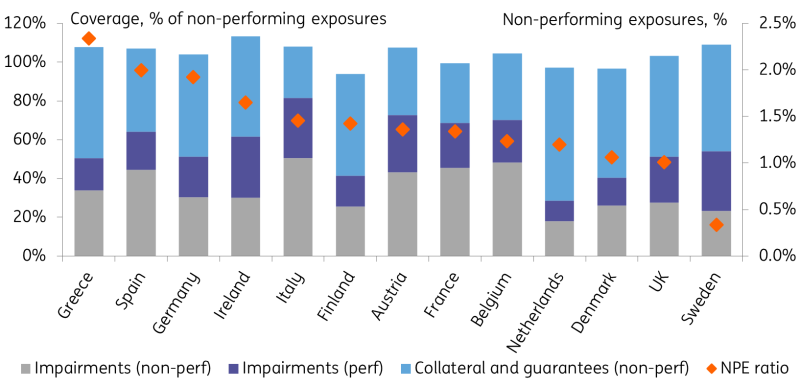

Xét về chất lượng cho vay nói chung, các ngân hàng Thụy Điển đứng đầu, với phạm vi bảo vệ vững chắc trước nguy cơ suy yếu hơn nữa.

Các ngân hàng thương mại tập trung vào bất động sản của Đức có mức độ rủi ro cao nhất, thường có phạm vi bảo hiểm trực tiếp thông qua tổn thất tương đối hạn chế nhưng đã tăng cường hỗ trợ bằng tài sản thế chấp và bảo lãnh.

Tuy nhiên, ở cấp độ quốc gia, mức độ phơi nhiễm không hoạt động của Đức nhìn chung thấp hơn so với các nước Nam Âu. Các ngân hàng Tây Ban Nha và Ý, có tỷ lệ NPE cao hơn, cũng có tỷ lệ bao phủ suy giảm cao hơn một chút, có khả năng giảm thiểu tác động của việc suy yếu hơn nữa đối với thu nhập của họ.

Nhìn chung, các ngân hàng đã chuẩn bị tốt cho việc suy yếu trong các khoản phải trả, trong khi phạm vi bảo hiểm suy giảm thấp hơn chỉ ra rủi ro cao hơn trong tương lai

Lưu ý: dữ liệu của 39 ngân hàng.

Tóm lại, động lực mạnh mẽ từ lãi suất cao đã kết thúc và các ngân hàng đang dựa nhiều hơn vào thu nhập từ phí thay vì chỉ thu nhập lãi ròng, với tiềm năng M&A được định vị tốt hơn một chút. Điều này nên bao gồm các ngân hàng ở Đức, Ý, Tây Ban Nha và Pháp, ví dụ, mặc dù các ngân hàng Pháp có thể chịu nhiều hơn từ những lo ngại về chủ quyền.

Chất lượng cho vay nên được hỗ trợ bởi việc cắt giảm lãi suất của ECB. Chúng tôi dự kiến chi phí tín dụng vào năm 2025 sẽ vẫn ở mức cao nhưng sẽ thấp hơn mức đã thấy vào năm 2024. Trong khi chúng tôi coi các ngân hàng có sự kết hợp giữa NPE cao hơn và phạm vi bảo hiểm thấp hơn có nguy cơ suy yếu hơn nữa, thì những ngân hàng có NPE cao hơn cũng sẽ được hưởng lợi nhiều nhất từ các biện pháp nới lỏng của ECB. Điều này sẽ hữu ích cho các ngân hàng có mức độ phơi nhiễm theo chu kỳ cao hơn, chẳng hạn như bất động sản, nói riêng.

Mặc dù còn quá sớm để tuyên bố mọi chuyện đã ổn, việc cắt giảm lãi suất của ECB dự kiến sẽ giảm bớt một số áp lực lên chất lượng cho vay vào năm tới.

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

ING Global Economics Team