Tại sao hệ thống back test winrate cao thường thua lỗ trong thực tế?

Trước khi đi vào phần thảo luận chúng ta cùng nhắc lại quy trình chuẩn mực khi tham gia giao dịch:

- Tìm hiểu lý thuyết.

- Xây dựng hệ thống.

- Back test hệ thống.

- Giao dịch thực tế trên tài khoản nhỏ(một số người khuyến khích trade demo, mình thì thấy là cứ trade thẳng tài khoản nhỏ đi).

- Hoàn thiện hệ thống.

- Tăng volume(tài khoản lớn).

Trong đó đa phần nhà giao dịch nghiêm túc (bỏ qua các bác trade đại) bị gãy ở phần từ back test hệ thống qua giao dịch thực tế. Một hệ thống back test có winrate lên tới 80% khi vô trade thực tế thì 5 ăn 5 thua, thậm chí 4 ăn 6 thua, hay cả 3 ăn 7 thua.

Mình sẽ lý giải lý do này, đầu tiên thì mọi người đều nắm lý thuyết về phân tích kỹ thuât, tuy nhiên ít người nắm được nguyên tắc để áp dụng phân tích kỹ thuật, đó là "giao dịch của người sử dụng phân tích kỹ thuật không gây ảnh hưởng tới đồ thị giá".

Ví dụ bác thấy mô hình nến Pinbar tăng giá và giao dịch với lệnh buy stop trên đỉnh nến 1 pips chằng hạn, điều kiện đầu tiên để giao dịch này hợp lệ là việc vào lệnh của bác không gây ảnh hưởng đáng kể tới giá(các tay to có khối lượng gây biến động giá trade khác chúng ta).

Trở lại với back test hệ thống, khi bác quan sát có lịch sử giá và phát hiện ra một bộ quy tắc (hệ thống) chiến thắng 80% với R2 R3 gì đó, bác sẽ kêu "yà hú, tôi đã tìm ra". Hai mắt bác tỏa sáng và back test tiếp tục, càng test càng sướng vì phen này giàu rồi, hệ thống (bộ quy tắc giao dịch) này đúng tới 80% R2 R3 chả mấy chốc là giàu. Sau khi back test xong bác vào trade thực tế thì đời không như quá khứ, winrate rơi thảm hại xuống 50% thậm chí dưới, R cũng giảm, lý do là đâu?

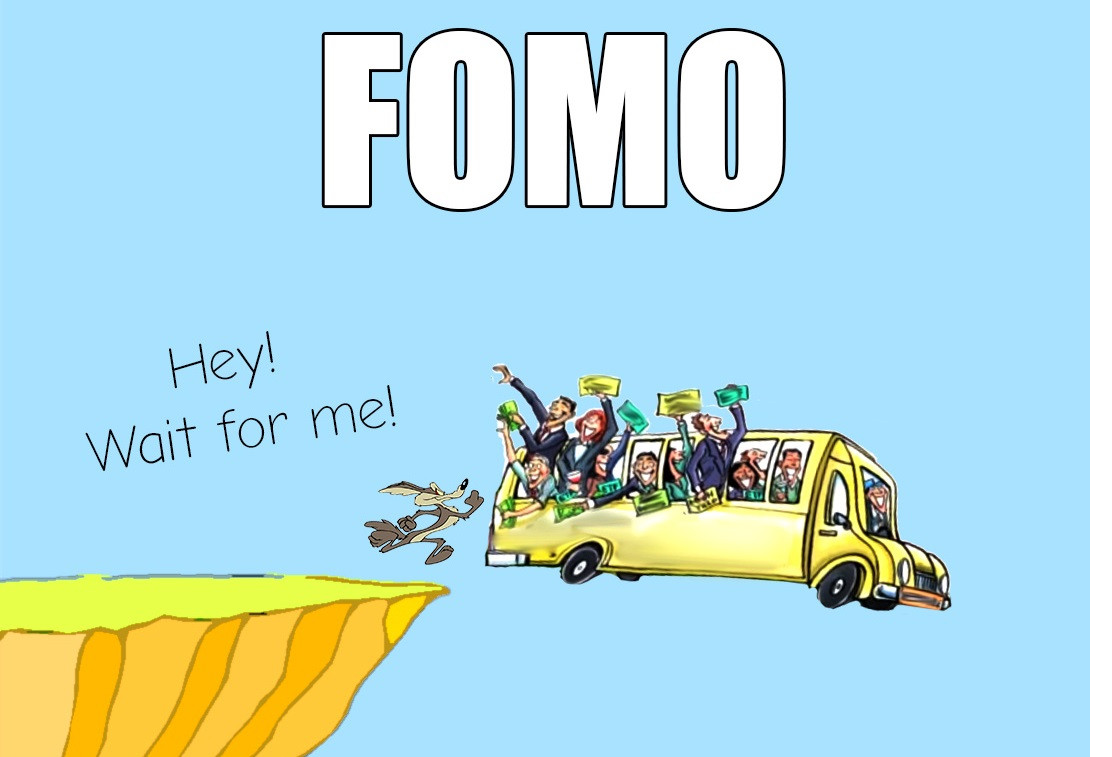

Khi bác "oreka, tôi đã tìm ra siêu hệ thống", thì 95% trader trên thế giới cũng nhìn biểu đồ và yà hú y như bác (hay bác nghĩ mình là siêu thiên tài nhìn ra cái cả thế giới không nhìn ra). Kết quả một khối lượng lớn trade theo set up siêu lợi nhuận này, việc này vi phạm quy luật đầu tiên của giao dịch theo phân tích kỹ thuật là "khối lượng vào lệnh không ảnh hưởng đáng kể tới giá". Thị trường sẽ điều chỉnh lại và kết quả là siêu hệ thống này hoạt đồng như lòi trong thực tế.

Ngược lại các hệ thống (bộ quy tắc giao dịch) có kết quả tầm thường sẽ không thu hút quá nhiều người giao dịch theo, kết quả là nó vẫn giữ được hiệu suất trung bình ổn định trong thời gian dài.

Nguyên lý này cũng giải thích tại sao các hệ thống luôn có chu kỳ, sau một thời gian hoạt động cực kỳ hiệu quả, hệ thống sẽ thu hút một lượng lớn người giao dịch theo, kết quả là hệ thống vượt quá tải trọng cho phép và trở nên không hiệu quả. Lúc này đa phần người theo hệ thống thất vọng và rời bỏ, trọng tải giảm xuống dưới giới hạn cho phép và hệ thống hoạt động hiệu quả trở lại. Chu kỳ này liên tục xảy ra.

Nếu hệ thống có hiệu suất quá cao trong quá khứ, thì mức biến đổi hiệu suất là quá lớn, sẽ gây ra tổn thất vượt mức chịu đựng cho người giao dịch theo. Trong khi hệ thống tầm thường có hiệu suất sàn sàn thì mức biến đổi hiệu suất rất nhỏ và tạo ra lợi nhuận trong dài hạn.

Chúc các bác thành công!

- Tham khảo kế hoạch giao dịch VÀNG - TIỀN TỆ mới nhất hàng ngày tại TELEGRAM: Giao Lộ Đầu Tư

Theo dõi các bài viết và nhận định của Dương Sunny tại đây .